- На сайт ФНС России

Что это за приложение?

«Мой налог» — это официальное приложение ФНС России для налогоплательщиков налога на профессиональный доход. Приложение обеспечивает удаленное взаимодействие между самозанятыми и налоговым органом. Самозанятому не нужно сдавать

отчетность и покупать кассу – приложение само ведет учет доходов, рассчитывает налог и др.

Можно зарегистрироваться с телефона

Легко сформировать и отправить клиенту чек

Удобно следить за начислением налогов

Приходят уведомления о сроках уплаты

Возможность уплаты налога

Возможность сформировать справку о постановке на учет, а также о доходах

В приложении доступны инструменты аналитики для детального финансового анализа своей деятельности.

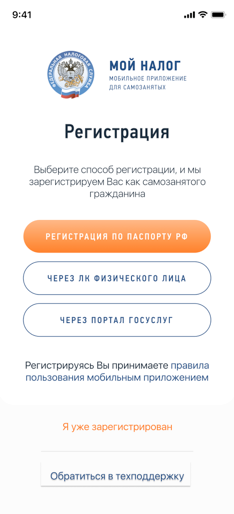

РЕГИСТРИРУЙТЕСЬ ПО ПАСПОРТУ, ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ ИЛИ ПОРТАЛ ГОСУСЛУГ

За 10 минут и без визита в инспекцию

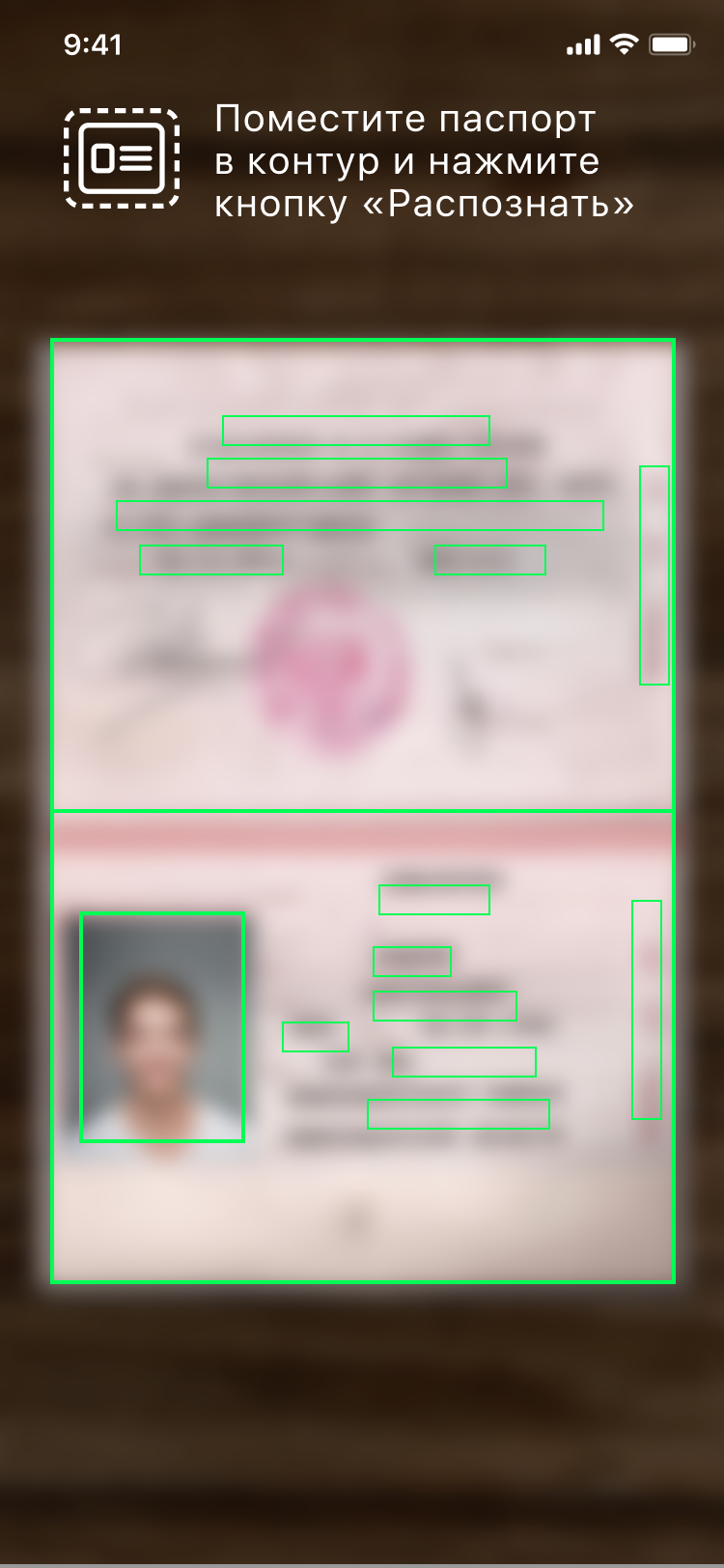

По паспорту — с телефона или планшета

Это удобно, если нет доступа в Личный кабинет налогоплательщика-физического лица. При сканировании паспорта данные для заявления распознаются и заполняются автоматически. После распознавания нужно будет сфотографироваться.

Через Личный кабинет налогоплательщика-физического лица (для любых устройств)

Для регистрации через Личный кабинет паспорт не нужен. Понадобится ИНН и пароль, который вы используете для доступа в Личный кабинет физического лица на сайте nalog.ru.

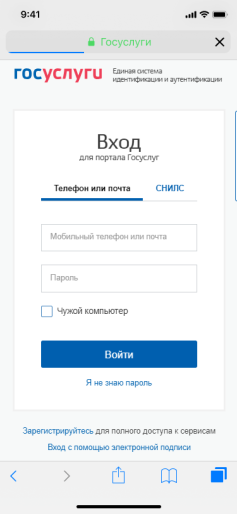

Через Единый портал государственных и муниципальных услуг – для любых устройств.

Для регистрации через портал госуслуг паспорт не нужен. Понадобится или номер мобильного телефона, или почта, или СНИЛС и пароль, которые вы используете для доступа к электронным госуслугам на сайте gosuslugi.ru

Как зарегистрироваться через личный кабинет

Этот вариант самый простой: не нужно сканировать паспорт и фотографироваться. Регистрация возможна с любого устройства, даже если на нем не работает камера. Нужен ИНН и пароль для доступа в Личный кабинет налогоплательщика-физического

лица. Это тот Личный кабинет, которым вы обычно пользуетесь на сайте nalog.ru для отправки деклараций о доходах, уплаты имущественных налогов и подачи заявлений на вычеты.

Как получить доступ в Личный кабинет налогоплательщика-физического лица .

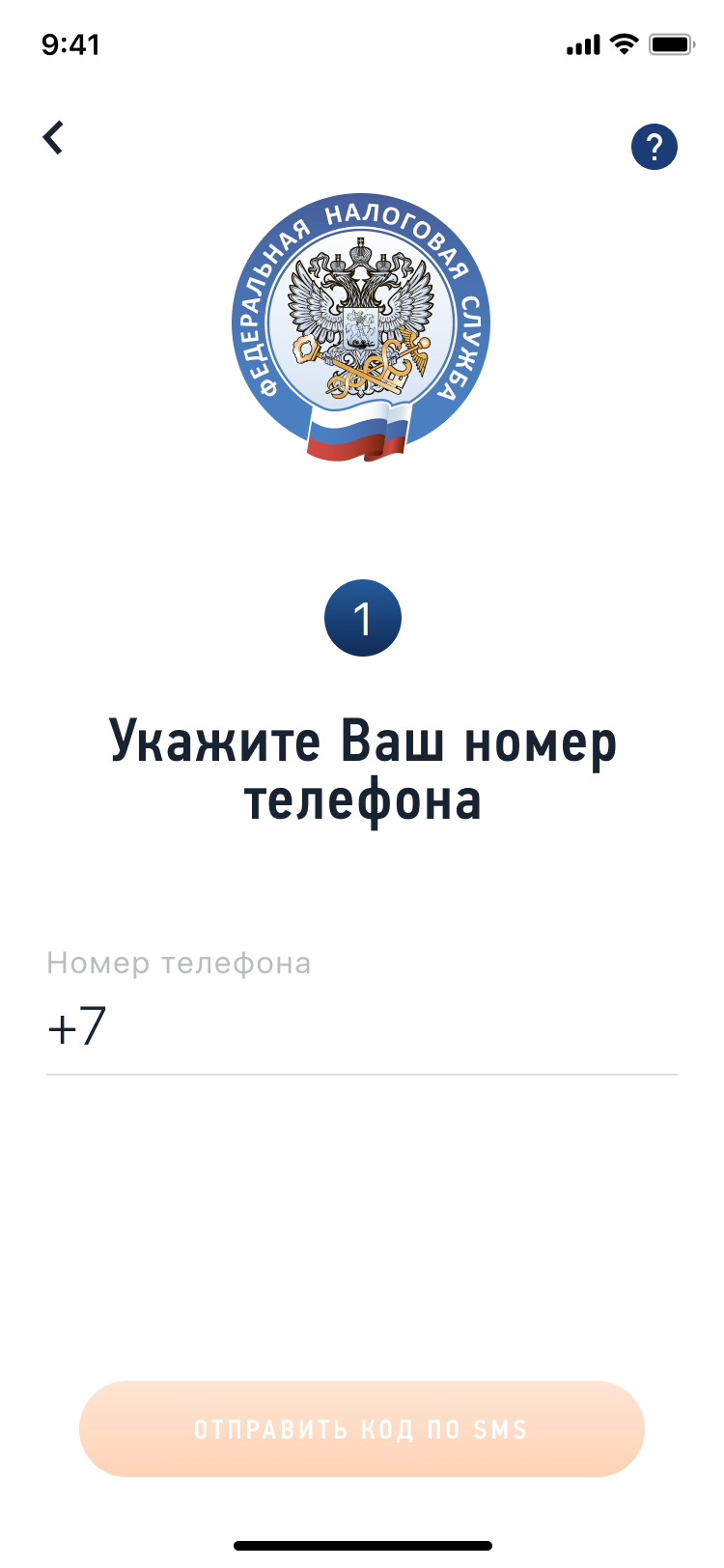

1

Укажите номер телефона

Указывайте тот номер, которым пользуетесь и к которому имеет доступ. Когда придет код по смс, введите его для подтверждения номера.

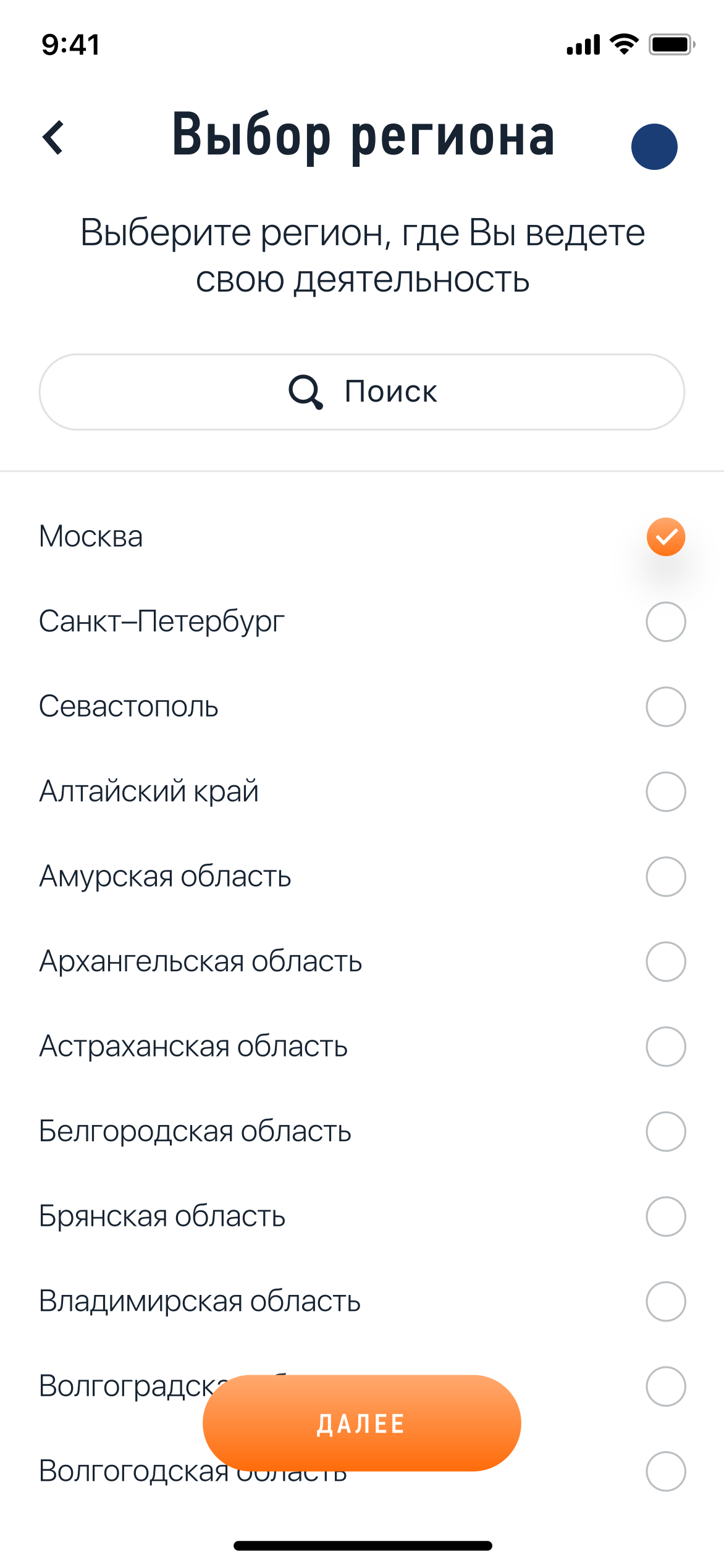

2

Выберите регион

Укажите регион, в котором ведете деятельность. Это может быть не тот регион, где вы живете и находитесь физически.

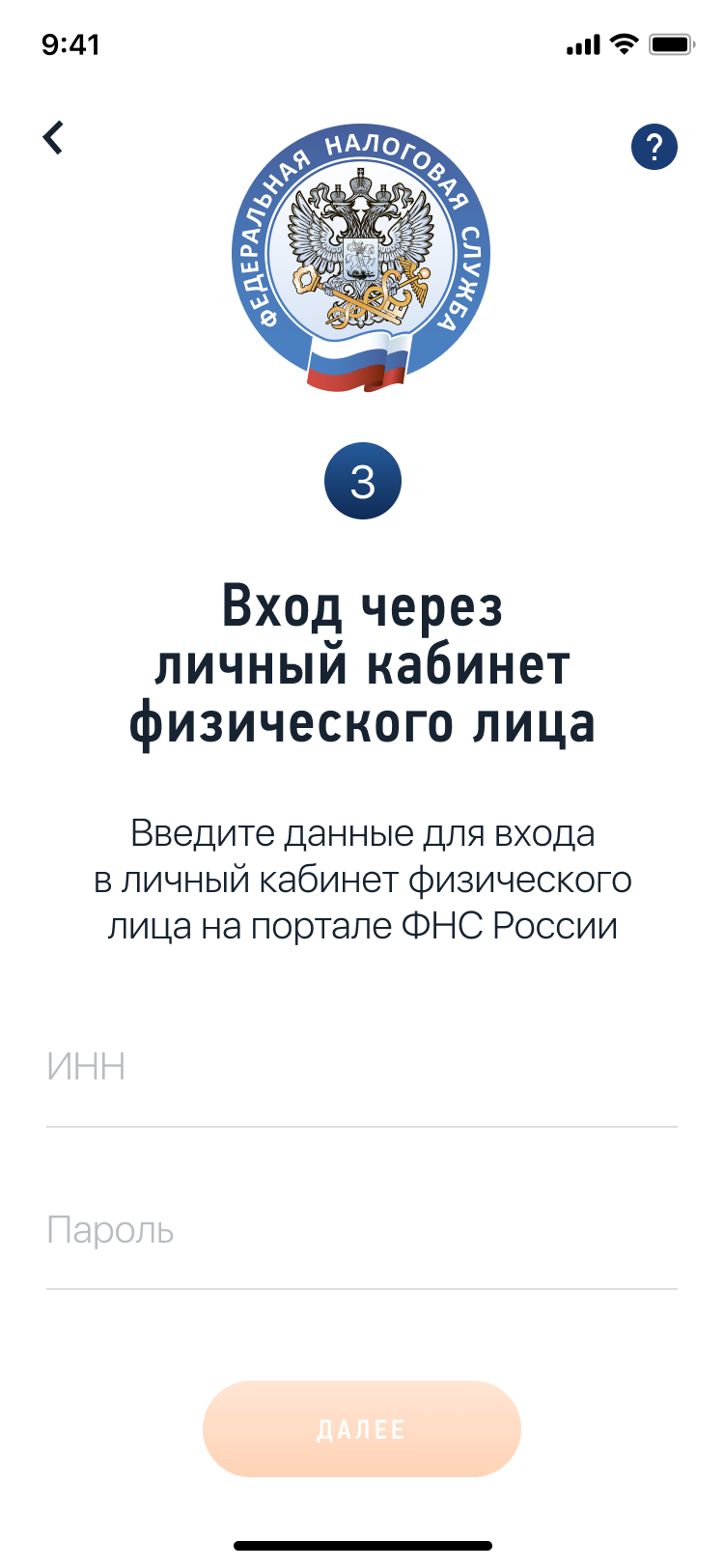

3

Введите данные для доступа

Укажите свой ИНН и тот пароль, который используете для доступа в Личный кабинет налогоплательщика физического лица.

4

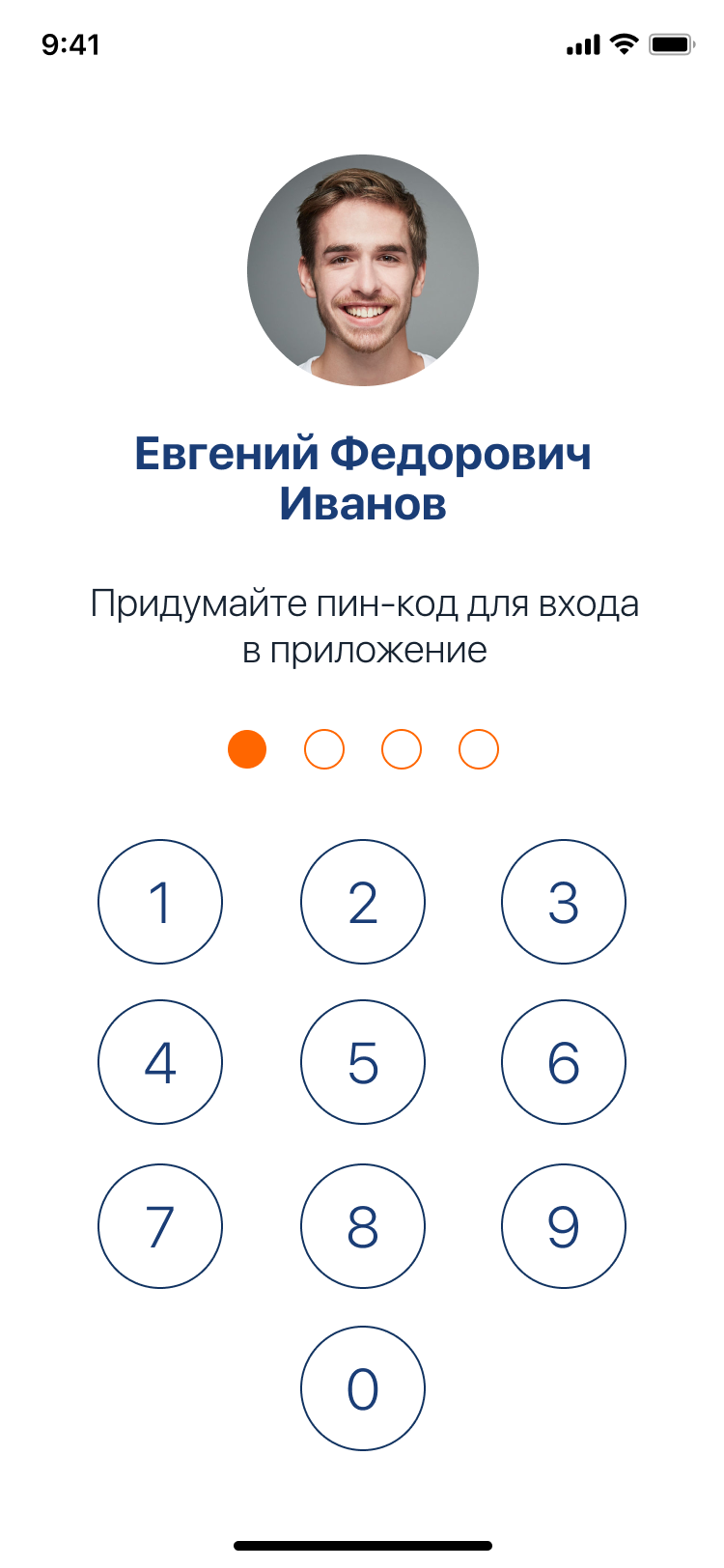

Придумайте пин-код

Защитите приложение пин-кодом. Потом можно настроить доступ по отпечатку пальца или Face ID. Это зависит от функций телефона.

Как пользоваться приложением

КАК ЗАРЕГИСТРИРОВАТЬСЯ ЧЕРЕЗ ПОРТАЛ ГОСУДАРСТВЕННЫХ УСЛУГ

Еще один простой вариант регистрации, для которого не понадобится паспорт и фотография. Регистрация возможна с любого устройства, даже если на нем не работает камера. Нужен номер мобильного телефона или почта, или СНИЛС и пароль для

доступа к личному кабинету портала государственных услуг. Этот тот личный кабинет, которым вы обычно пользуетесь на сайте gosuslugi.ru для того, чтобы заказать госуслуги в электронной форме, записаться на приём в ведомство, оплатить

любым электронным способом штрафы Госавтоинспекции, судебные и налоговые задолженности, госпошлины, услуги ЖКХ и другое.

1

Выберите способ регистрации

2

Введите логин и пароль от портала Госуслуг

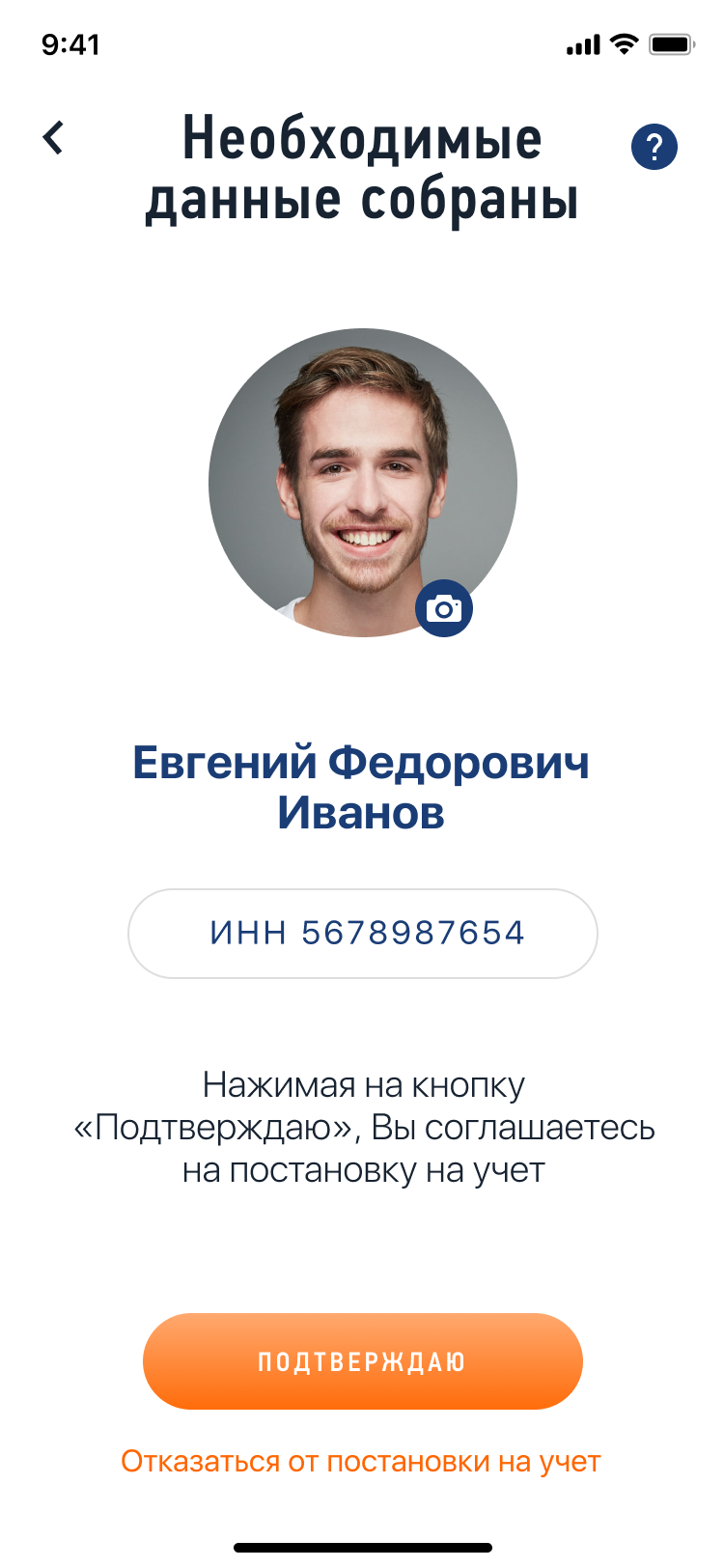

Как зарегистрироваться по паспорту

Если у вас нет доступа в Личный кабинет налогоплательщика-физического лица, для регистрации в качестве налогоплательщика налога на профессиональный доход (самозанятого) достаточно наличие паспорта. На телефоне или планшете должна работать

камера, вам нужно будет отсканировать с ее помощью фотографию и сделать селфи. Заполнять заявление не придется, приложение распознает и внесет данные автоматически.

Постарайтесь, чтобы на поверхности защитной пленки в паспорте не было световых бликов, а цифры и надписи хорошо считывались. Следите за подсказками на экране устройства.

1

Укажите номер телефона

Вам придет код по смс. Он понадобится для подтверждения номера. Такая проверка защищает от регистрации без вашего ведома.

2

Выберите регион

Укажите регион ведения деятельности. Он может не совпадать с местом регистрации по месту жительства.

3

Отсканируйте паспорт

Поднесите его к камере телефона в развернутом виде. Программа распознает данные для заполнения заявления.

4

Проверьте данные

Если данные заполнятся некорректно, отсканируйте паспорт заново. Или отредактируйте информацию вручную.

5

Сфотографируйтесь

Фотографию нужно сделать на камеру телефона, с которого регистрируетесь. Произойдет сверка вашей фотографии с фото в паспорте.

6

Подтвердите регистрацию

Ваше заявление для регистрации будет отправлено в налоговый орган. Регистрация может произойти сразу или в течение шести дней.

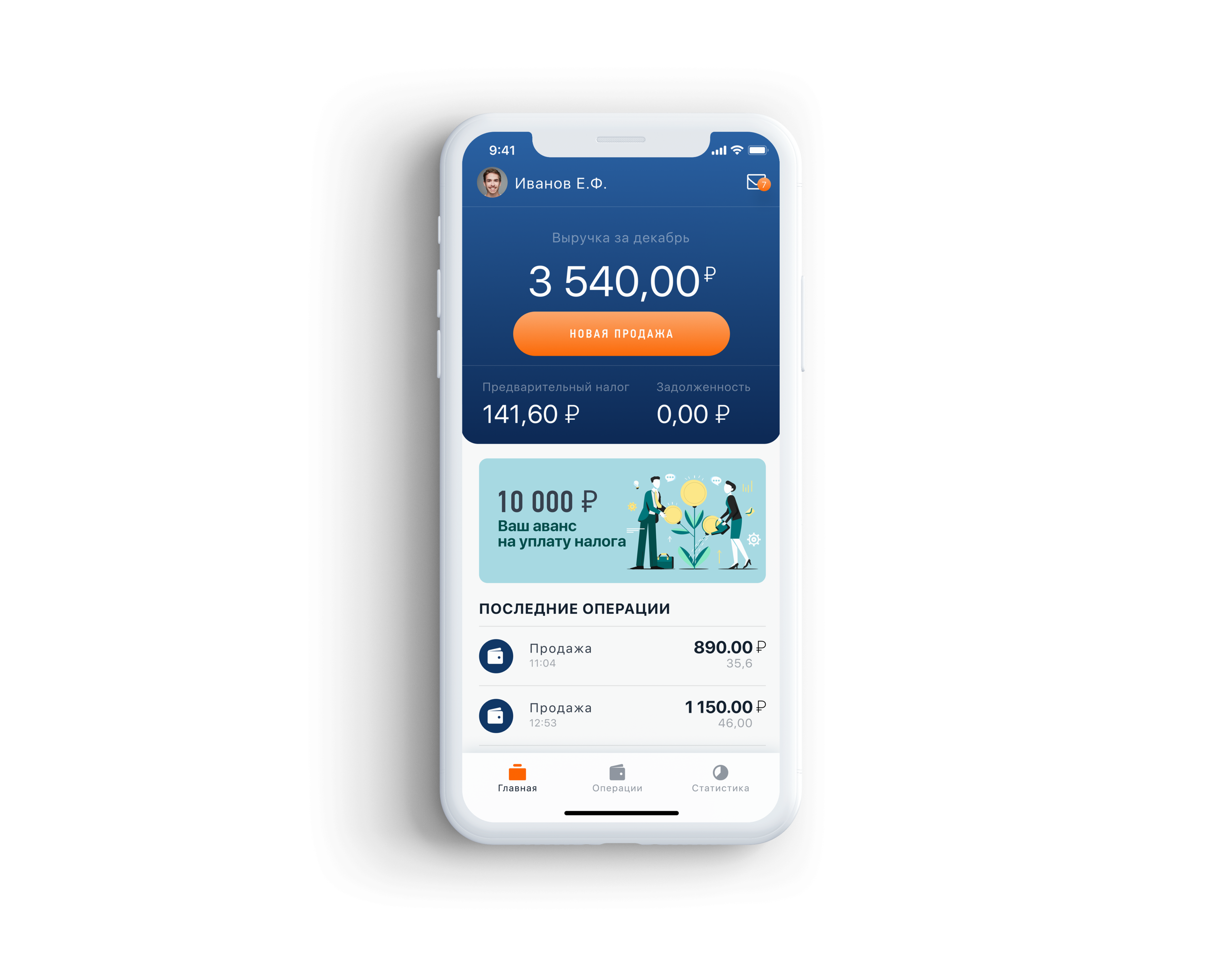

Как пользоваться приложением «Мой налог»

Это приложение — основной инструмент для взаимодействия налогоплательщиков налога на профессиональный доход (самозанятого) и налогового органа. Оно заменяет кассу и отчетность. С помощью приложения можно сформировать чек, проверить

начисления налогов и узнать о сроках уплаты.

Приложение работает бесплатно — с телефона и планшета. Также доступна веб-версия приложения «Мой налог».

Вопросы и ответы

Формируйте и отправляйте клиентам чеки

Узнайте номер телефона или электронную почту покупателя

Укажите, какую сумму и за что вы получили доход. Наименование товара или услуги может быть любым, при этом должно соответствовать фактически оказанной услуге или проданному товару.

Выберите заказчика (покупателя) — физическое или юридическое лицо. Это повлияет на ставку налога. Если продажа осуществляется юридическому лицу или ИП, необходимо указать их ИНН.

На сумму в чеке будет начислен налог. Это происходит автоматически: считать и сдавать отчеты не нужно.

Налоговые ставки

Контролируйте доходы, начисления и задолженность

В приложении есть все важные цифры, отчеты и уведомления

Можно посмотреть все выставленные чеки за любой период. Также там отображается предварительно начисленная сумма налога.

Когда налог будет начислен, в приложении появится напоминание о сроке уплаты. Если не уплатить налог до 28 числа следующего месяца, он превратится в задолженность. Об этом тоже появится уведомление в приложении. После срока уплаты

оплачивать налог придется уже с учетом пени.

Платите налог с карты или по квитанции

Карту можно привязать для быстрой и удобной оплаты налога.

Способ оплаты налога можно выбрать. Главное, чтобы начисленная сумма была уплачена не позднее 28 числа следующего месяца.

В приложении есть возможность привязки банковской карты для быстрой и удобной оплаты. После привязки вам будет доступна функция автоплатежа. Автоплатеж – ваш помощник в оплате налога. Сумма налога будет списываться с привязанной

банковской карты в автоматическом режиме. Если хотите платить по квитанции, сформируйте платежный документ, перешлите его, куда удобно, или сохраните, чтобы заплатить позднее.

Сроки начисления и уплаты

Подтверждайте доходы и регистрацию

Справки формируются в приложении

Налогоплательщики налога на профессиональный доход могут подтверждать свои доходы при получении кредита оформлении пособий и в других случаях.

В приложении формируются две справки: о регистрации в качестве самозанятого и доходах за любой период.

Справку можно отправить себе на электронную почту — в ту организацию, которая попросила предоставить такой документ. Кроме справки о постановке на учет регистрацию можно также проверить с помощью специального сервиса по адресу

https://npd.nalog.ru/check-status/. Расскажите клиентам о такой возможности: это важно для них при заключении договоров.

Ограничения по доходам

Прекратите регистрацию в любое время

Подать заявление можно через интернет

Если вы больше не хотите быть налогоплательщиком налога на профессиональный доход (самозанятым),вы можете в любой момент сняться с учета. Для этого необходимо в мобильном приложении «Мой налог» в разделе «Профиль» нажать кнопку

«Сняться с учета» и указать причину снятия с учета.

При снятии с учета выберите подходящую причину. Больше ничего делать не нужно. При этом необходимо оплатить налоги, которые вам начислили за период работы. Если сняться с учета, начисленный налог всеравно необходимо уплатить.

В любое время можно заново зарегистрироваться в качестве самозанятого. Процедура регистрации будет такой же, как и в первый раз.

Дата публикации: 10.08.2020 08:32

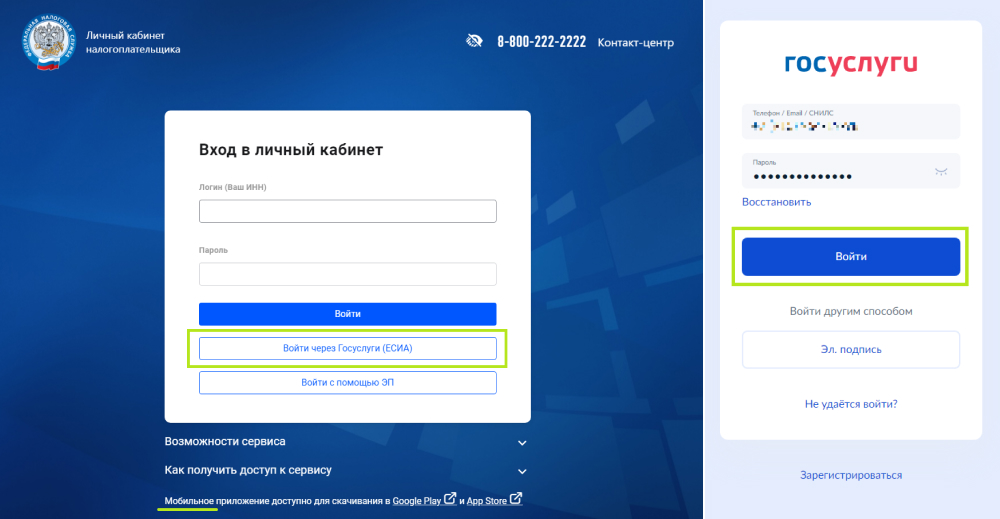

Получить доступ к «Личному кабинету налогоплательщика для физических лиц» можно с помощью учетной записи Единого портала государственных и муниципальных услуг. Учетная запись на портале должна быть подтверждена Единой системы идентификации и аутентификации (ЕСИА).

Для удобства граждан для регистрации и подтверждения своей учетной записи больше не нужно ехать в отделения банка или Центр обслуживания Госуслуг. Создать учетную запись Госуслуг онлайн можно в интернет-банках Сбербанк, Тинькофф или Почта Банк.

Открыть доступ к «Личному кабинету» можно в три клика:

- Выбрать в разделе «Сервисы и госуслуги» сайта nalog.ru электронный сервис «Личный кабинет налогоплательщика для физических лиц»;

- В поле регистрации выбрать «Войти через госуслуги (ЕСИА)»;

- Ввести логин и пароль, используемые на портале госуслуг.

Напомним, в настоящее время на Едином портале государственных и муниципальных услуг доступен ряд услуг ФНС России, в частности, проверка налоговой задолженности; подача налоговой декларации 3-НДФЛ; регистрация юридических лиц и предпринимателей и др.

Управление ФНС России по Нижегородской области в связи с неблагоприятной эпидемиологической обстановкой и риском распространения новой коронавирусной инфекции (COVID-19) рекомендует получать государственные услуги налоговой службы в электронном виде.

Как войти в Личный кабинет налогоплательщика?

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться время: 1-2 дня.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

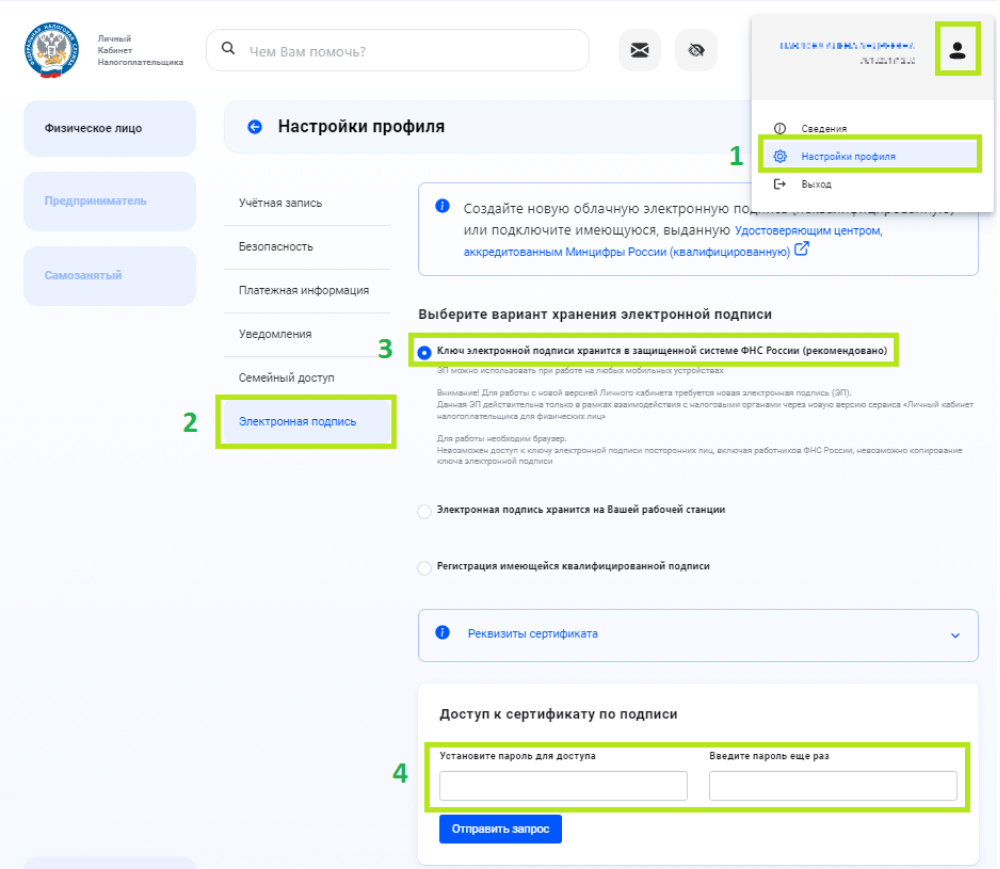

Что такое электронная подпись и как её создать?

При подаче заявления в налоговую в электронном виде потребуется неквалифицированная электронная подпись. Она нужна для подписания документов. Её можно создать прямо в Личном кабинете. Для этого необходимо осуществить следующие действия.

-

Зайти в «Настройки профиля»

-

Выбрать раздел «Электронная подпись»

-

Убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

-

Придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на этой же странице.

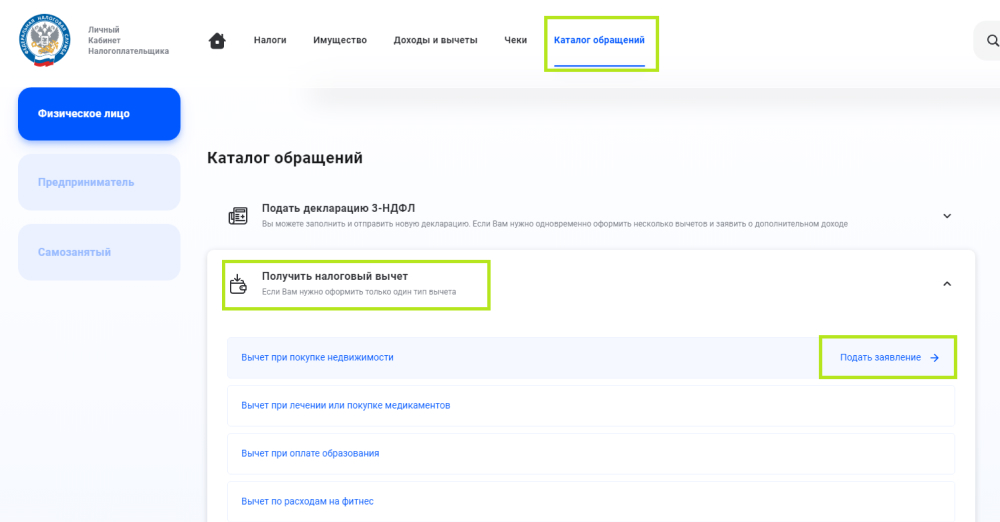

Как подать заявление на налоговый вычет?

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет». В данной статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

Далее необходимо пошагово заполнить форму на получение вычета:

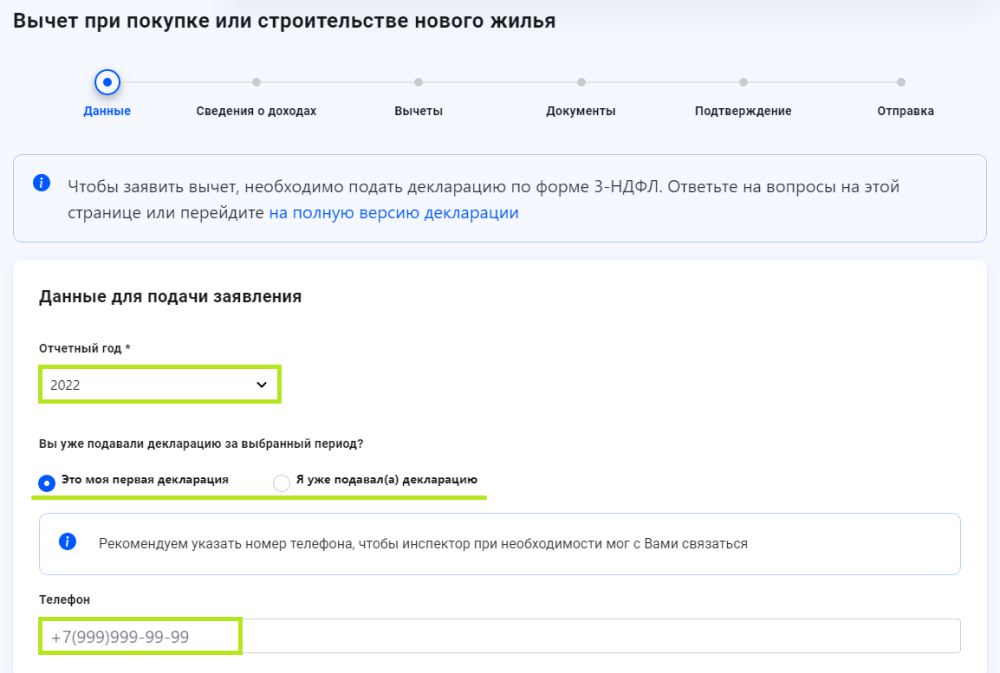

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Этот год должен быть тем же, в котором приобретено жилье, или одним из следующих лет;

-

Подавали ли вы уже раньше декларацию 3-НДФЛ за этот год (считается в том числе оформление других налоговых вычетов через личный кабинет);

-

Телефон заявителя. Указывайте корректный номер, по которому с вами можно связываться в случае необходимости, например, для уточнения предоставленных сведений.

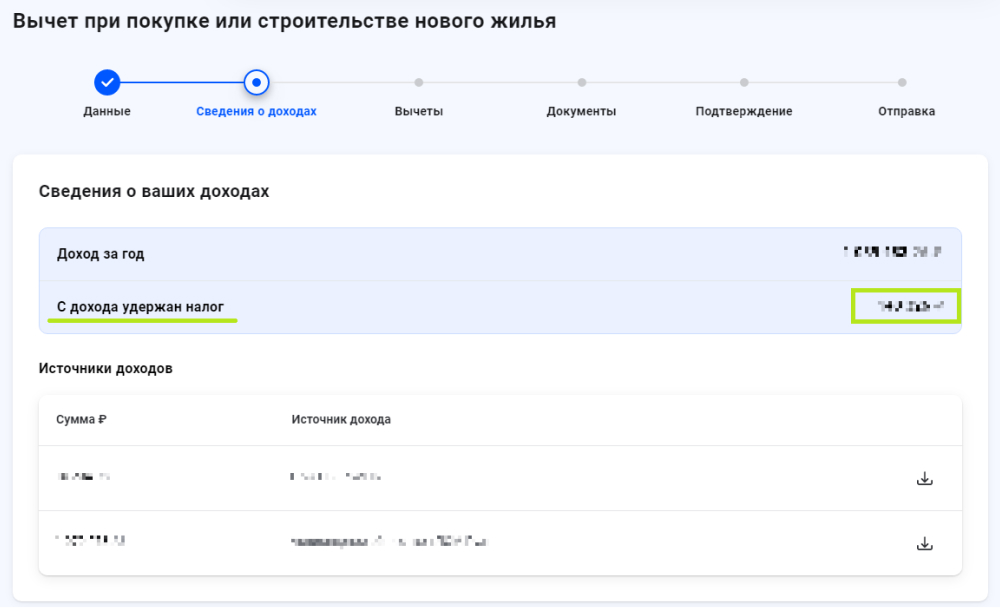

Шаг 2. Сведения о доходах

На этом этапе, стоит обратить внимание на указанные цифры: сумма дохода за год и сумма отчисленного налога – вернуть в качестве вычета можно будет не больше средств, чем было уплачено в качестве НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную версию формы по заполнению декларации 3-НДФЛ и приложить справку от работодателя.

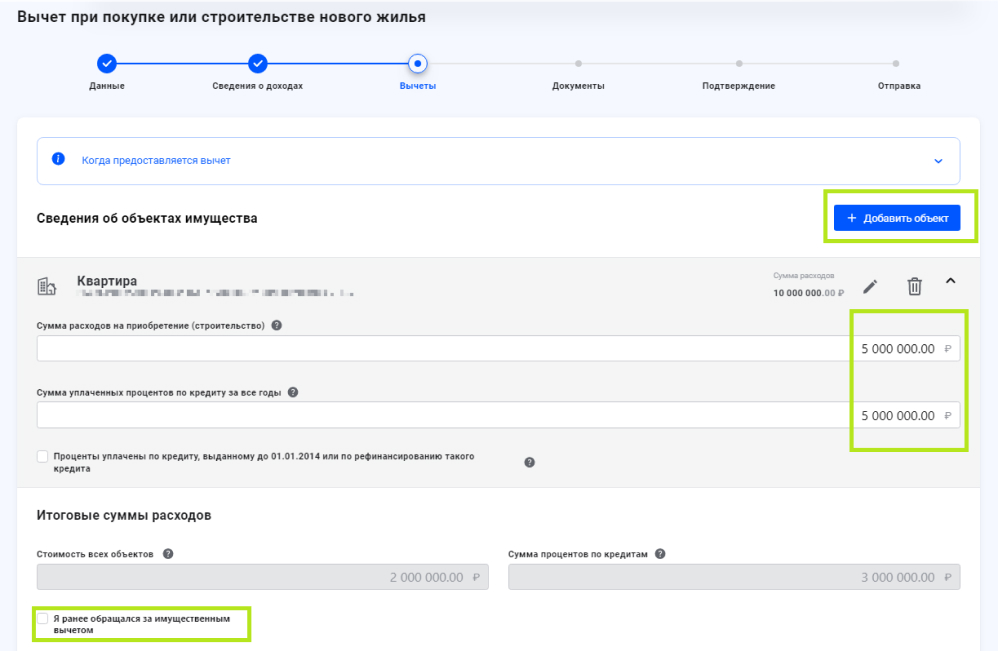

Шаг 3. Сведения о расходах и вычетах

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены и суммы расходов на их приобретение и оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить самостоятельно по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать в каком размере.

Шаг 4. Реквизиты счёта для перечисления налогового вычета

Реквизиты для перечисления средств можно выбрать из предложенного списка. Как правило, налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Но если нужного счёта нет в списке, то вы можете указать его вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться в Личном кабинете в качестве переплаты, ей можно будет распорядиться в любой момент и получить на банковский счёт.

Также на этом этапе отображается сумма, которую вы получите в качестве вычета.

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного налогового вычета понадобятся следующие документы.

В случае покупки жилья:

-

договор купли-продажи

-

платёжные документы

В случае покупки жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

В случае строительства дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

При использовании ипотеки:

-

кредитный договор

-

справка из банка о сумме фактически оплаченных процентов

В каждом случае могут понадобиться дополнительные документы, такие как:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно:

Платёжными документами могут быть:

-

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

-

квитанции к приходным ордерам

-

товарные и кассовые чеки

-

акты о закупке материалов (если продавец материалов – физическое лица, то в акте должны быть указаны его адресные и паспортные данные)

-

другие документы, подтверждающие расходы налогоплательщика

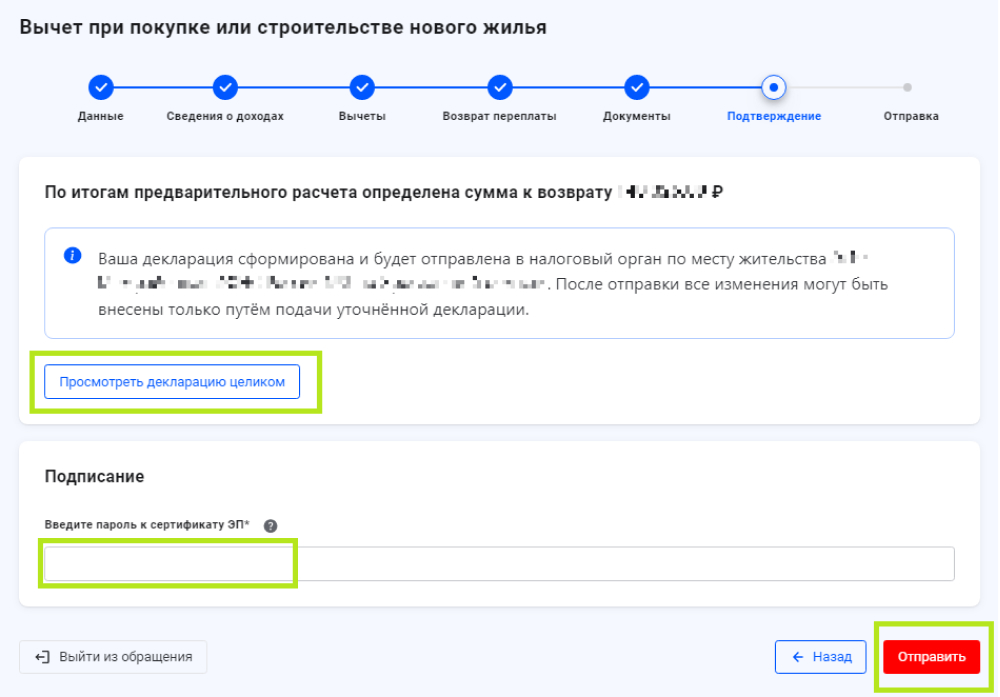

Шаг 5. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

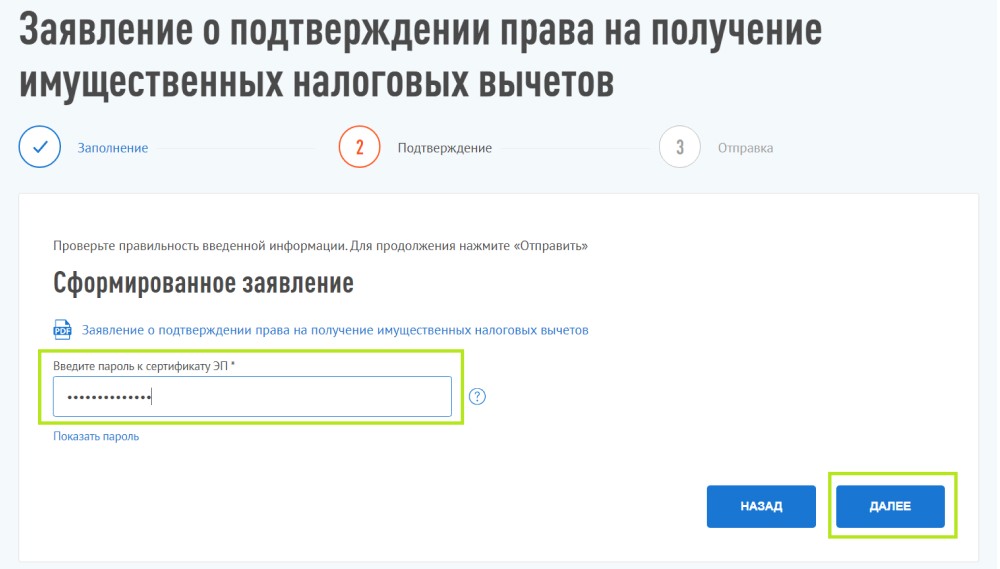

Как подать заявление для получения вычета через работодателя?

Для того, чтобы получить вычеты через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС на подтверждение права на получение конкретного налогового вычета. Сделать это можно также с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные вычеты, социальные вычеты, имущественные вычеты. Подтверждать право на вычет нужно только в случае получения имущественных или социальных вычетов. Стандартные вычеты (например, вычет на детей, работодатель предоставляет самостоятельно на основе предоставленных ему документов).

Для этого необходимо в «Каталоге обращений» выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

Далее необходимо указать информацию о приобретённых объектах недвижимости, средствах, которые на это были потрачены, и работодателе, у которого вы хотите получить вычет. Как правило, все объекты недвижимости уже указаны в виде списка в этом блоке, вам остаётся лишь выбрать нужный. Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете, туда ФНС направит уведомление о вашем праве на вычет. Если же необходимого объекта нет, то его можно добавить, указав кадастровый номер.

Следующим шагом будет приложение подтверждающих документов. Это могут быть договоры (купли-продажи, участия в долевом строительстве, ренты и другие), платёжные документы (квитанции, чеки, банковские выписки и другое), подтверждение уплаты процентов по кредиту (справка из банка).

Когда все сведения об объектах и работодателях указаны и прикреплены подтверждающие документы нужно нажать кнопку «Далее».

Далее необходимо подписать заявление с помощью электронной подписи – ввести пароль, и отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее».

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

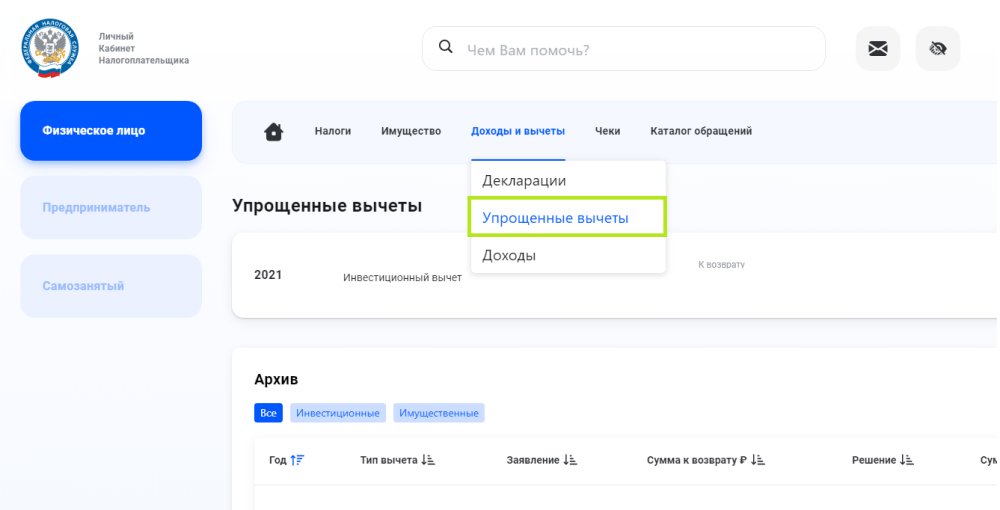

Где узнать об упрощённых налоговый вычетах?

Начиная с 21 мая 2021 года вычет можно получить в упрощённом порядке. Это значит, что в личном кабинете уже сформировано предзаполненное заявление на вычет на основе имеющихся у налоговой службы сведений. Для направления заявления остаётся только подписать его с помощью электронной подписи. Никаких подтверждающих документов прилагать не нужно. Все упрощённые вычеты отражаются в специальном разделе.

На данный момент в упрощённом порядке можно оформить следующие виды вычетов:

-

Имущественный вычет за расходы на приобретение недвижимости – сведения в налоговую направляет Росреестр

-

Инвестиционный налоговый вычет – сведения направляют банки и брокерские организации в качестве налоговых агентов

Справочно:

Налоговый агент – это организация, которая отчисляет за вас налоги с некоторых доходов. Например, работодатель отчисляет в налоговую 13% с зарплаты и других доходов в качестве налогового агента.

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

Вход в личный кабинет налогоплательщика для самозанятых граждан

Пользование приложением Мой налог для самозанятых

Мобильное приложение Мой Налог для самозанятых граждан

Что делать, если приложение Мой Налог не работает?

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

Заранее отметим одну важную деталь: личный кабинет самозанятого могут регистрировать не только граждане России, но и граждане Армении, Беларуси, Киргизии и Казахстана. Гражданам России доступны 2 метода регистрации (личный кабинет физлица и паспорт), граждане соседних стран могут регистрироваться только по личному кабинету.

Через личный кабинет физического лица

В ФНС (на сайте nalog.ru) любое физическое лицо может создать личный кабинет, в котором отражаются налоги, прибыль и другая информация (в том числе ИНН). Этот ЛК можно использовать для регистрации в качестве самозанятого.

Что делать:

- Заходим на lknpd.nalog.ru

- Жмем на «Зарегистрироваться».

- Жмем «Далее».

- Ставим 2 галочки, жмем «Согласен», еще раз «Согласен» (если вы принимаете документы и предупреждения, конечно).

- Вводим ИНН и пароль.

- (если регистрируетесь через мобильное приложение) Придумываем пин-код.

- Готово.

Получить доступ к личному кабинету физлица можно либо в налоговой, либо в Госуслугах (при наличии подтвержденного аккаунта).

По паспорту

Зарегистрироваться по паспорту можно только в мобильном приложении (где скачать – укажем в соответствующем разделе). Что делать:

- Запускаете приложение.

- Вводите номер телефона, получаете СМС с одноразовым кодом, вводите код.

- Выбираете регион.

- Далее в приложении откроется камера. Вам нужно будет поместить в прямоугольник разворот паспорта и нажать на кнопку «Распознать». Когда программа распознает информацию, вас перенаправит на экран с вашими паспортными данными. Внимательно проверьте написанное. Если все правильно – Жмите «Подтвердить». Если нет – распознайте еще раз. Качество распознания зависит от вашей камеры – если ничего не получается, протрите ее стекло.

- На следующем экране тоже камера, но вместо прямоугольника – овал. Вам нужно поместить в этот овал свое лицо и сделать фото.

- Наконец, завершающий этап. На финальном экране будет ваше фото, Ф.И.О. и ИНН. Если вы по каким-то причинам передумали – нажмите на «Отказаться от постановки на учет». Если хотите закончить регистрацию – нажмите на «Подтверждаю».

Вход в личный кабинет налогоплательщика для самозанятых граждан

Все 3 способа крайне просты и требуют буквально 1-2 действия. Ссылка для входа – lknpd.nalog.ru/auth/login

По логину и паролю

- Выбираем «ИНН и пароль» (обычно этот вариант выбран по умолчанию).

- Вводим данные, входим.

По номеру телефона

Чтобы войти таким образом, нужно иметь привязанный к аккаунту номер телефона. Проще всего привязать номер, скачав приложение и зарегистрировавшись в нем.

- Выбираем «Номер телефона».

- Вводим номер.

- Получаем СМС с одноразовым паролем, вводим его, входим.

Через Госуслуги

Чтобы зайти через Госуслуги, нужно иметь подтвержденный аккаунт. Чтобы подтвердить его (если вы еще не делали этого), нужно прийти с паспортом в отделение ЕСИА.

- Выбираем «Госуслуги».

- Жмем «Войти».

- В открывшемся окне заходим в личный кабинет Госуслуг.

- Подтверждаем привязку учетной записи.

Восстановление пароля

С восстановлением пароля все не очень просто – вы могли заметить, что «привычной» для многих сервисов кнопки «Восстановить пароль» здесь нет. Почему так? Потому что для входа в кабинет самозанятого вы используете ИНН и пароль от кабинета физлица налоговой службы, и восстанавливать нужно именно эти данные.

Что делать? Есть 2 варианта: если вы подключали функцию «Восстановление пароля через электронную почту» и если вы этого не делали. Если функция не подключена – идете в налоговую с паспортом и просите восстановить пароль, другого варианта нет. Если подключали восстановление по почте, сделайте следующее:

- Заходите на lkfl2.nalog.ru/lkfl/login

- Жмете «Забыли пароль?».

- Вводите ИНН, почту и кодовое слово.

- Жмете «Восстановить пароль».

- Получаете на почту новый пароль для входа.

Как подключить восстановление через электронную почту:

- Заходите в ЛК физлица, идете в настройки.

- В разделе «Контактная информация» ставите галочку «Разрешить восстановление по адресу почты».

- Чуть ниже задаете секретное слово.

- Заходите в программу.

- Жмете на «Новая продажа» на главной странице.

- Указываете цену, наименование (здесь жестких требований нет, главное – чтобы было понятно, что вы продали/сделали), дату (обратите внимание – можно указывать уже прошедшую дату), кому оказываете услугу. Если речь о юридическом лице – нужно его ИНН и название.

- Жмете «Выдать чек».

- На следующей странице перед вами встает выбор – завершить регистрацию чека или отменить его. В первом случае жмете «Отправить покупателю», во втором – «Аннулировать».

- Нажмите на «Справка о постановке».

- Нажмите на «Отправить», отправьте туда, куда нужно.

- Жмем на одноименный пункт.

- Указываем адрес получателя, выбираем период.

- Жмем «Сформировать».

- Справка приходит на указанный электронный адрес.

Функции и возможности приложения Мой Налог для самозанятых

На онлайн-работу без походов в налоговую и подключения дополнительного оборудования делался большой упор, поэтому в приложении есть абсолютно все, что нужно для ведения деятельности. Оказали услугу? В одно нажатие открываете форму заполнения чека, указываете данные, регистрируете факт совершения операции. Чек нужен покупателю? Отправляете на почту, по Wi-Fi или Bluetooth, если у него есть смартфон и он стоит рядом с вами – даете ему считать QR-код прямо с экрана. Хотите посмотреть, сколько заработали и сколько нужно будет заплатить в бюджет? Второе есть прямо на центральном экране, первое – в «Статистике». Юридическое лицо, которому вы оказываете услугу, хочет получить документы? Формируете справку о регистрации. Хотите взять кредит, и банк требует справку о доходах? Формируете справку о доходах за необходимый (любой) период, отправляете в банк.

Оплата налога тоже максимально упрощена – прямо в приложении можно привязать банковскую карточку или получить все реквизиты для банковского перевода.

Пользование приложением Мой налог для самозанятых

Сразу отметим, что весь функционал доступен именно в мобильном приложении (сайт – «запасной вариант»), поэтому рассматривать будем именно версию для смартфонов.

Как формируется чек в приложении Мой налог?

Кстати, если нужно отменить операцию после того, как она финализирована, выберите ее в «Истории операций» (внизу на главном экране) и отмените.

Контроль доходов и налоговых начислений

С налоговыми начислениями все просто – узнать, сколько придется заплатить в следующем месяце, можно на главном экране, в разделе «Предварительный налог».

Если хотите посмотреть, сколько нужно заплатить сейчас (налог за прошлый месяц), перейдите во вкладку «Операции» внизу – откроется окно оплаты, по центру будет сумма к оплате. Внизу будут показаны все продажи – так вы можете контролировать свои доходы.

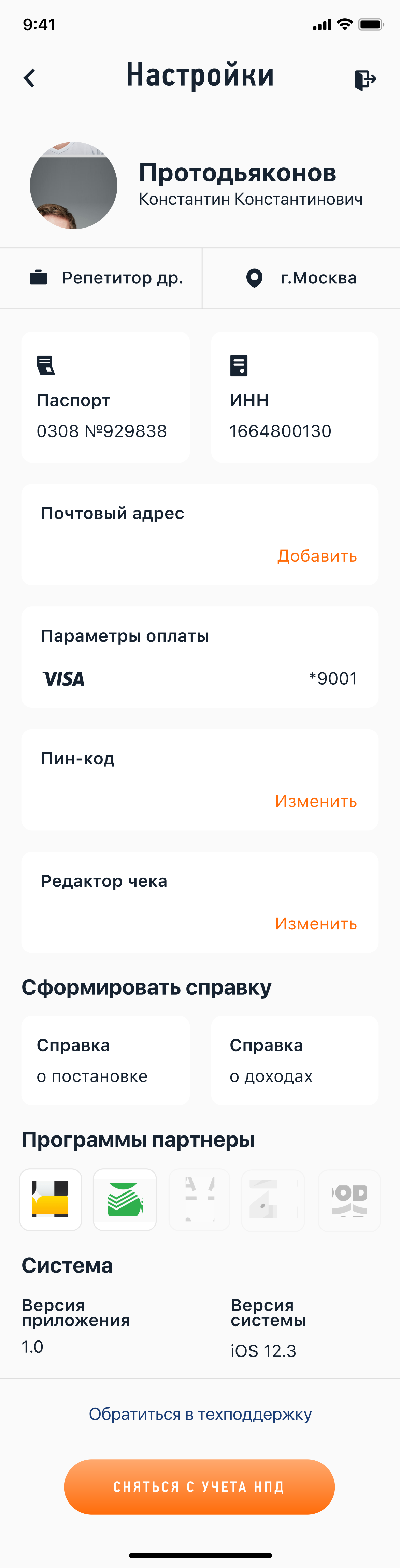

Справка о доходах и регистрации самозанятого

Обе справки можно получить в «Настройках».

Для справки о самозанятости:

Справка о доходах:

Снятие самозанятого лица с налогового учёта

Еще одно отличное свойство этой системы налогов – сняться с учета так же просто, как и зарегистрироваться. Перейдите в настройки, внизу нажмите на большую оранжевую кнопку, затем подтвердите операцию.

После этого основной экран будет выглядеть так:

Если хотите обратно стать на учет – нажмите на красный текст.

Как оплатить налог?

В «Операциях» нажмите на сумму задолженности. Откроется окно оплаты.

Проще всего оплатить налог карточкой – вводите ее данные, подтверждаете транзакцию. При желании можно создать квитанцию и уплатить налог по реквизитам.

Мобильное приложение Мой Налог для самозанятых граждан

Как установить приложение на iOS?

Название в Apple Store – «Мой налог». Ссылка: apps.apple.com/ru/app/мой-налог/id1437518854

Требуемая версия iOS: 9 и выше.

Как установить приложение на Андроид?

Название в Google Play – «Мой налог». Ссылка: play.google.com/store/apps/details?id=com.gnivts.selfemployed&hl=ru

Требуемая версия Android: 4.4.4 и выше.

Что делать, если приложение Мой Налог не работает?

Систему запустили в 2019 году, а это значит, что она – «свежая», а любой недавно выпущенный продукт обладает багами, массовыми сбоями и прочими неприятными вещами. К счастью, этот момент прописан в законе – если произошел массовый сбой, никого (из самозанятых) за задержки в оплате и проводке чеков наказывать не будут, если проблемы возникли именно на вашей стороне – все исправят, пересчитают и вернут при необходимости.

Но эти хорошие новости не помогают, когда перед вами в ожидании чека стоит клиент, а вы не можете его оформить из-за неработающей программы. Итак, что делать? В первую очередь идем по этой ссылке: npd.nalog.ru/breakdown/ и смотрим, что написано на странице. Если там написано «С такого-то числа такого-то времени по такое-то число такое-то время идут технические работы» или «Известно о перебоях в работе приложения» – значит, проблемы на стороне серверов, ждите, когда все восстановят.

Если вы впервые установили приложение, и оно не хочет запускаться – проверьте, соответствует ли ваша операционная система минимальным требованиям (указаны в предыдущем разделе). Если соответствует – удалите приложение, перезагрузите телефон и снова его установите.

Если есть другая проблема или «удалить – перезагрузить – установить» не помогает, вам сюда: nalog.ru/rn77/service/service_feedback/?service=62 По этой ссылке можно написать письмо в техподдержку, которая будет разбираться с вашим случаем. Обратите внимание – в тикете (обращении) обязательно нужно указывать свой ИНН.

Если вы беспокоитесь по поводу того, что не выдадите чек покупателю и попадете под штраф – можете не волноваться. Согласно закону о самозанятости, чеки можно оформлять и отправлять покупателю не только во время сделки, но и после. Главное правило – чек должен быть оформлен не позднее 9-го числа месяца, следующего за месяцем совершения сделки.

Что самозанятому делать после регистрации в приложении «Мой налог», мы рассказываем в рассылке про самозанятость. Вы узнаете всё о подводных камнях налогового режима и сможете воспользоваться бонусами от разных сервисов, площадок, банков, государства. Подписывайтесь, чтобы разобраться в теме самозанятости и получать максимум от этого статуса.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

.png)