Постраничное заполнение формы Р21001 на регистрацию ИП в 2023 году

- 15 ноября 2021

- Просмотров:

По форме Р21001 готовится заявление для регистрации физического лица в качестве индивидуального предпринимателя. Для правильного заполнения формы нужны паспортные данные, виды деятельности по кодам ОКВЭД, действующие адрес электронной почты и номер телефона. Заявление следует заполнять строго по требованиям Приказа ФНС России N ЕД-7-14/617@ от 31.08.2020 года, так как ошибки в форме Р21001 — частая причина отказа налоговой в регистрации ИП.

Содержание

- Общие требования к оформлению заявления на регистрацию ИП

- Пошаговое заполнение формы № Р21001

1. Общие требования к оформлению заявления на регистрацию ИП

Перед заполнением заявления обратите внимание на общие требования к его оформлению:

- Вносите данные без ошибок, точно копируя сведения из документов, повторяя все знаки и сокращения.

- В каждой клетке пишите только один символ: буква, пробел, точка, запятая, тире.

- При заполнении от руки используйте печатные заглавные буквы и черную, синюю или фиолетовую пасту.

- При заполнении на компьютере используйте Caps Lock и шрифт Courier New с высотой букв 18.

- Заявление можно напечатать с обеих сторон бумаги.

- Нумерацию страниц начинайте с 001.

- Незаполненные поля оставьте пустыми. Прочерки не нужны.

- При указании контактного номера телефона не нужно писать скобки, пробелы, прочерки. А любой российский номер, даже стационарный, должен начинаться с +7.

Чтобы заполнить форму Р21001, вам нужны следующие документы и справочники (актуальные версии можно найти в интернете):

- Паспорт или иной документ, удостоверяющий личность;

- ИНН, при наличии;

- ОКВЭД — общероссийский классификатор видов экономической деятельности;

- Государственный адресный реестр;

- Иностранцу также нужны разрешение на временное проживание или вид на жительство и Общероссийский классификатор стран мира.

Понадобятся и контактные номер телефона с адресом электронной почты, на который вам вышлют документы о постановке на учет в качестве ИП.

Заявление по форме Р21001

-

Сформировать заявление автоматически

Укажите свои данные в форме, скачайте уже заполненное заявление Р21001 и все нужные документы для регистрации ИП

Сформировать заявление -

Скачать шаблон для заполнения вручную на компьютере

XLS, 258 KB -

Скачать бланк для печати и заполнения от руки

PDF, 850 KB

Страница 001

Страница 001

Пункты страницы 001 титульного листа формы Р21001 заполняйте так:

1. ФИО заявителя на русском языке. Для иностранного гражданина и лица без гражданства — в русской транскрипции.

1.1. ФИО латиницей. Пункт предназначен для иностранцев и лиц без гражданства.

2. ИНН внесите, если он у вас есть. Если ИНН нет, то пункт оставьте пустым, без прочерков.

3. Пол — поставьте цифру в соответствии со своей половой принадлежностью.

4. Сведения о рождении. Дату рождения вносят все заявители, а место — только россияне.

5. Гражданство. Ставите цифру, которая соответствует вашему гражданству:

- «1» для граждан РФ,

- «2» для иностранцев,

- «3» для лиц без гражданства.

Затем иностранные граждане вписывают код своей страны по Общероссийскому классификатору стран мира.

Страница 002

На странице 002 формы Р21001 следует указать сведения о документе, удостоверяющем личность будущего ИП, и адрес жительства на территории РФ.

Страница 002

Пункты страницы 002:

6. Данные документа, удостоверяющего личность. Чаще всего это паспортные данные. Их нужно внести так:

6.1. Вид документа. Здесь надо выбрать подходящий код. Так, для паспорта граждан РФ предусмотрен код «21».

Подпункты 6.2, 6.3, 6.4, 6.5 заполняются на основании данных российского паспорта. Иностранный гражданин заполняет сведения своего паспорта той страны, гражданином которой он является, используя нотариальный перевод документа.

7. Адрес места жительства или пребывания на территории РФ. После изменений ФНС от 25.11.2020 г. появились новые поля для более удобного написания адреса заявителя. Информация об индексе теперь не требуется. Адресные элементы указываются согласно сведениям, содержащимся в Государственном адресном реестре. Адрес вносится так:

7.1. Субъект России. Следует внести двухзначный код субъекта.

7.2. Муниципальное образование, которым может быть муниципальный район, городской округ, сельское поселение и др. Нужно указать цифровое значение его вида и наименование.

Не знаете наименование вашего муниципального образования и не уверены, что укажете адрес верно? Наш онлайн-сервис при заполнении документов на регистрацию ИП сам правильно определит и внесет вид и наименование муниципального образования, а также другие элементы адреса. Это бесплатно!

Везде, где требуется указать вид адресного объекта, нужно писать не полное название, а сокращение, например «город» — «г.», «улица» — «ул.», «квартира» — «кв». Сокращения можно взять из Приказа Минфина России N 171н от 05.11.2015 г.

7.3. Населенный пункт. Город, деревня, село и др. Указываются вид и наименование.

Далее вносятся элементы:

- 7.4. Планировочной структуры (то есть квартал, микрорайон, зона),

- 7.5. Улично-дорожной сети. Это улица, проезд, проспект, бульвар и др.,

- 7.6.Сооружение. Можно указать до трёх полей. Это могут быть номер дома и корпуса, если они у вас есть в адресе, например «дом 16, корпус 1».

- 7.7.Помещение в пределах здания, сооружения. Это могут быть «помещение», «квартира», «офис» и т.д.

- 7.8.Помещение в пределах квартиры. Это поле заполняется, если у вас в адресе есть указание на помещение в пределах другого помещения в здании. Например: «дом 4, помещение III, офис 12» или «дом 7, квартира 12, комната 3» (если у вас коммунальная квартира или выделенная собственность).

Приведем пример заполнения адреса: г. Москва, ул. Верхняя, дом 4, корпус А, квартира 5, комната 1. В этом случае правильно написать:

- Код субъекта: «77»;

- Муниципальное образование: вид — «3» (внутригородская территория города федерального значения), наименование — «муниципальный округ Беговой»;

- Городское поселение и т.д.: не заполняем;

- Населённые пункт: вид — «г.», наименование — «Москва»;

- Элемент планировочной структуры: пропускаем;

- Элемент улично-дорожной сети: пропускаем;

- Здание/сооружение: в первом поле вид — «д.», наименование — «4» во втором вид — «к.», наименование — «А»;

- Помещение в пределах здания, сооружения: вид — «кв.», наименование — «5»;

- Помещение в пределах квартиры: вид — «ком.», наименование — «1».

Запутались в требованиях к заполнению Р21001 на регистрацию ИП?

Наш онлайн-сервис бесплатно подготовит за вас заявление по форме Р21001 и другие документы для открытия ИП! Сервис учитывает все законодательные требования. Сэкономьте время и деньги — укажите свои данные в простой анкете, а через 15 минут скачайте документы с инструкцией по подаче.

Страница 003

Страница 003

На странице 003 продолжается заполнение адреса места жительства в РФ. А затем в пункте 8 иностранный гражданин или лицо без гражданства вносят сведения о документе, подтверждающем их право постоянно проживать на территории России. Вся информация для заполнения берется из вида на жительство или разрешения на временное проживание. В отношении ВНЖ теперь можно указать, что оно действует бессрочно.

Благодаря нововведениям налоговой, действующим с 25.11.2020 г., в пункте 9 по желанию можно указать адрес электронной почты ИП. Этот адрес будет виден в открытом доступе в ЕГРИП, что может быть полезно для связи партнеров и клиентов с бизнесменом. Не путайте его с тем электронным адресом, который проставляется на листе Б — он контактный, виден только налоговой, на такой адрес вам пришлют документы после регистрации. Адреса могут совпадать.

Лист А

Предназначен для указания видов деятельности, которыми вы планируете заниматься. Сначала надо вписать основной код ОКВЭД, а потом перечислить дополнительные, при их наличии.

Лист А

На одном листе А теперь можно указать 68 дополнительных видов. Если вам этого мало, можете распечатать несколько листов А. Коды видов деятельности нужно брать из справочника ОКВЭД-2. Указывать надо коды, которые включают 4 цифры и более.

Лист Б

Лист Б

Самостоятельно заранее на листе Б можете вписать:

- В пункте 2 — адрес электронной почты, на который ФНС пришлет документы после регистрации ИП.

- В этом же пункте при желании можно поставить отметку о получении таких документов и на бумажном носителе. Это значит, что, при наличии такой отметки, бумажный вариант готовых документов вы сможете взять в месте их подачи: в регистрирующей налоговой, в МФЦ или у нотариуса (он сам заверит документы).

- В пункте 3 — номер своего телефона. Напоминаем, не нужно использовать скобки, пробелы, прочерки. Если вносите российский номер, он должен начинаться с +7, даже стационарный.

Если заявление за вас подает доверенное лицо или вы отправляете его по почте, тогда в пункте 3 Листа Б ставьте подпись в присутствии нотариуса, который заверит подлинность вашей подписи.

При личной подаче документов в ФНС или через МФЦ, подпись следует ставить в присутствии сотрудника.

А если заявление Р21001 вы направляете в электронном виде с помощью ЭЦП, то в пункте 3 этого листа не нужно указывать ФИО и ставить личную подпись.

Графы пункта 4 заполнять не нужно. Они предназначены для сотрудников соответствующего органа.

Зарегистрируйте ИП онлайн бесплатно вместе с банком Открытие!

Обратитесь к онлайн-сервису, который сформирует за вас заявление Р21001 и другие документы для создания ИП. Вы сможете подать документы в налоговую онлайн, не выходя из дома. К тому же, это бесплатно, вам не нужно оплачивать госпошлину, подготовку документов, выпуск ЭЦП. Сервис подскажет на каждом шаге! Переходите по ссылке ниже, чтобы проверить, находитесь ли вы в регионе, доступном для онлайн-подачи, и заполняйте простую анкету.

Другие статьи

Перед заполнением декларации 3-НДФЛ на налоговый вычет (имущественный, социальный и стандартный), вам необходимо скачать программу для заполнения декларации. Скачать ее вы можете либо на нашем сайте, либо на официальном сайте gnivc.ru. После этого можно приступать к заполнению. Естественно, что перед этим вы должны обложиться всеми необходимыми документами для получения налоговых вычетов, ведь большую часть данных нам придется брать именно оттуда. После заполнения декларации 3-НДФЛ в программе вы можете сразу проверить вашу декларацию за 2022 год, или предшествующие года. После чего её можно распечатать, либо если не уверены в своих силах можете сохранить файл с вашими трудами на флешке и при сдаче декларации, если что то занесено не так, попросить инспектора, чтобы он подправил вашу декларацию. Также вы можете сохранить ее в формате PDF. Итак приступим …

Сперва заполняем три обязательных пункта в программе согласно примерам

1. Задание условий

2. Сведения о декларанте

3. Доходы полученные в РФ

И затем переходим непосредственно к налоговым вычетам и образцам заполнения

4. Имущественный вычет

5. Стандартный вычет на детей

6. Социальный вычет

7. ИИС

8. Проценты по ипотеке

Заполняем декларацию далее. Следующая графа для заполнения — Сведения о декларанте

В первой вкладке заполняем все поля согласно вашему паспорту

Подробнее…

1. Вверху выбираем ставку налога, по умолчанию там стоит 13% желтого цвета, её и оставляем

2. Далее нам нужно добавить источник выплат — т.е. вашего работодателя, при этом нужно указать его ИНН, КПП, ОКТМО все эти данные вы найдете в справке 2-НДФЛ выданной вашим работодателем. Все реквизиты указаны в пункте 1: «Данные о налоговом агенте». Галку «расчет стандартных вычетов вести по этому источнику» ставим, если дополнительно хотим получить вычет на детей и он не предоставлялся по месту работы.

Подробнее…

!!! Сперва обязательно снимите галку на вкладке стандартных вычетов «предоставить стандартные вычеты» (В том случае если вы хотите получить и стандартный и имущественный вычет заполняем обе вкладки)

1. Если вы приобрели жилье и хотите получить имущественный налоговый вычет — переходим на вкладку дом, ставим галку — предоставить имущественный налоговый вычет

Подробнее…

Если вы не получали стандартного вычета на детей у вашего работодателя — написав ему заявление и предоставив пакет документов, то его можно получить, заполнив декларацию за предшествующий год. Итак приступим к заполнению декларации 3-НДФЛ.

1. Переходим на соответствующую вкладку

Подробнее…

1. При заполнении декларации 3-НДФЛ на социальный налоговый вычет переходим в соответствующую вкладку, и выбираем одноименный пункт в чекбоксе.

Подробнее…

Если вы вносили средства на индивидуальный инвестиционный счет переходим на вкладку «инвестиционные и убытки ЦБ» и отмечаем «предоставить вычет ИИС». Дальше нажимаем на «+» в окне сведения о действующих ИИС

Подробнее…

Пока налогоплательщик не израсходует вычет по объекту недвижимости за который получает 13%, он не может вернуть проценты по ипотеке, однако заполнять 3-НДФЛ и вносить сведения об уплаченных процентах лучше с самого начала.

Подробнее…

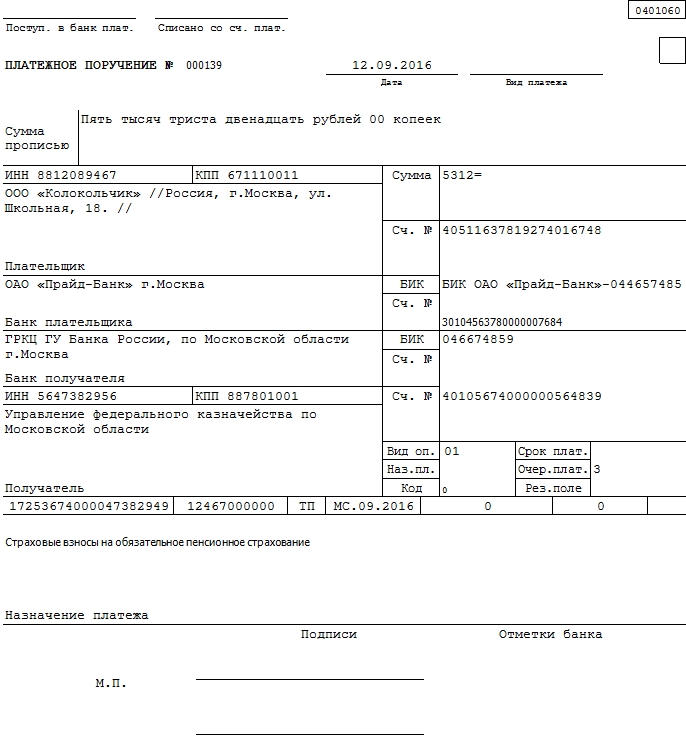

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

ФАЙЛЫ

Скачать пустой бланк платёжного поручения по форме 0401060 .docСкачать образец заполнения платёжного поручения по форме 0401060 .doc

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

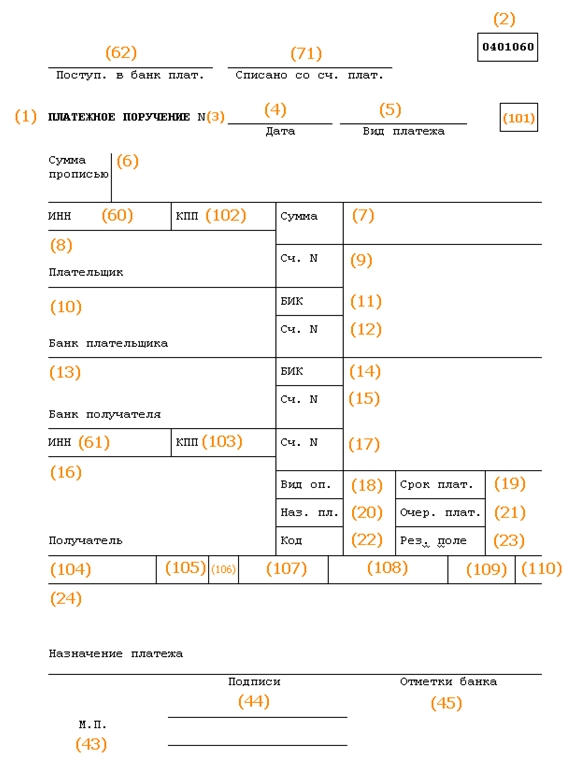

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

- плательщика;

- банка;

- получателя средств.

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 7 – сумма. Перечисляемые деньги цифрами. Рубли надо отделить от копеек знаком – . Если копеек нет, после рублей ставится =. Никаких других знаков в этом поле быть не должно. Цифра должна совпадать с прописью в поле 6, иначе платежка принята не будет.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.60.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

С Нового года ПФР и ФСС объединились в Социальный фонд России (СФР). Это событие повлекло за собой значительные перемены в заполнении и сдаче отчётов, касающихся кадров, страхования и выплаты пособий. В частности, несколько старых форм подобной отчётности: 4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3, — заменены новой единой формой для сдачи в новый единый фонд.

ЕФС-1 — так называется новый бланк, который с 2023 года заменил 4 старых вида отчётов: 4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3. Сдавать ЕФС-1 нужно в Социальный фонд. Бланк утверждён Постановлением Правления Пенсионного фонда Российской Федерации от 31.10.2022 № 245п, которое вступило в силу 1 января 2023 года. Отчёт включает в себя титульный лист и 2 раздела с несколькими подразделами в каждом из них.

Кто и куда сдаёт ЕФС-1

Направлять новый бланк следует в территориальные подразделения Соцфонда.

Общие правила сдачи отчётов распространяются и на ЕФС-1. Электронный формат необходим тем работодателям, у кого количество застрахованного персонала, в том числе оформленного по гражданско-правовым договорам, составляет 11 человек и больше. При меньшем числе работников при желании можно сдать и бумажную ЕФС-1 вместо электронной.

ЕФС-1 уже появилась в сервисе Контур.Экстерн, где Вам будет удобно заполнить её онлайн.

В какие сроки сдавать ЕФС-1

Если один из перечисленных ниже сроков попадёт на праздник или выходной, то отчитываться можно на следующий за ним рабочий день.

Все разделы ЕФС-1 заполняются независимо друг от друга. У каждого раздела есть собственный сроки сдачи:

- Подраздел 1.1 (СЗВ-ТД):

-

- при приёме и увольнении сотрудника, приостановлении и возобновлении трудового договора, заключении и расторжении договора ГПХ — не позже следующего рабочего дня

- при переводе, переименовании, установлении (присвоении) и запрете занимать должность — не позднее 25-го числа месяца, следующего за отчётным

- Подраздел 1.3 (СИоЗП) — раз в месяц, не позднее 25-го числа месяца, следующего за отчётным.

- Подраздел 3 (ДСВ-3) — раз в квартал, до 25-го числа месяца, следующего за отчётным кварталом.

- Раздел 2 (4-ФСС) — раз в квартал, до 25-го числа месяца, следующего за отчётным кварталом.

- Подразделы 1.2 и 2 (СЗВ-СТАЖ) — раз в год, не позднее 25 января года, следующего за отчётным.

Чиновники будут обрабатывать каждый раздел отчёта по отдельности, так что Вы можете направить в один и тот же день за один и тот же период несколько экземпляров ЕФС-1, где заполнены разные разделы.

Как заполнить титульный лист

Титульный лист следует заполнять вне зависимости от того, какой раздел ЕФС-1 Вы собираетесь сдавать и с какой целью. На титульном листе указываются сведения о страхователе: название, ИНН и КПП фирмы, регистрационный номер, статистические коды, а также ОГРН или ОГРНИП. Взять такую информацию можно из свидетельства о постановке фирмы на учёт или из свидетельства о постановке на учёт физлица, которое выдала налоговая при регистрации, выписки из ЕГРЮЛ или ЕГРИП.

Заполнять часть под названием «Сведения о страхователе, за которого представляются сведения» потребуется только в тех случаях, когда Ваша фирма является правопреемником иной компании, и Вы подаёте или исправляете данные именно за эту компанию. Допустим, та компания когда-то сообщила неверную дату перевода работника на иную должность.

Заполнив бумажный бланк ЕФС-1, нужно подписать его у главы компании или у его уполномоченного представителя, а также поставить на документе печать компании. В поле «Дата» ставится день подписания документа. Электронная ЕФС заверяется усиленной квалифицированной электронной подписью. Использовать её вправе не только директор, но и уполномоченный представитель, к примеру, специалист по кадрам. Представителю потребуется электронная доверенность, ранее заверенная УКЭП доверителя.

Как заполнить раздел 1 «Сведения о трудовой (иной) деятельности, страховом стаже, заработной плате и дополнительных страховых взносах на накопительную пенсию»

Раздел 1 предназначается для сведений о трудовой и прочей деятельности, зарплате, страховом стаже и дополнительных пенсионных взносах. Используется вместо бланков СЗВ-СТАЖ и СЗВ-ТД, а также для сведений о заработной плате бюджетников. Включает 3 подраздела.

Подраздел 1 «Сведения о трудовой (иной) деятельности, страховом стаже, заработной плате зарегистрированного лица (ЗЛ)»

Сюда вписывают сведения о зарегистрированных лицах (ЗЛ) – о работниках, нанятых по трудовому или по гражданско-правовому договору, в том числе совместителей и удалёнщиков. Нужно указать ФИО, СНИЛС и ИНН сотрудника, дату его рождения, гражданство и статус ЗЛ. При этом помните, что в новом отчёте используются и коды, отсутствующие в старых бланках, допустим, в СЗВ-ТД.

Один из таких кодов – «Код категории застрахованного лица (ЗЛ)». Для граждан России в данной графе ставится код «ГРФ». Кроме него, есть список кодов для иностранных граждан и лиц без гражданства:

- ПЖИГ – постоянно проживающие в России иностранные граждане и лица без гражданства

- ВЖИГ – временно проживающие в России иностранцы и лица без гражданства, а кроме того, временно пребывающие в России иностранцы и лица без гражданства, получившие временное убежище

- ВПИГ – временно пребывающие в России иностранцы и лица без гражданства, кроме высококвалифицированных специалистов

- ВКС – высококвалифицированные специалисты с иностранным гражданством или вообще без гражданства, временно пребывающие в России

Поле «Гражданство (код страны)» заполняется на основе Общероссийского классификатора стран мира. Пишите цифровой код государства, гражданином которого является работник. Для России – «643», для лиц без гражданства – «000».

Порядок заполнения раздела построчно:

| Графа | Информация и её источник |

| СНИЛС | Страховой номер индивидуального лицевого счёта зарегистрированного лица, на которое заполняется отчёт, 11 цифр в формате XXX—XXX—XXX—XX или XXX—XXX—XXX XX |

| ИНН | ИНН физлица |

| Фамилия, имя, отчество (при наличии) | ФИО сотрудника, на которого представляется форма, на русском языке в именительном падеже полностью, без сокращений или замены имени и отчества инициалами |

| Дата рождения | Дата рождения зарегистрированного лица, на которое представляется форма |

| Статус ЗЛ | Код ГРФ для российских граждан. Для иностранных граждан используются другие коды (см. расшифровки выше):

|

| Гражданство (код страны) | Код страны в соответствии с Общероссийским классификатором стран мира. Для лиц без гражданства указывается код «000» |

В подразделе 1 выделяются ещё 3 части.

Подраздел 1.1 Сведения о трудовой (иной) деятельности.

Сдача данного подраздела потребуется при наличии кадровых изменений у конкретного сотрудника или исполнителя: приёма, изменения должности, повышения квалификации, увольнения, перевода или перехода на ЭТК. Если фирма-работодатель сменила название, этот подраздел также понадобится.

Имеются поля для даты заявления о способе ведения трудовой книжки: в электронном виде или на бумаге. Таблица содержит графы для дат кадровых изменений, для трудовой функции и её кода, а также для причины увольнения. Подобные поля были и в старом СЗВ-ТД. В ЕФС-1 к ним добавились сведения о подписании и расторжении гражданско-правовых договоров:

- графы 2 и 3 – начало или конец срока действия договора

- графа 6 – коды выполняемой сотрудником функции в зависимости от вида договора ГПХ. Оказание услуг и выполнение работ обозначаются кодом «ДГПХ», а авторский заказ – «ДАВТ»

- графы 8-10 – название, номер и дата окончания действия договора ГПХ

Прочие графы:

- 4 – Крайний Север. Нужно вписать код РКС, если работник трудится именно там. Если он работает не на самом Крайнем Севере, а в приравненной к нему местности, то потребуется код МКС.

- 6 – код выполняемой функции. Заполняется, если в Вашем отчёте фигурируют мероприятия «ПРИЁМ», «ПЕРЕВОД» или «УВОЛЬНЕНИЕ». Код берётся из классификатора ОКЗ. Формат кода —ХХХХ.Х, в котором первые 4 символа — это код деятельности, а последняя цифра — контрольное число.

- 7 – причина увольнения. В бланке СЗВ-ТД её следовало писать, как в трудовой книжке, то есть, формулировкой, взятой из Трудового кодекса, без сокращений. В ЕФС-1 здесь пишется код из классификатора, содержащегося в приложении к правилам заполнения отчёта, а кроме того полная причина увольнения по Трудовому кодексу. К примеру, для уволенных по собственному желанию применяется код «п3ч1с77тк», который расшифровывается так: расторжение трудового договора по инициативе сотрудника, п. 3 ч. 1 статьи 77 Трудового кодекса России. При отсутствии в классификаторе подходящего основания используют код «Иное» и дополняют его статьёй нормативного документа, на основании которого уволили сотрудника, включая номер пункта и части этой статьи. 7-ю графу не нужно заполнять при окончании срока договора ГПХ.

Заполняем таблицу построчно:

| Графа | Информация и её источник |

| 2 | Дата кадрового мероприятия — приёма, увольнения, перевода, начала и завершения договора ГПХ |

| 3 | Код кадрового мероприятия, указанный в п. 4.4 Порядка заполнения единой формы — допустим, ПРИЕМ или УВОЛЬНЕНИЕ. В общей сложности предусматривается 10 подобных кодов, в том числе новые — НАЧАЛО ДОГОВОРА ГПХ и ОКОНЧАНИЕ ДОГОВОРА ГПХ |

| 4 | Применяется для работников (включая оформленных по договорам ГПХ), которые трудятся в районах Крайнего Севера или в местностях, приравненных к ним.

Проставьте один из следующих кодов:

|

| 5 | Записи о названии трудовой функции. Заполняется на основе штатного расписания, не используется для договоров ГПХ. Просим учесть, что должности, предполагающие ограничения или льготы, следует называть так, как требуется в квалификационны справочниках (п. 4.6 Порядка заполнения единой формы). Для сотрудников бюджетных учреждений указывается код должности по соответствующему реестру должностей |

| 6 | Код выполняемой функции — пятизначное кодовое обозначение должности работника. Первые 4 знака в ней — название группы занятий в Общероссийском классификаторе занятий (ОКЗ). 5-й символ — контрольное число.

Для договоров ГПХ также указывается один из пяти кодов, он зависит от вида договора (п. 4.7 Порядка заполнения единой формы):

Графа обязательно должна быть заполнена, если в графе 3 указан один из кодов: ПРИЕМ, ПЕРЕВОД, УВОЛЬНЕНИЕ, ПРИОСТАНОВЛЕНИЕ, ВОЗОБНОВЛЕНИЕ, НАЧАЛО ДОГОВОРА ГПХ или ОКОНЧАНИЕ ДОГОВОРА ГПХ. |

| 7 | Код причины увольнения. Берётся из раздела «Коды причин увольнения, используемые при заполнении формы ЕФС-1». Кроме того, нужно указать причину прекращения трудового договора полностью, каких-либо сокращений (п. 4.8 Порядка заполнения единой формы).

При выборе кода ИНОЕ необходимо указывать реквизиты НПА, а также пункт, часть статьи и статью, на основании которых уволили сотрудника. Для договоров ГПХ эту графу не заполняют |

| 8 | Название документа-основания: приказ, распоряжение или договор ГПХ |

| 9 | Дата документа-основания в формате ДД.ММ.ГГГГ |

| 10 | Номер документа-основания без знака № |

| 11 | Если Вам потребовалась отмена записи, поданной раньше, нужно пириложить форму ЕФС-1 с исходными данными, которые отменяются, и поставить пометку «X» для их отмены. При исправлении сведений, помимо этого, нужно указать верную информацию в следующей строке |

Подраздел 1.2. Сведения о страховом стаже

Данный подраздел пересекается по содержанию со старым отчётом СЗВ-СТАЖ. Тут также есть графы для указания периодов работы, территориальной специфики, оснований для получения льготного стажа на вредных производствах и условий для выхода на пенсию досрочно. Кроме того, здесь тоже нужно указать тип заполняемой формы: исходная, корректирующая, отменяющая или для назначения работнику пенсии.

Есть и нововведения, в том числе графа 10 «Занятость» для ряда льготных категорий, к примеру, медиков и педагогов.

Столбцы для заполнения по итогам спецоценки:

- 11 – индивидуальный номер основного рабочего места из карты СОУТ

- 12 – присвоенный работнику класс и подкласс условий труда

Заполняем таблицу построчно:

| Графа | Подраздел | Информация и её источник |

| 2, 3 | Период работы | Даты в пределах отчётного периода в формате ДД.ММ.ГГГГ. Если работник уходит на пенсию, то датой конца стажа будет считаться день накануне даты планируемого выхода на пенсию |

| 4 | Территориальные условия | Коды согласно разделу «Коды территориальных условий, используемые при заполнении формы ЕФС-1», среди них:

|

| 5 | Надбавки за работу в регионах со сложными климатическими условиями в формате «Х.Х». Если в графу 4 вписаны коды РКС, МКС, РКСР, МКСР, МКС-РКСР, то графа 5 становится обязательной к заполнению | |

| 6 | Особенности исчисления страхового стажа | Код согласно разделу «Коды «Особенности исчисления страхового стажа: основание», используемые при заполнении формы ЕФС-1», среди них:

|

| 7 | Периоды работы, соответствующие кодам раздела «Коды «Особенности исчисления страхового стажа: дополнительные сведения», используемые при заполнении формы ЕФС-1», среди них:

Если оплата по договору ГПХ была в отчётном периоде, указывается код ДОГОВОР. Если нет — НЕОПЛДОГ или НЕОПЛАВТ. Код ДЛОТПУСК применяется исключительно в сочетании с кодами особых условий труда и кодами досрочного назначения пенсии. Его используют только для периодов, когда работник трудился в особых условиях, по которым нет данных о начислении страховых взносов по дополнительному тарифу. Для работающих в территориальных условиях труда или на видах работ, позволяющих уйти на пенсию досрочно, код территориальных условий или код особых условий труда и условий для досрочного назначения страховой пенсии не указывается, если в графе 7 указаны коды ДЕТИ, НЕОПЛ, КВАЛИФОЦ, ОБЩЕСТ, СДКРОВ, ОТСТРАН, ПРОСТОЙ, УЧОТПУСК, ДЛДЕТИ, ДЕТИПРЛ, ЧАЭС, ДОПВЫХ, ДИСПР. Исключение — случаи, которые указаны в п. 5.21 Порядка заполнения единой формы. Пункты 5.25–5.29 Порядка заполнения единой формы содержат ряд кодов для лиц, которые замещают различные государственные и муниципальные должности. Если нужно указать одновременно более одного кода, это делается так:

|

|

| 8 | Условия досрочного назначения страховой пенсии | Периоды работы в условиях, дающих право на досрочное назначение пенсии. Коды выбираются согласно разделу «Коды «Условия досрочного назначения страховой пенсии: особые условия труда», используемые при заполнении формы ЕФС-1» |

| 9 | Коды согласно разделу «Коды «Условия досрочного назначения страховой пенсии: основание», используемые при заполнении формы ЕФС-1» | |

| 10 | Правила заполнения приводятся в пп. 5.35–5.44 Порядка заполнения единой формы и применяются к медработникам, сотрудникам лётного состава гражданской авиации, педагогам и лицам, работающим под водой, при выполнении условий, указанных в тех же подпунктах, допустим: ставку (долю ставки) и число учебных часов, отработанных педагогами, нужно писать в графе 10, указав одновременно в графе 9 одно из значений «27-ПД» или «27-ПДРК» | |

| 11 | Результат специальной оценки условия труда | Индивидуальный номер рабочего места согласно карте спецоценки условий труда |

| 12 | Класс, подкласс условий труда по степени вредности (опасности) по результатам СОУТ. Коды для заполнения можно найти в разделе «Коды специальной оценки условий труда, используемые при заполнении формы ЕФС-1» |

Подраздел 1.3. Сведения о заработной плате и условиях осуществления деятельности работников государственных (муниципальных) учреждений

Его название говорит само за себя: данный подраздел заполняют только бюджетные учреждения.

| Графа | Подраздел | Информация и её источник |

| 1 | — | Порядковый номер строки сквозной нумерацией. Он присваивается, когда требуется показать несколько периодов работы сотрудника в данном отчётном месяце. Номера нужно писать в порядке возрастания без повторов и пропусков |

| 2, 3 | Период работы в отчётном месяце | Календарные даты начала и окончания срока работы в отчётном месяце в формате ДД.ММ.ГГ |

| 4 | — | Полное название структурного подразделения, в котором работает сотрудник, через знак «;». В отчётах медучреждений в этой графе указывается номер OID так же, как в соответствующем поле ФРМО. Другие учреждения OID не заполняют |

| 5 | — | Код согласно разделу «Коды наименования должности (профессии), используемые при заполнении формы ЕФС-1». При отсутствии в данном разделе соответствующего названия должности по штатному расписанию нужно вписать максимально близкое обобщённое название должности |

| 6 | — | Трёхзначный код категории персонала, к которой относится должность. Такие коды находятся в разделе «Коды категорий персонала, используемые при заполнении формы ЕФС-1».

Если предприятие не заполняет формы статистического наблюдения, то оно указывает код «600» для всех должностей. Этот код означает — «Работники организаций, не представляющих формы статистической отчётности в соответствии с приказом Росстата от 30.07.2021 № 457». Если по должности присвоено 2 или более кодов категории персонала, в отчёте пишется тот из них, который соответствует наибольшему уровню разукрупнения, то есть, не агрегирующий. Допустим, в форме № ЗП-здрав преподавателям присваивается два кода: «281» — «педагогические работники» и «282» — «из них преподаватели». Тогда в графе 6 нужно указать только код «282» |

| 7 | — | Звание, степень через «;».

Почётное звание — код почетного звания работника или исполнителя по договору ГПХ в соответствии с разделом «Справочник почётных званий, используемый при заполнении формы ЕФС-1». Если у работника нет званий и учёных степеней — в графе 7 ставят «0» |

| 8, 9 | Специальные (отраслевые) условия занятости | Медицинские организации указывают коды занятости работников.

ВМП — вид медицинской помощи:

УОМП — условие оказания медицинской помощи:

ПС — профиль стационара:

ФМП — форма оказания медицинской помощи:

РМБ — работа в составе мобильных бригад:

РСМП — работа в специализированных станциях или отделениях скорой помощи, бригадах экстренного реагирования службы медицины катастрофы, отделениях экстренной консультативной помощи (санитарная авиация):

ФАЛ — работа в фельдшерско-акушерском пункте:

Для работников других сфер и отраслей в графах 8 и 9 указывают «0» |

| 10 | Сведения о договоре |

Нужно вводить только цифры без пробелов или переносов. Если в течение месяца вид заключённого с таким сотрудником договора или его важные условия успели измениться, то данные по начисленным ему выплатах заполняются по каждому варианту договора в разных строках таблицы с указанием в графах 1–2 соответствующего периода работы в течение отчётного месяца |

| 11 | Сведения о договоре |

Нужно вводить только цифры без пробелов или переносов |

| 12, 13 | — | Ориентируйтесь на раздел «Справочник профессионально-квалификационных групп и квалификационных уровней (КУ), используемый при заполнении формы ЕФС-1»:

Если должность не входит в профессионально-квалификационные группы, то в графах 12 и 13 указывают «0». Если должность входит в профессионально-квалификационную группу, в которой не установлены квалификационные уровни, в графе 13 указывают «0» |

| 14 | — | Класс и подкласс условий труда по степени вредности или опасности по результатам СОУТ в соответствии с разделом «Коды специальной оценки условий труда, используемые при заполнении формы ЕФС-1». Если спецоценка не проводилась или сотрудник работает по договору ГПХ, в графе 14 ставят «0» |

| 15 | — | Значение в соответствии с присвоенной или установленной сотруднику квалификационной категорией по результатам аттестации:

|

| 16 | — | Количество штатных единиц, замещаемых сотрудником, в согласно условиям трудового договора по должности, прописанной в графе 5.

Если работник трудится на условиях полной занятости (на полную ставку), в том числе при сокращённой продолжительности рабочего времени, в графе пишут значение 1,000. Оно может оказаться больше, если условия трудового договора предусматривают продолжительность рабочего времени, превышающую норму. При работе на условиях неполного рабочего времени (неполной занятости) указывается долю занятости или ставки с 3 знаками после запятой: 0,750; 0,500; 0,250; 0,125 и т. п. Если в течение месяца поменялось количество штатных единиц, замещаемых сотрудником, согласно условиям трудового договора, то данные по начисленным выплатам заполняются по каждой штатной единице. Их следует писать в разных строках таблицы, указывая соответствующей период работы в течение отчётного месяца в графах 1 и 2. |

| 17 | — | Форма оплаты труда работника по договору:

|

| 18 | — | Нормативный размер выплаты в зависимости от формы оплаты труда: оклад, сдельная расценка за единицу выработки, часовая тарифная ставка, размер разовой концертной ставки. Если форма оплаты труда сдельная, и работнику установлено несколько сдельных расценок за единицу выработки, то сведения о начисленных выплатах заполняют по каждой сдельной расценке за единицу работы |

| 19 | — | Норма рабочих часов в отчётном месяце по производственному календарю пропорционально числу замещаемых штатных единиц (по должности) и согласно Трудовому кодексу |

| 20 | — | Отражаются фактически отработанные рабочие часы в отчётном месяце |

| 21 | Количество специальных часов работы | Один из следующих кодов:

Если в течение отчётного месяца у работника отсутствовали специальные часы работы, в графах 21 и 22 пишут «0» |

| 22 | — | Количество часов, соответствующих коду, прописанному в графе 21 |

| 23 | Сведения о заработной плате | Код выплаты и код вознаграждения по договорам ГПХ как в разделе «Классификатор выплат, используемый при заполнении формы ЕФС-1» |

| 24 | — | Сумма выплаты по коду в соответствии с графой 23 с 2 знаками после запятой. Следует показывать именно фактические размеры выплат, начисленных сотруднику как в отчётном месяце, так и в прошлые периоды. В данной графе запрещено писать отрицательные значения, полученные в результате ошибок, ведущих к занижению суммы заработной платы |

| 25 | — | Общая сумма выплат с 2 знаками после запятой |

Подраздел 2. Основание для досрочного назначение пенсии

Подраздел 2 раздела 1 заполняется и сдаётся в комплекте с подразделом 1.2 в тех случаях, когда Вы отчитываетесь о так называемых «вредниках». Это сотрудники, выполняющие работы, описанные в ч. 1 ст. 30 и в ст. 31 Федерального закона от 28.12.2013 № 400-ФЗ.

В поле «Отчётный период» нужно указать год в формате ХХХХ, отражённый в подразделе 2 раздела 1.

«Тип сведений» — это тип сдаваемой формы, то есть исходная, корректирующая или отменяющая. «Корректирующая» выбирается, когда Вам нужно исправить сведения, поданные раньше в аналогичном отчёте с типом «Исходная». Если такие сведения нужно не исправить, а отменить, то указывается тип «Отменяющая».

Источники информации для таблицы:

| № | Графа | Информация и её источник |

| 1 | № п/п | Порядковый номер записи, без повторов и пропусков, по возрастанию |

| 2 | Наименование структурного подразделения по штатному расписанию | Названия всех подразделений, где когда-либо числился работник с правом на раннюю пенсию, согласно штатному расписанию |

| 3 | Наименование профессии (должности) по штатному расписанию | Названия всех профессий такого сотрудника за отчётный год. Указывайте каждое отдельной строкой для каждого подразделения. Источник — штатное расписание. |

| 4 | Количество рабочих мест по штатному расписанию | Наибольшее число рабочих мест в данном подразделении по данной профессии за отчётный год. Источник — штатное расписание. |

| 5 | Численность фактически работающих | Число людей, рабовших в данном отчётном году, о стаже которых подавалась информация в подразделе 1.2 подраздела 1. Заполняется по отдельности для каждой профессии в данном структурном подразделении. |

| 6 | Характер фактически выполняемых работ и дополнительные условия труда | Описывайте условия и функционал, ориентируясь на ЕТКС |

| 7 | Наименование первичных документов, подтверждающих занятость в особых условиях труда | Внутренняя документация фирмы, к примеру, карта СОУТ |

| 8 | Код особых условий труда/выслуги лет по Классификатору | Если за время работы в специфических условиях страховые взносы уплачивались по дополнительному тарифу, укажите соответствующий этим условиям код. Исключение делается для периодов с кодами «ВРНЕТРУД», «ДЕКРЕТ», «ВАХТА» и «ДЛОТПУСК» |

| 9 | Код позиции списков 1 и 2, «малого» списка | Код из особых списков № 1 или № 2, зафиксированных постановлением Кабинета министров СССР от 26.01.1991 № 10 |

Подраздел 3. Дополнительные страховые взносы на накопительную пенсию

Он заменяет прежний отчёт ДСВ-3. Необходим только тем работодателям, которые платят за своих сотрудников допвзносы на накопительную пенсию. Сдавать его нужно каждый квартал до 25-го числа первого месяца после отчётного квартала.

Кому необходимо это делать:

- юридическим лицам всех организационно-правовых форм

- зарубежным фирмам, которые ведут бизнес на российской территории и принимают на работу граждан России

- физическим лицам, нанимающим граждан, которые подлежат обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний.

Наиболее важная информация в подразделе 3:

-

- Поля «Платёжное поручение» и «Дата исполнения платёжного поручения» — номер, дата и дата исполнения платёжки на перевод взносов работодателя за работников, а также дополнительных взносов на накопительную пенсию.

- Поле «Период уплаты» — год, за который уплачены вышеуказанные взносы.

- Поле «Общая сумма перечисленных средств составляет … рублей» — соответственно, общая сумма по такой платёжке.

Заполняем таблицу построчно:

| Графа | Информация и её источник |

| 1 | Порядковый номер таблицы сквозной нумерацией. Номера пишутся в порядке возрастания без повторов и пропусков |

| 2 | ФИО сотрудника, на которого заполняют подраздел, на русском языке в именительном падеже полностью, без сокращений или замены имени и отчества инициалами. Фамилию и имя заполняются всегда, а отчество — только если есть |

| 3 | СНИЛС сотрудника, на которого заполняется подраздел 2

СНИЛС пишут в формате XXX-XXX-XXX-XX или XXX-XXX-XXX XX. Данные в графах 2 и 3 должны соответствовать данным, приведённым в документе, подтверждающем регистрацию в системе индивидуального (персонифицированного) учёта |

| 4, 5 | В графах 4 и 5 приводят суммы, уплаченные за каждого сотрудника, указанного в таблице |

Как заполнить раздел 2 «Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний»

Данный раздел пришёл на смену отчёту 4-ФСС. В нём работодатели отчитываются по страховым взносам от несчастных случаев и профессиональных заболеваний, они же — взносы на травматизм. Соответственно, заполнять эту часть ЕФС-1 нужно только бухгалтериям тех компаний, которые платят такие взносы. Здесь нужно прописать все коды и , а также количество персонала: среднесписочную численность, общее число застрахованных от травматизма, а также «вредников» и инвалидов из их числа.

Подраздел 2.1

Здесь рассчитываются размеры взносов. Для этого нужны данные об облагаемой базе для их расчёта. Подраздел обязателен к заполнению, он соответствует таблице 1 из прежнего 4-ФСС. Кроме того, выделяется подраздел 2.1.1 – данных об облагаемой базе и рассчитанных взносах для какой-либо из 3 категорий предприятий:

- Компании, у которых есть структурное подразделение, обособленное в самостоятельную классификационную единицу (СКЕ), имеющую собственный ОКВЭД и применяющую иной тариф травматических взносов.

- Муниципальные и государственные предприятия, частично финансируемые из бюджета.

- Страхователи, состоящие на учёте в Соцфонде одновременно по двум и больше основаниям, допустим, как работодатель-ИП и как физическое лицо.

Поставьте пометку в поле с подходящей категорией страхователя и заполните таблицу.

| Графа | Информация и её источник |

| 1 | Размеры выплат работникам нарастающим итогом с начала года, на начало отчётного квартала и за каждый из последних 3 месяцев квартала. Бюджетники и страхователи, которые рассчитывают взносы по нескольким основаниям, данные в столбцах указывают суммарно |

| 2 | Суммы, не облагаемые страховыми взносами — больничные, суточные и пр. Бюджетники и страхователи, которые рассчитывают взносы по нескольким основаниям, данные в столбцах указывают суммарно |

| 3 | База для начисления страховых взносов. Она вычисляется как разность строк 1 и 2. Бюджетники и страхователи, которые рассчитывают взносы по нескольким основаниям, данные в столбцах указывают суммарно |

| 4 | Размеры выплат работающим инвалидам. Бюджетники и страхователи, которые рассчитывают взносы по нескольким основаниям, данные в столбцах указывают суммарно |

| 5 | Страховой тариф в зависимости от вида деятельности, в процентах |

| 6, 7 | Надбавка или скидка к страховому тарифу, в процентах |

| 8 | Страховой тариф с учётом надбавки или скидки, в процентах, с 3 десятичными знаками после запятой |

| 9 | Размеры рассчитанных страховых взносов нарастающим итогом с начала года, а также за 1-й, 2-й и 3-й месяцы квартала. Бюджетники и страхователи, состоящие на учёте по нескольким основаниям, пишут данные в столбцах суммарно |

Подраздел 2.2

Потребуется только тем фирмам или ИП, которые передают на время своих работников иным работодателям по договору о предоставлении персонала.

| Графа | Информация и её источник |

| 2 | Регистрационный номер принимающей стороны |

| 3 | ИНН |

| 4 | КПП |

| 5 | ОКВЭД |

| 6 | Численность переданных работников |

| 7 | Численность переданных работающих инвалидов |

| 8 | Выплаты работникам, с которых начислены страховые взносы нарастающим итогом за 1-й квартал, полугодие, 9 месяцев текущего периода и года |

| 9 | Выплаты работающим инвалидам, с которых начислены страховые взносы нарастающим итогом за 1-й квартал, полугодие, 9 месяцев текущего периода и года |

| 10, 12, 14 | Выплаты работникам, с которых начислены страховые взносы, помесячно |

| 11, 13, 15 | Выплаты работающим инвалидам, с которых начислены страховые взносы, помесячно |

| 16 | Страховой тариф в зависимости от вида деятельности, в процентах |

| 17, 18 | Надбавка или скидка к страховому тарифу, в процентах |

| 19 | Страховой тариф с учётом надбавки или скидки, в процентах, с 3 десятичными знаками после запятой |

Подраздел 2.3

Здесь описываются результаты СОУТ и обязательных медосмотров. Нужно указать, скольким сотрудникам необходимы медосмотры и сколько из них фактически прошли такие осмотры. В том же подразделе прописывается количество работников, на чьих рабочих местах проводилась спецоценка.

| Графа | Информация и её источник |

| 3 | Общее число рабочих мест, подлежащих СОУТ |

| 4–11 | Число рабочих мест, подвергшихся спецоценка, включая относящиеся к классам опасности 13, 24, 3 (с разделением на 4 подкласса), 5 и 46 . Если СОУТ не было, нужно проставить «0» |

Штрафы: как накажут за ошибки в новой форме

Закон требует привлекать к ответственности страхователей, которые нарушают правила подачи отчётности по индивидуальному персучёту. Конкретные меры перечислены в Федеральном законе от 01.04.1996 № 27-ФЗ:

- несдача отчёта вовремя, а также указание неполных или ложных данных — штраф 500 рублей за каждого застрахованного работника (исключение — сведения о трудовой деятельности)

- нарушение правил сдачи электронной отчётности — 1000 рублей

Некорректное заполнение раздела 2 наказывается так же, как раньше аналогичные нарушения в 4-ФСС. Несдача данных вовремя повлечёт штраф размером 5% от суммы, начисленной за последние 3 месяца отчётного периода, но не больше 30% и не меньше 1000 рублей (статья 26.30 Федерального закона от 24.07.1998 № 125-ФЗ).

В начале 2023 года закон № 27-ФЗ был изменён. Теперь страхователь сможет избежать штрафов, согласно Федеральному закону от 14.07.2022 № 237-ФЗ, при таких условиях:

- подача уточнёнки в срок 5 рабочих дней после того, как получено уведомление об исправлении несоответствий

- исправление ошибки до её обнаружения сотрудниками СФР

Дополнительное смягчение санкций — скидка в 50% на административный штраф при просрочках или ошибках в ЕФС-1, действующая 10 дней после получения соответствующего требования. Само требование об уплате такого штрафа придёт из Соцфонда в течение 20 дней.

Нормативно-правовые акты

- Постановление Правления Пенсионного фонда Российской Федерации от 31.10.2022 № 245п «Об утверждении единой формы «Сведения для ведения индивидуального (персонифицированного) учёта и сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ЕФС-1)» и порядка её заполнения».

- Постановление Правления Пенсионного фонда Российской Федерации от 31.10.2022 № 246п «Об определении форматов сведений для единой формы «Сведения для ведения индивидуального (персонифицированного) учёта и сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ЕФС-1)».

- Федеральный закон от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учёте в системах обязательного пенсионного страхования и обязательного социального страхования».

Скачать бланк отчёта ЕФС-1

Скачать бланк отчёта ЕФС-1

Читайте также 12 новшеств в бухучёте в 2023 году

Отчитаться по УСН за 2022 год нужно по декларации той же формы, что и прошлогодняя. При этом сроки для сдачи отчетности сокращены. ООО должны отчитаться не позднее 27 марта, предприниматели — не позднее 25 апреля (а не 31 марта и 30 апреля, как прежде). Расскажем и наглядно покажем, как правильно заполнить декларацию по УСН за 2022 год.

В каком виде сдается декларация по УСН

Это зависит от среднесписочной численности сотрудников за предшествующий календарный год (п. 3 ст. 80 НК РФ):

- свыше 100 человек — в электронном виде по интернету через оператора электронного документооборота (ЭДО);

- 100 человек и меньше — допустимы два варианта: по интернету или в бумажном виде, выбор за налогоплательщиком.

Рассчитать среднесписочную численность

Попробовать бесплатно

Как подать декларацию по УСН

Те «упрощенщики», кто обязан отчитываться через интернет, должны совершить следующие действия. Во-первых, подписать договор с оператором ЭДО. Во-вторых, получить квалифицированный сертификат ключа проверки электронной подписи. На это отведено 10 дней с даты, когда появилась обязанность сдавать электронные отчеты (п. 5.1 ст. 23 НК РФ; см. «Требование о представлении документов: как и в какие сроки налогоплательщик должен его исполнить»).

Внимание!

Сдать декларацию по УСН онлайн можно при помощи бесплатного сервиса ФНС. Но сначала отчет нужно заполнить. Для этого есть программа «Налогоплательщик ЮЛ», которую следует бесплатно установить по инструкции, размещенной на портале ФНС. Существует и другой вариант — воспользоваться коммерческими сервисами. Они, как правило, более удобны. При любом варианте для онлайн-сдачи декларации потребуется электронная подпись.

Вести книгу учета доходов, сдавать все отчеты по УСН (для новых ИП — год бесплатно)

Декларацию на бумаге можно сдать одним из двух способов:

- принести лично в ИФНС;

- отправить по почте.

Сроки сдачи декларации УСН

В общем случае декларацию по упрощенной системе налогообложения сдают один раз в год — по итогам прошедшего года (см. табл. 1).

Табл. 1

Сроки сдачи декларации по УСН за 2022 год

|

ООО |

Не позднее 27 марта 2023 года (т.к. 25 марта приходится на субботу) |

|

Индивидуальные предприниматели |

Не позднее 25 апреля 2023 года |

Бесплатно рассчитать взносы «за себя», налог по УСН, заполнить платежки по налогам и взносам

В определенных ситуациях отчитаться следует в середине года. В частности, это нужно сделать:

- при прекращении деятельности, в отношении которой применялась УСН, — не позднее 25-го числа месяца, следующего за месяцем, когда состоялось такое прекращение (п. 2 ст. 346.23 НК РФ);

- при утрате права на «упрощенку» — не позднее 25-го числа месяца, следующего за кварталом, в котором это право утрачено (п. 3 ст. 346.23 НК РФ).

Как заплатить налог по УСН

Итоговую сумму единого «упрощенного» налога за 2022 год следует внести в бюджет в следующие сроки: ООО — не позднее 28 марта, а ИП — не позднее 28 апреля 2023 года (п. 7 ст. 346.21 НК РФ в редакции Закона № 263-ФЗ; см. «Изменены сроки уплаты налогов, взносов и сдачи отчетности: читаем новые поправки в НК РФ»).

Можно перечислить налог в составе единого налогового платежа (ЕНП). При этом подавать уведомление об исчисленной сумме «упрощенного» налога не надо (см. «Единый налоговый платеж: какой код периода указывать в уведомлении об исчисленных налогах и взноса»). А можно оформить отдельную платежку (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками»).

Авансовые платежи за квартал, полугодие и 9 месяцев 2023 года нужно заплатить не позднее 25 апреля, 25 июля и 25 октября соответственно.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

О том, как вычислить сумму налога и авансового платежа, читайте в статье «Глава 26.2 НК РФ. Упрощенная система налогообложения (УСН или «упрощенка»)».

Пример заполнения декларации по УСН

Бланк декларации, электронный формат и порядок заполнения утверждены приказом ФНС от 25.12.20 № ЕД-7-3/958@.

«Упрощенщик» должен оформить разделы, предназначенные для выбранного им объекта налогообложения:

- УСН с объектом «доходы»: титульный лист, раздел 1.1 (сумма налога и авансового платежа к уплате), раздел 2.1.1 (расчет налога), раздел 2.1.2 (заполняют только плательщики торгового сбора);

- УСН с объектом «доходы минус расходы»: титульный лист, раздел 1.2 (сумма налога и авансового платежа к уплате), раздел 2.2 (расчет налога).

Плюс к этому, при получении целевого финансирования нужно заполнить раздел 3. Это относится ко всем ООО и ИП, независимо от объекта налогообложения по УСН.

При заполнении декларации следует использовать данные из книги учета доходов и расходов (см. «Как заполнять КУДиР в 2022 году: правила и примеры, бланк, инструкция»).

Вести учет и рассчитывать налог по УСН по правилам 2023 года

Образец заполнения

ООО «Трейд» применяет УСН с объектом «доходы». В организации трудятся наемные работники, с их зарплаты перечисляются страховые взносы. Больничных, выплат по добровольному страхованию в 2022 году не было.

«Трейд» применяет стандартную ставку единого «упрощенного» налога (6%), право на пониженную ставку отсутствует.

Доходы ООО «Трейд» за 2022 год приведены в табл. 2.

Табл. 2

Доходы ООО «Трэйд» в 2022 году

|

Период |

Доходы (руб.) |

Доходы нарастающим итогом с начала года (руб.) |

|---|---|---|

|

Январь — март |

250 000 |

Квартал: 250 000 |

|

Апрель — июнь |

300 000 |

Полугодие: 550 000 (250 000 + 300 000) |

|

Июль — сентябрь |

280 000 |

9 месяцев: 830 000 (550 000 + 280 000) |

|

Октябрь — декабрь |

310 000 |

Год: 1 140 000 (830 000 + 310 000) |

Доходы указаны в разделе 2.1.1 декларации в строках 110 — 113:

Авансовые платежи и налог уменьшены на сумму страховых взносов, величина уменьшения не превысила 50% от размера авансового платежа (п. 3.1 ст. 346.21 НК РФ). Авансовые платежи к уплате в 2022 году приведены в табл. 3.

Табл. 3

Авансовые платежи и налог к уплате в 2022 году

|

За какой период |

Сумма до уменьшения (руб.) |

Начисленные и уплаченные взносы (руб.) |

Величина уменьшения (руб.) |

Сумма к уплате |

|---|---|---|---|---|

|

Квартал |

15 000 (250 000 руб. х 6%) |

8 000 |

7 500 (15 000 руб. х 50%) |

7 500 (15 000 — 7 500) |

|

Полугодие |

18 000 (550 000 руб. х 6% –15 000 руб.) |

9 100 |

9 000 (18 000 руб. х 50%) |

9 000 (18 000 — 9 000) |

|

9 месяцев |

16 800 (830 000 руб. х 6% – 15 000 — 18 000) |

8 500 |

8 400 (16 800 руб. х 50%) |

8 400 (16 800 — 8 400) |

|

Год |

18 600 (1 140 000 руб. х 6% – 15 000 руб. – 18 000 руб. – 16 800 руб.) |

9 400 |

9 300 (18 600 руб. х 50%) |

9 300 (18 600 — 9 300) |

Рассчитайте взносы «за себя» и работников при совмещении УСН и ПСН

Рассчитать бесплатно

Авансовые платежи и налог (до уменьшения) указаны в разделе 2.1.1 декларации в строках 130 — 133:

Суммы уменьшения авансовых платежей и налога указаны в разделе 2.1.1 декларации в строках 140 — 143

Суммы авансовых платежей и налога к уплате указаны в разделе 1.1 декларации:

Бесплатно подать уведомление о переходе на УСН и сдать декларацию по УСН через интернет

Штрафы за непредставление декларации

Если своевременно не отчитаться по УСН, инспекторы начислят штраф. Его размер — 5% от неуплаченной суммы единого налога, подлежащей перечислению на основании просроченной декларации, за каждый полный или неполный месяц просрочки. Минимальная величина санкции — 1 000 руб., максимальная — 30% от неуплаченной суммы налога (п. 1 ст. 119 НК РФ). Если срок сдачи превышен на 20 рабочих дней или более, ИФНС вправе заблокировать счет (подп. 1 п. 3 ст. 76 НК РФ).

Внимание!

Начислят ли штраф, если ООО или предприниматель своевременно перечислит налог по УСН, но не сдаст вовремя декларацию? Да, начислят. Но его размер будет минимальным — 1 000 руб.

Также предусмотрено административное наказание для должностных лиц компаний: предупреждение или штраф на сумму от 300 до 500 руб. (ст. 15.5 КоАП РФ).