Дата публикации: 06.07.2020 10:22

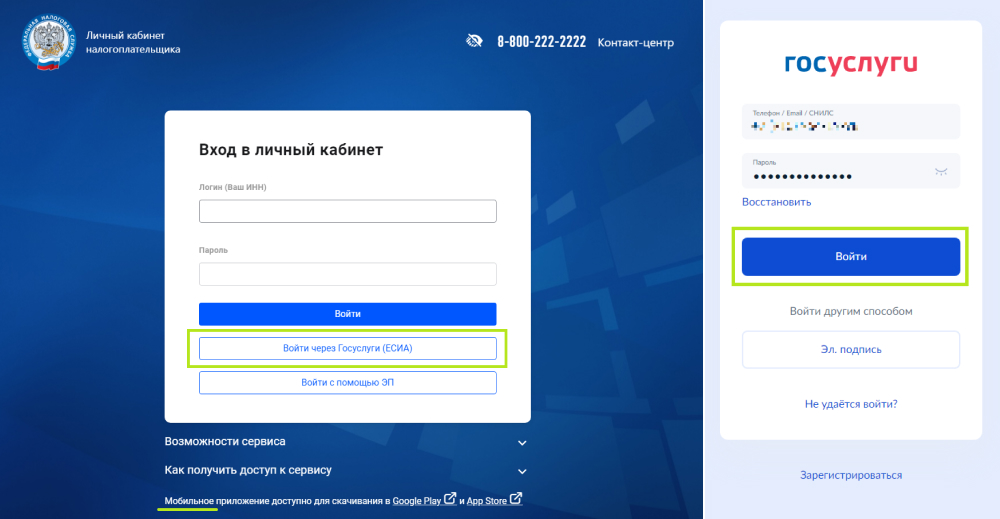

Межрайонная ИФНС России № 10 по Приморскому краю сообщает, что зайти в Личный кабинет налогоплательщика можно с помощью пароля от портала Госуслуг.

Пользователи портала Госуслуг могут зайти в Личный кабинет налогоплательщика на сайте ФНС России с помощью логина и пароля портала Госуслуг.

Если у пользователя есть учетная запись на портале Госуслуг, полученная после подтверждения личности в центре обслуживания, ходить в налоговую инспекцию необязательно. Просто на сайте ФНС России необходимо ввести те же логин и пароль, который используется на портале Госуслуг.

С помощью Личного кабинета налогоплательщика ФНС России можно:

- получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, о задолженности по налогам перед бюджетом;

- контролировать состояние расчетов с бюджетом;

- получать и распечатывать налоговые уведомления и квитанции на уплату налоговых платежей;

- оплачивать налоговые платежи;

- заполнять и направлять налоговые декларации по налогу на доходы физических лиц по форме №3-НДФЛ;

- обращаться в налоговые органы без личного визита.

Владельцы «Личного кабинета налогоплательщика для физических лиц» получают налоговые уведомления в электронном виде в своем Личном кабинете.

К сожалению, пользователь не сможет войти в Личный кабинет на сайте ФНС России, если получал код подтверждения для портала Госуслуг по почте. Налоговые начисления — строго конфиденциальная информация. Важно, чтобы личность пользователя, получающего к ней доступ, была подтверждена им лично.

Объем возможностей сервиса «Личный кабинет индивидуального предпринимателя» зависит от способа входа в него (Приложение № 1 к Приказу ФНС России от 26.05.2015 № ММВ-7-6/216@).

Если вы входите с помощью логина и пароля, то вы можете пользоваться общими функциями. Например:

- видеть актуальную информацию о расчетах с бюджетом. В частности, задолженность или переплату, неисполненные требования на уплату налогов и т.д.;

- отслеживать информацию о ходе камеральных проверок по налогам;

- направить документы для внесения изменений в ЕГРИП или прекращения деятельности в качестве ИП;

- заходить в мобильную версию личного кабинета (п. 4 Приложения N 2 к Приказу ФНС России от 26.05.2015 N ММВ-7-6/216@).

Если вы входите с помощью усиленной квалифицированной электронной подписи, то вам доступны полные возможности сервиса. В частности, вы сможете:

- получить выписку ЕГРИП на себя;

- сообщать об участии в российских и иностранных организациях;

- направлять заявления на сверку расчетов по налогам, сборам, пеням, штрафам и процентам;

- уточнять невыясненные платежи или платежи, в которых обнаружили ошибку;

- получать уведомления из инспекции об ошибках в реквизитах платежного поручения;

- подавать заявления на зачет и возврат излишне уплаченных (излишне взысканных) налогов и других платежей;

- запрашивать справки о состоянии расчетов с бюджетом или об исполнении обязанности по уплате налогов;

- направлять заявления на уточнение персональных данных.

Сервис «Личный кабинет юридического лица» помогает решать вопросы с налоговыми органами дистанционно.

Через личный кабинет организации могут (п. 1.1 Приложения № 3 к Приказу ФНС России от 14.01.2014 № ММВ-7-6/8@, п. 9 Порядка ведения кабинета ККТ, утвержденного Приказом ФНС России от 21.03.2017 № ММВ-7-20/232@):

- видеть актуальную информацию о расчетах с бюджетом. В частности, о задолженности или переплате, о возмещаемых суммах НДС;

- направлять запросы (заявления) и отслеживать решения, которые приняла по ним инспекция.

- запросить справку о состоянии расчетов с бюджетом,

- запросить справку об отсутствии задолженности

- запросить выписку из ЕГРЮЛ на себя

- подать заявления на зачет (возврат) переплаты,

- запросить совместную сверку расчетов (акт сверки)

- подать заявления об уточнении ошибочного платежа;

- встать или сняться с учета по месту нахождения обособленных подразделений или в качестве плательщика ЕНВД;

- направлять документы для государственной регистрации организации или для внесения изменений в ЕГРЮЛ;

- регистрировать или перерегистрировать контрольно-кассовую технику.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как войти в Личный кабинет налогоплательщика?

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться время: 1-2 дня.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

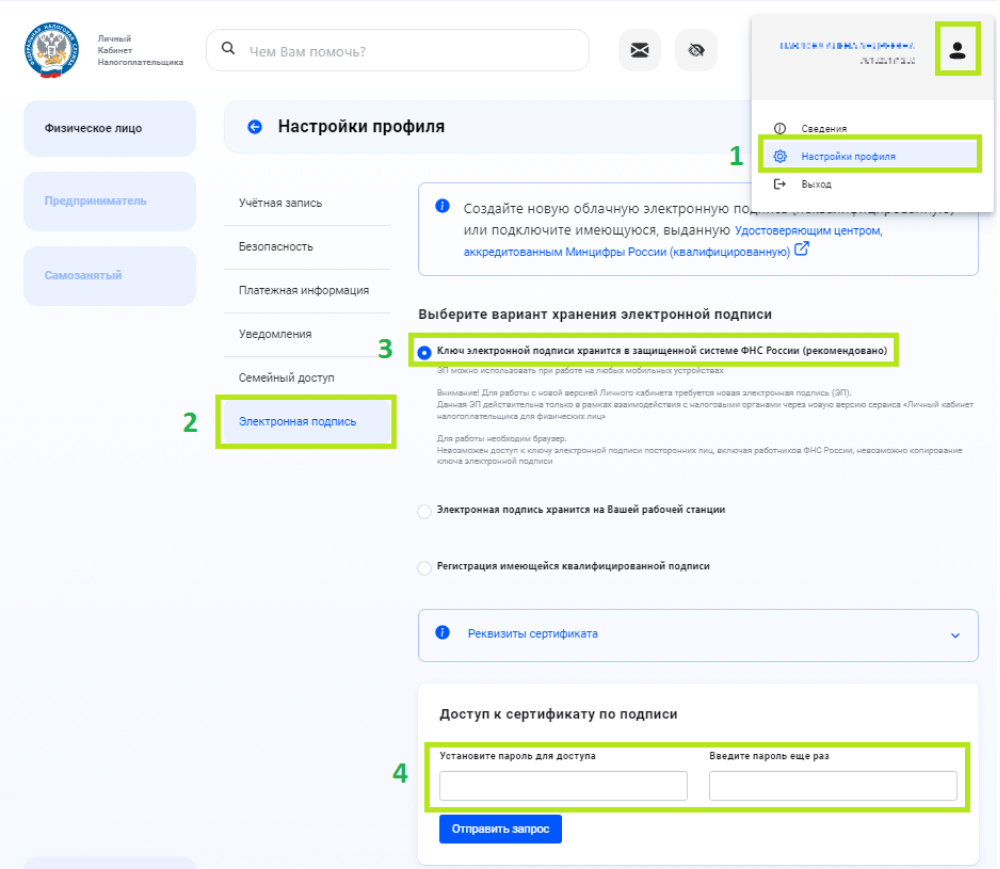

Что такое электронная подпись и как её создать?

При подаче заявления в налоговую в электронном виде потребуется неквалифицированная электронная подпись. Она нужна для подписания документов. Её можно создать прямо в Личном кабинете. Для этого необходимо осуществить следующие действия.

-

Зайти в «Настройки профиля»

-

Выбрать раздел «Электронная подпись»

-

Убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

-

Придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на этой же странице.

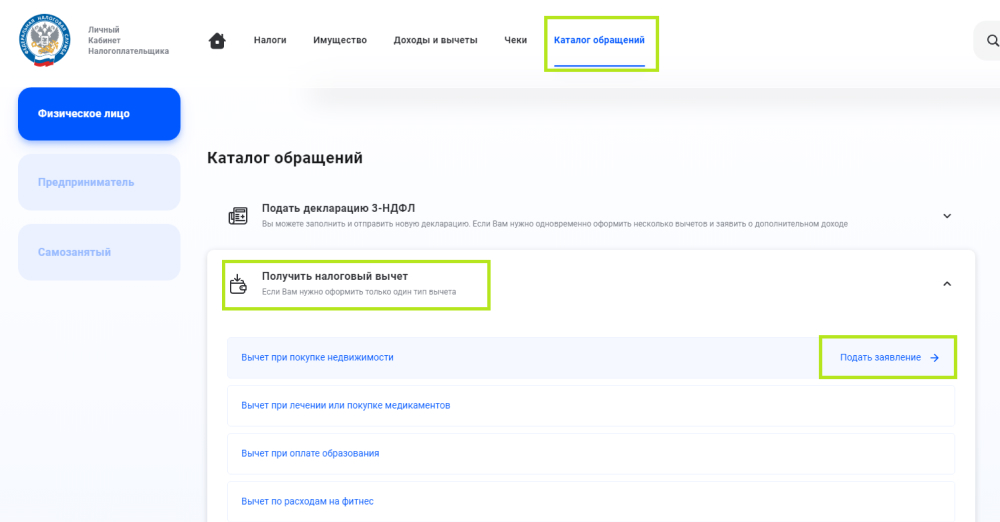

Как подать заявление на налоговый вычет?

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет». В данной статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

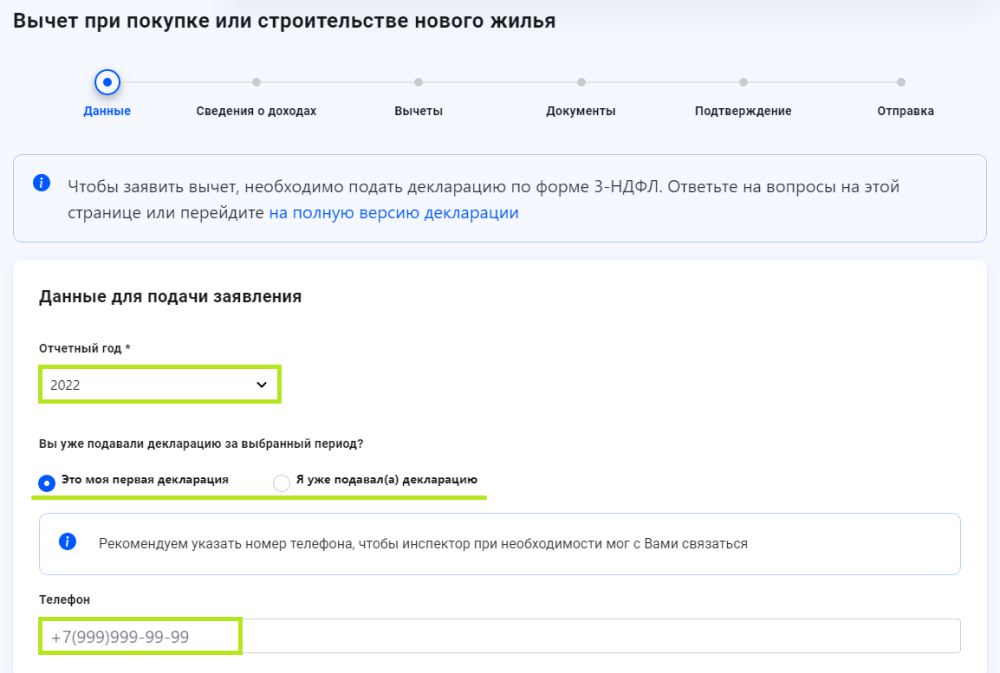

Далее необходимо пошагово заполнить форму на получение вычета:

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Этот год должен быть тем же, в котором приобретено жилье, или одним из следующих лет;

-

Подавали ли вы уже раньше декларацию 3-НДФЛ за этот год (считается в том числе оформление других налоговых вычетов через личный кабинет);

-

Телефон заявителя. Указывайте корректный номер, по которому с вами можно связываться в случае необходимости, например, для уточнения предоставленных сведений.

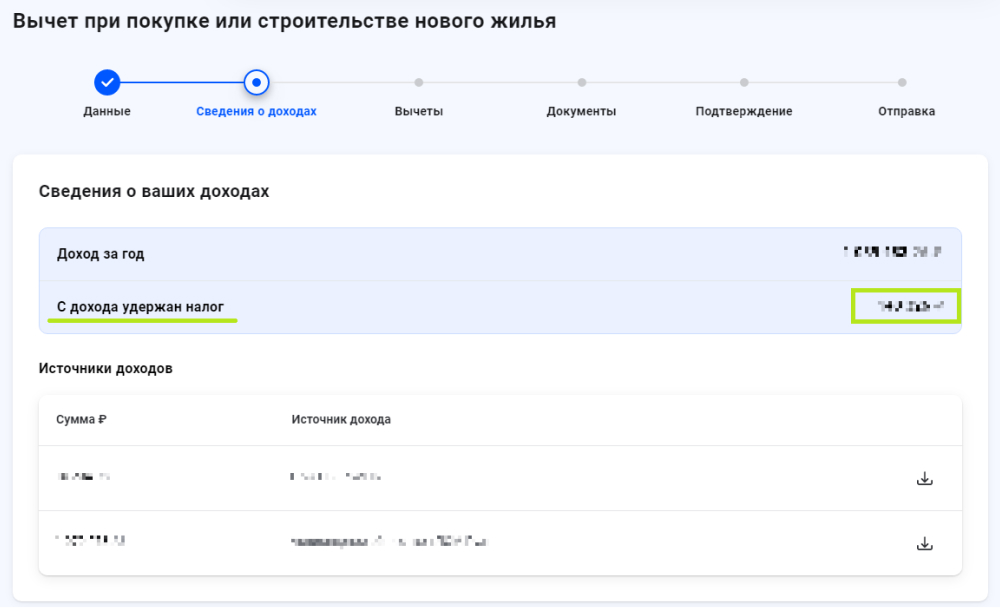

Шаг 2. Сведения о доходах

На этом этапе, стоит обратить внимание на указанные цифры: сумма дохода за год и сумма отчисленного налога – вернуть в качестве вычета можно будет не больше средств, чем было уплачено в качестве НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную версию формы по заполнению декларации 3-НДФЛ и приложить справку от работодателя.

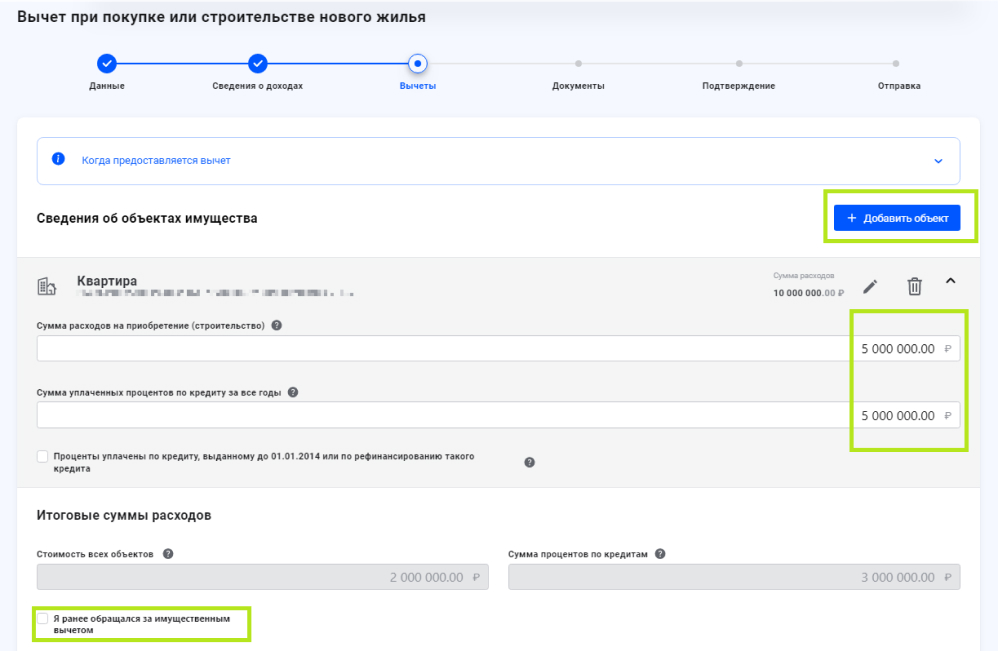

Шаг 3. Сведения о расходах и вычетах

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены и суммы расходов на их приобретение и оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить самостоятельно по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать в каком размере.

Шаг 4. Реквизиты счёта для перечисления налогового вычета

Реквизиты для перечисления средств можно выбрать из предложенного списка. Как правило, налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Но если нужного счёта нет в списке, то вы можете указать его вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться в Личном кабинете в качестве переплаты, ей можно будет распорядиться в любой момент и получить на банковский счёт.

Также на этом этапе отображается сумма, которую вы получите в качестве вычета.

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного налогового вычета понадобятся следующие документы.

В случае покупки жилья:

-

договор купли-продажи

-

платёжные документы

В случае покупки жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

В случае строительства дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

При использовании ипотеки:

-

кредитный договор

-

справка из банка о сумме фактически оплаченных процентов

В каждом случае могут понадобиться дополнительные документы, такие как:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно:

Платёжными документами могут быть:

-

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

-

квитанции к приходным ордерам

-

товарные и кассовые чеки

-

акты о закупке материалов (если продавец материалов – физическое лица, то в акте должны быть указаны его адресные и паспортные данные)

-

другие документы, подтверждающие расходы налогоплательщика

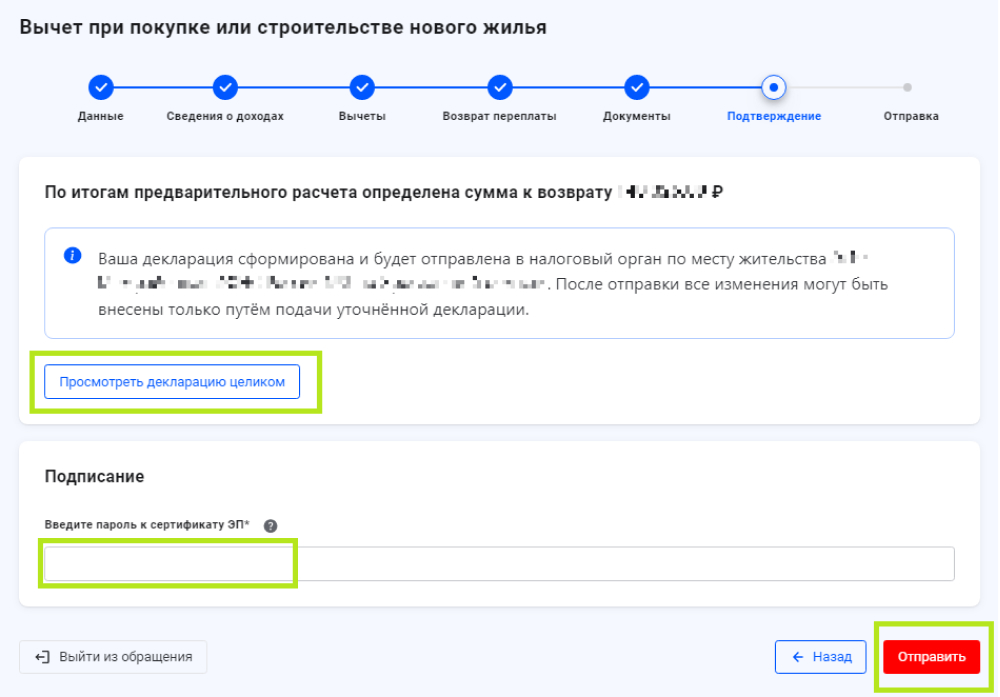

Шаг 5. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

Как подать заявление для получения вычета через работодателя?

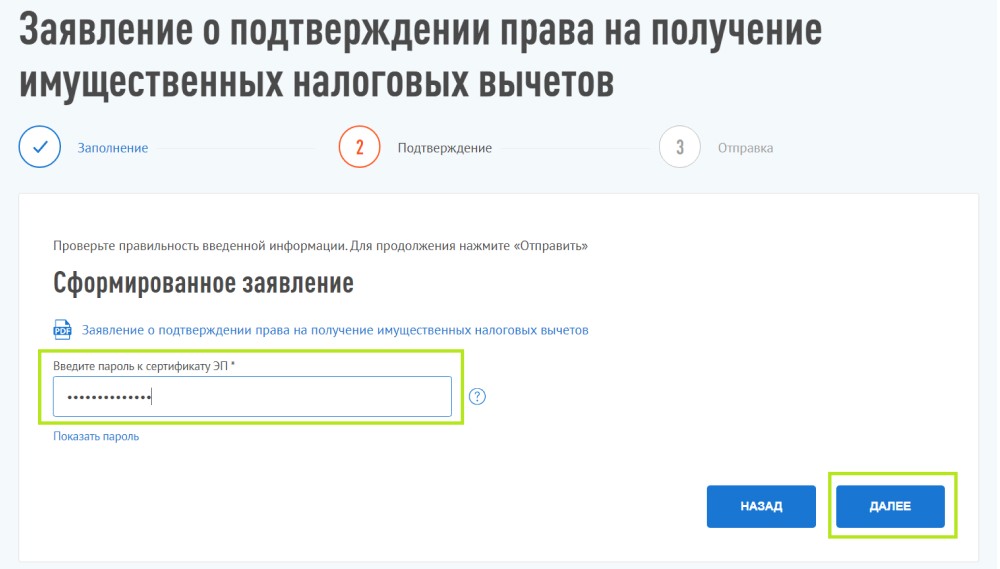

Для того, чтобы получить вычеты через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС на подтверждение права на получение конкретного налогового вычета. Сделать это можно также с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные вычеты, социальные вычеты, имущественные вычеты. Подтверждать право на вычет нужно только в случае получения имущественных или социальных вычетов. Стандартные вычеты (например, вычет на детей, работодатель предоставляет самостоятельно на основе предоставленных ему документов).

Для этого необходимо в «Каталоге обращений» выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

Далее необходимо указать информацию о приобретённых объектах недвижимости, средствах, которые на это были потрачены, и работодателе, у которого вы хотите получить вычет. Как правило, все объекты недвижимости уже указаны в виде списка в этом блоке, вам остаётся лишь выбрать нужный. Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете, туда ФНС направит уведомление о вашем праве на вычет. Если же необходимого объекта нет, то его можно добавить, указав кадастровый номер.

Следующим шагом будет приложение подтверждающих документов. Это могут быть договоры (купли-продажи, участия в долевом строительстве, ренты и другие), платёжные документы (квитанции, чеки, банковские выписки и другое), подтверждение уплаты процентов по кредиту (справка из банка).

Когда все сведения об объектах и работодателях указаны и прикреплены подтверждающие документы нужно нажать кнопку «Далее».

Далее необходимо подписать заявление с помощью электронной подписи – ввести пароль, и отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее».

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

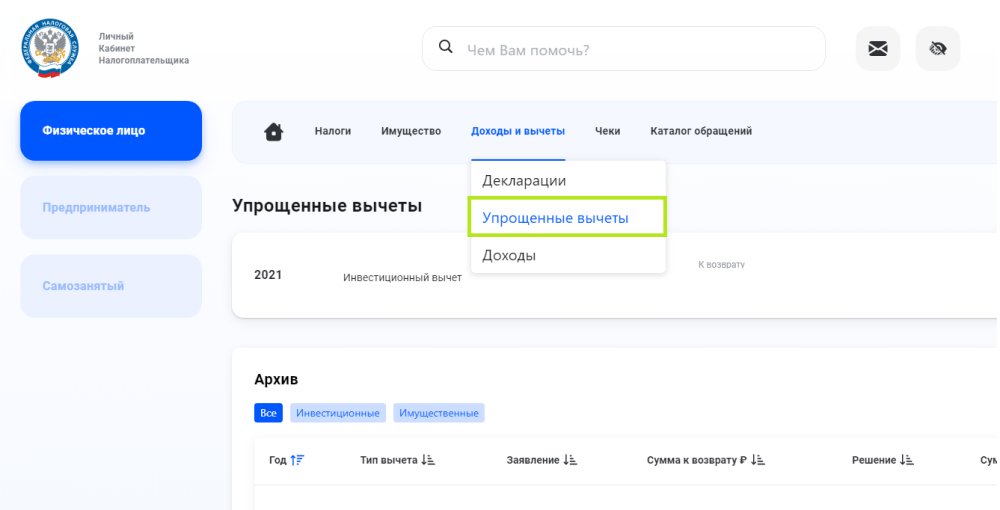

Где узнать об упрощённых налоговый вычетах?

Начиная с 21 мая 2021 года вычет можно получить в упрощённом порядке. Это значит, что в личном кабинете уже сформировано предзаполненное заявление на вычет на основе имеющихся у налоговой службы сведений. Для направления заявления остаётся только подписать его с помощью электронной подписи. Никаких подтверждающих документов прилагать не нужно. Все упрощённые вычеты отражаются в специальном разделе.

На данный момент в упрощённом порядке можно оформить следующие виды вычетов:

-

Имущественный вычет за расходы на приобретение недвижимости – сведения в налоговую направляет Росреестр

-

Инвестиционный налоговый вычет – сведения направляют банки и брокерские организации в качестве налоговых агентов

Справочно:

Налоговый агент – это организация, которая отчисляет за вас налоги с некоторых доходов. Например, работодатель отчисляет в налоговую 13% с зарплаты и других доходов в качестве налогового агента.

Гузалия Витвинова

Ведущий эксперт

Вход в кабинет

Если у вы уже зарегистрированы в личном кабинете на сайте налоговой или у вас есть учетная запись на госуслугах, то вы можете войти в свой кабинет.

Перейти в личный кабинет

Вход через госуслуги

Если есть кабинет

Пользователи, имеющие учетную запись Единого портала госуслуг, могут авторизоваться в сервисе «Личный кабинет налогоплательщика для физических лиц» без посещения налоговой инспекции при условии, что они ранее обращались лично для идентификации в один из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА): отделение ФГУП «Почта России», МФЦ России, центр обслуживания клиентов ОАО «Ростелеком», и др.

Кабинет на госуслугах есть, но не могу войти

Пользователи Единого портала госуслуг, получившие реквизиты доступа (код подтверждения личности) заказным письмом по почте либо имеющие неподтвержденную учетную запись, не смогут подключиться к «личному кабинету» на сайте ФНС России с помощью учетной записи Единого портала госуслуг. Для них доступны два существующих способа подключение к «личному кабинету»: с помощью логина и пароля, получаемого в любой инспекции независимо от места жительства физического лица, либо с помощью усиленной квалифицированной электронной подписи.

Подключение в инспекции

Для этого необходимо заполнить заявление на подключение к личному кабинету налогоплательщика ФЛ. Если нет возможности распечатать заявление, то его можно заполнить в налоговой инспекции. Если Вы обращаетесь в налоговую по месту прописки, то вам понадобится только паспорт. При обращении в иные инспекции при себе необходимо иметь паспорт, и оригинал или копию свидетельства ИНН.На основании вашего заявления в налоговой инспекции сформируют регистрационную карту на двух листах.

В регистрационной карте указаны идентификационные данные для входа в кабинет:

- логин пользователя;

- первичный пароль пользователя, который необходимо заменить при первом входе.

Учетная запись активируется на следующий день после получения регистрационной карты. На этом подключение к личному кабинету налогоплательщика закончено.

Для чего нужен кабинет?

- получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, о задолженности по налогам перед бюджетом;

- контролировать состояние расчетов с бюджетом;

- получать и распечатывать налоговые уведомления и квитанции на уплату налоговых платежей;

- оплачивать налоговую задолженность и налоговые платежи через банки – партнеры ФНС России*;

- скачивать программы для заполнения декларации по налогу на доходы физических лиц по форме № 3-НДФЛ, заполнять декларацию по форме № 3-НДФЛ в режиме онлайн, направлять в налоговую инспекцию декларацию по форме № 3-НДФЛ в электронном виде, подписанную электронной подписью налогоплательщика;

- отслеживать статус камеральной проверки налоговых деклараций по форме № 3-НДФЛ;

- обращаться в налоговые органы без личного визита в налоговую инспекцию.

Сегодня уже никого не удивишь онлайн-сервисами по обслуживанию клиентов. ФНС активно поддерживает технологическое развитие и предлагает клиентам удобный личный кабинет налогоплательщика для физических лиц. Работа в нем не только экономит ваше время на поход в НИ, но и позволяет наглядно контролировать свои платежи и декларации. О том как открыть ЛК и какими услугами может воспользоваться его владелец вы узнаете сейчас.

Вход в личный кабинет налоговой для физических лиц на nalog.ru

Регистрация в личном кабинете налоговой

Способы получения пароля от личного кабинета налогоплательщика

Как восстановить пароль от ЛК на налог ру?

Как узнать задолженность по ИНН и фамилии?

Возможности личного кабинета ФНС для физических лиц

Хотели бы вы иметь возможность оплачивать свои налоги и взносы не посещая при этом уполномоченную организацию? Тогда вам необходимо оформить доступ к персональному веб-кабинету в ФНС. Гражданину понадобиться зайти на сайт налоговой и в разделе «Сервисы» выбрать подходящий тип учетной записи: для нас особый интерес составляет кабинет для физ лиц.

Чтобы использовать широкий функционал ЛК, необходимо пройти проверку пользователя, для которой предусмотрены уникальные логин и пароль. В качестве логина используется ваш ИНН, присваиваемый НС каждому плательщику налогов и персональный пароль. Однако, чтобы начать пользоваться сервисом, еще нужно зарегистрироваться в системе.

Регистрация в личном кабинете налоговой

Для удобства пользователей, при регистрации ЛК в системе налоговой службы предусмотрено сразу несколько способов получения данных для учетной записи. Причем 2 из них требуют посещения специальных организаций. А вот возможности прямой регистрации с сайта ФНС нет. Так как это снижает уровень безопасности личного кабинета.

Для регистрации в системе нужно выбрать один из вариантов:

- Посредствам посещения местной налоговой инспекции;

- Путем получения электронного ключа в центрах аккредитованных Минкомсвязи;

- С помощью уже имеющейся учетной записи для портала Госуслуг.

Как показывает практика, наиболее популярный вариант последний, ведь для получения доступа к новому кабинету не нужно посещать никакие организации.

Регистрация с помощью ЭЦП

Этот способ регистрации является самым надежный, но и в то же время самым затратным финансово и по времени. Для получения электронной цифровой подписи для входа в учетную запись ПФР необходимо обратиться в одну из аккредитованных Министерством связи организаций, которые уполномочены создавать уникальные электронные ключи. Клиенту нужно будет подать заявку на создание ЭЦП, заполнив специальное заявление, и дождаться его записи. Хранить ключ можно на диске, флешке или смарт-карте.

Помимо самого ключа, на ПК нужно будет установить специально ПО, поддерживающее работу электронных ключей. Одним из лучших является CryptoPro. Однако покупка лицензионной версии программы может обойтись в круглую сумму (до 5 тыс. рублей).

Регистрация через Госуслуги

Второй вариант будет удобным для большинства пользователей уже оформивших учетную запись для сайта Госуслуг. В начале кликаем на нужную ссылку (вход через ЕСИА), а затем перемещаемся на отдельную страницу для ввода данных от зарегистрированного портала.

Введя персональные данные, вы подтвердите вход на страницу Госуслуг, и объедините имеющуюся персональную страницу с личным кабинетом ПФР. В дальнейшем, при каждом входе с использованием ЕСИА система будет запрашивать идентификацию на этом сайте и перенаправлять в ЛК налогоплательщика.

Если вы еще не зарегистрированы в Госуслугах, то процесс получения доступа может занять до 3 недель. Так как нужно подать заявление, внести все свои данные, зарегистрировать заявку в отделении МФЦ и только после этого будет оформлен пароль для входа в систему.

Регистрация в инспекции ФНС

Последний способ самый простой, особенно если первые 2 вам не подошли. Заинтересованному гражданину нужно взять свой паспорт и отправиться в любое удобное отделение ФНС (место регистрации при этом не важно). Придя в организацию нужно занять очередь к консультанту. А при общении с сотрудником налоговой сообщить, что вы хотите получить персональные данные для доступа в личный кабинет ФНС. Уполномоченный сотрудник осуществит регистрацию плательщика в системе с помощью ИНН и предоставит пароль для созданной личной страницы.

Способы получения пароля от личного кабинета налогоплательщика

В процессе регистрации плательщика налогов в системе ФНС, ему присваивается уникальный логин и пароль. При этом совершенно не важно каким из вышеуказанных способов произошла регистрация, в итоге клиент получит логин, который соответствует его ИНН, и уникальный пароль, для подтверждения входа в систему. Если клиент зарегистрировался через налоговую, тогда сгенерированный пароль придется сразу поменять на новый, более безопасный и никому не известный. Если была создана ЭЦП, то она и будет тем уникальным паролем для доступа к персональной странице.

Как восстановить пароль от ЛК на налог ру?

У каждого может случиться такая неприятность: забыт пароль. Но критического ничего не произошло. В случае утери пароля выданного налоговой, его возможно восстановить на странице при входе в учетную запись. Для этого, вы должны были предварительно заполнить ваш профиль внеся свою почту и указав тайное слово.

Для восстановления делаем несложную процедуру:

- Нажимаем на кнопку «Забыли пароль?»;

- В форме восстановления вводим ИНН, адрес электронки и тайное слово.

Сразу после отправки заявки на вашу почту придет письмо со ссылкой для смены пароля. Важно делать все внимательно, так как в случае неправильного ввода данных вход для разблокировки кабинета будет заморожен на 1 день.

Если таким способом восстановить пароль не удалось, тогда нужно обратиться туда, где он был получен: в налоговой или в центре обслуживания ЭЦП. Но это, как вы понимаете может занять много вашего времени.

Как узнать задолженность по ИНН и фамилии?

Все работающие люди в обязательном порядке участвуют в общегосударственной системе налогообложения. Для физлиц, ведущих ИП обязательным является ежегодная выплата фиксированного налога на заработанную прибыль. Чтобы узнать, имеется ли задолженность, гражданин может зайти в раздел ЛК «Переплата/задолженность» и просмотреть актуальные данные.

Но если право доступа к ЛК еще не получено, тогда просмотреть задолженность можно с помощью сайта приставов. В свободные поля указывается ФИО и ИНН гражданина, чьи данные необходимо получить. Если у налогоплательщика существует задолженность, тогда она отразиться на сайте, и просмотреть ее сможет любой человек или организация.

Возможности личного кабинета ФНС для физических лиц

Личный кабинет налогоплательщика федеральной налоговой службы дает возможность гражданину просматривать свое личное дело, находящемуся в ведомстве НИ. Это значит, что больше не придется посещать эту организацию, чтобы запросить ИНН, заполнить декларацию или оплатить обязательные налоговые платежи. Теперь можно воспользоваться созданной учетной записью, и вы сами управляете своим делом. Пополнив кошелек персональной страницы, вы можете внести платеж по налогам. Можете составить и отправить отчет по 3-НДФЛ. А также заблаговременно зарегистрироваться в электронной очереди, если вам таки нужно посетить непосредственно инспектора ФНС.

Как узнать свой ИНН?

Для всех пользователей сайта НС не составит труда самостоятельно запросить свой ИНН, если он вам срочно понадобился, а под рукой его нигде нет. Для получения его нужно заполнить специальную форму по ссылке https://service.nalog.ru/inn.do.

В форме большая часть данных обязательна к внесению: ФИО, дата рождения, паспорт с серией и номером. Не обозначены звездочкой поля о месте рождения и дате получения паспорта можно оставить пустыми. Но как показывает практика, лучше все же заполнить форму полностью. После внесения информации останется подтвердить запрос.

Если ваш код зарегистрирован в системе, тогда он отобразиться на мониторе. Если поиск не увенчается успехом, тогда за ИНН придется направиться в ФНС. Там по паспорту выдадут ИНН.

Как получить реквизиты ИФНС?

При необходимости получить реквизиты НС достаточно воспользоваться страницей системы https://service.nalog.ru/addrno.do. В довольно простую форму вносятся следующие данные:

- определяется налогоплательщик (физ или юр лицо);

- указывается его адрес (в выпадающем меню нужно внести полную информацию);

- выбирается из справочника код ИФНС.

После ввода данных нажимаем далее. Система проверит информацию и выдаст сведения по запросу.

Как записаться на прием в налоговую инспекцию?

Чтобы не проводить много времени в налоговой ожидая уполномоченного специалиста, можно оформить талон прямо у себя дома. Нужно всего лишь воспользоваться заявкой на странице ФНС (https://nalog-ru.com/order/), где сначала необходимо дать разрешение на обработку предоставленных данных.

Затем система предложит заполнить простую анкету о налогоплательщике и его контактной информацией.

После ввода данных нужно выбрать день и время, когда вам удобно посетить налоговую. Для удобства гражданину предложен диапазон в пределах 14 дней. После выбора нужного времени будет выдан талон с номером и указанием времени приема.

Остальные возможности

Помимо рассмотренных возможностей учетной записи и сайта НС, в ЛК вы получаете доступ к следующим функциям:

- контроль за начислениями и оплатой налоговых сборов;

- доступ к сведениям о зарегистрированной на налогоплательщика недвижимости и транспортном средстве;

- просмотр информации о переплате или долгу по бюджетным платежам;

- возможность создания и распечатки квитанций и документов;

- создание декларации и ее отправка для заверения;

- просмотр статуса о проверке декларации;

- составление и отправка обращений в НС.

Весь этот функционал станет доступным для зарегистрированных в ЛК ФНС.