Существуют специальные способы и инструменты, которые помогают инвестору ограничить риски для своих вложений. Один из таких способов — хеджирование. Рассказываем, что это такое и как можно его применять

Что такое хеджирование

Хеджирование — это способ, который используется, когда инвестор опасается, что цена купленного или проданного — акции,

облигации

, биржевого контракта на драгметалл — может измениться в нежелательную для него сторону. Слово «хеджирование» произошло от английского hedge, которое в переводе означает «ограничивать, огораживать изгородью, гарантия, страховка».

При хеджировании инвестор переносит свой риск на тех, кто готов его принять, — спекулянтов. Инвестора в этом случае можно назвать хеджером. Хеджеры получают гарантию, что цены не изменятся, а спекулянты получают прибыль, принимая риск на себя.

Это делается с помощью специальных инструментов хеджирования — деривативов или производных инструментов. Любой из них позволяет инвестору компенсировать неблагоприятное изменение цены актива.

Как именно это делается, рассмотрим на примерах отдельных инструментов.

Инструменты хеджирования

Фьючерс

Фьючерсный контракт, или фьючерс (futures) — это особый договор на покупку биржевого товара с длительным сроком расчетов. Фьючерс — биржевой товар. Цены на фьючерс двигаются вверх и вниз. При покупке или продаже фьючерса инвестор не должен платить всю сумму контракта. Он резервирует у брокера только гарантийное обеспечение — например, 10% от суммы контракта. Эта сумма является гарантией того, что по окончании срока либо будут исполнены расчеты, либо инвестор закроет позицию до истечения срока. В случае движения цен в противоположную сторону гарантийное обеспечение уменьшается, но если цены двигаются в нужную для покупателя или продавца фьючерса сторону, то на гарантийное обеспечение начисляется прибыль.

Как работает хеджирование фьючерсом?

Предположим, инвестор покупает акции некоторой компании за ₽44. Через два дня он становится собственником бумаг и ждет, что котировки начнут расти. Скажем, планирует через два месяца продать акции и заработать на разнице между ценой покупки и продажи. Но рынок непредсказуем, и инвестор решает застраховаться от непредвиденного снижения цен — захеджировать акции.

Для этого инвестор продает фьючерс на аналогичное количество акций, скажем, по рыночной цене ₽50 со сроками расчетов через два месяца. Если рынок пойдет вниз, то потери от вложений в акции инвестор компенсирует прибылью от фьючерса. Допустим, акции подешевели с ₽44 до ₽40, а фьючерс как биржевой товар тоже подешевел с ₽50 до ₽40. Тогда инвестор продает акции и выкупает фьючерс — и получает прибыль по фьючерсу ₽50 — ₽40 = ₽10 и убыток по акциям ₽44 — ₽40 = ₽4. В итоге общая прибыль составила ₽6.

У хеджирования с помощью фьючерса есть серьезный недостаток. Инвестору важно следить, чтобы в случае роста цен (в нашем примере) фьючерс не подорожал больше, чем изначальная разница между ценой акции и фьючерса — ₽6 (₽50 минус ₽44). Допустим, в нашем примере котировки акций выросли до ₽70. Инвестор заработал ₽70 — ₽44 = ₽26. Но если в это же самое время фьючерс вырастет до ₽76, то его рост съест всю прибыль от роста акций. Если фьючерс вырастет больше ₽76, то инвестор получит уже убыток.

Форвард

Форвардный контракт, или форвард (forward) — самый первый и старейший способ ограничивать риски. Он родился при торговле зерном. Цены на пшеницу, рожь, овес колеблются в зависимости от урожая. Если фермеры сумели вырастить хороший урожай, цены на зерно могут заметно упасть, что снизит доходы от продаж. К примеру, на момент сбора урожая пшеница на рынке стоит $2 за бушель. Если через месяц она упадет до $1,5 за бушель, это может стать финансовой катастрофой для фермера. Чтобы избежать такой ситуации, фермер может сразу договориться о продаже зерна на некоторое время вперед — скажем, со сроком поставки через месяц и по цене $1,9. Это и есть хеджирование с помощью форварда — инвестор гарантированно получает прибыль, которая уже не может ни вырасти, ни упасть.

На нашем примере это может выглядеть так: инвестор купил акции по ₽44. Внезапно котировки выросли до ₽47. Вероятно, кто-то на рынке верит в дальнейший рост или ему обязательно нужны акции через два месяца, и он готов у вас прямо сейчас купить бумаги по ₽48 с расчетами через два месяца. Вы продаете их через такой форвардный контракт по ₽48. Таким образом вы гарантированно получаете прибыль ₽4.

Своп

Приведенный выше пример можно рассматривать не только как хеджирование с помощью форварда, но и как пример свопа.

Своп (от английского swap — «обмен») — инструмент хеджирования, который используется, когда участники сделки производят обмен каких-то товаров или условий. Сделки своп получили распространение на финансовых рынках США начиная с середины 70-х годов прошлого века. Чаще всего с их помощью хеджируют изменение процентной ставки (процентный своп, валютный своп), неблагоприятную динамику обменного курса (валютный своп), колебание цен на товар (товарный своп) и рисковые стратегии на рынке ценных бумаг (фондовый своп).

В нашем примере тот, кто купил у инвестора акции по ₽48 (назовем его «второй инвестор»), фактически обменял будущее получение акций по плавающей рыночной цене на акции по фиксированной цене и тем самым ограничил собственные риски.

Опционы

Чтобы ограничить риски, инвестор покупает опцион. Цена покупки — это премия опциона. Величина премии — то, что инвестор в итоге платит за ограничение своего риска. При покупке опциона инвестор получает право выкупить/продать актив по истечении (или в течение) срока действия контракта. Инвестор в зависимости от рыночных цен может воспользоваться правом покупки/продажи, а может и не воспользоваться, если ему это будет невыгодно. Размер премии опциона устанавливается не биржей, а рынком, и именно премия является настоящей ценой опциона. Другими словами, опционы торгуются на бирже, а премия представляет собой котировку опциона.

Различают опционы на продажу (put option) и опционы на покупку (call option). Опцион сall предоставляет покупателю право купить базовый актив по фиксированной цене. Опцион рut дает покупателю право продать базовый актив по фиксированной цене.

Допустим, инвестор купил акции той же компании по той же цене ₽44 и хочет захеджировать покупку. Тогда он покупает опцион рut на право продать акции по ₽50. При этом инвестор платит продавцу премию за опцион, скажем, ₽2. Если акции упадут даже до ₽30, то инвестор воспользуется правом, которое ему дает опцион, и продаст свои акции по ₽50. Его прибыль на каждую акцию составит ₽50 — ₽44 — ₽2 = ₽4. Но если акции вырастут до ₽70, то он не обязан ничего больше делать относительно опциона и, продав акции по ₽70, получит прибыль ₽24 (₽70 — ₽44 — ₽2 = ₽24).

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Трейдинг16 апреля 2020 в 13:0024 739

Стратегии хеджирования

Управление риском с помощью распространенных инструментов

Хеджирование фьючерсами

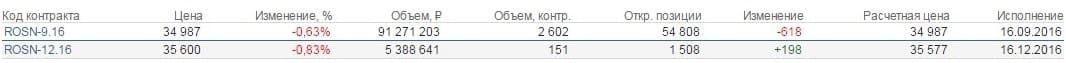

Рис.1. График цены акций и фьючерса на акции Роснефть

Рис.2. Одновременно торгуемые фьючерсы на акции «Роснефти»

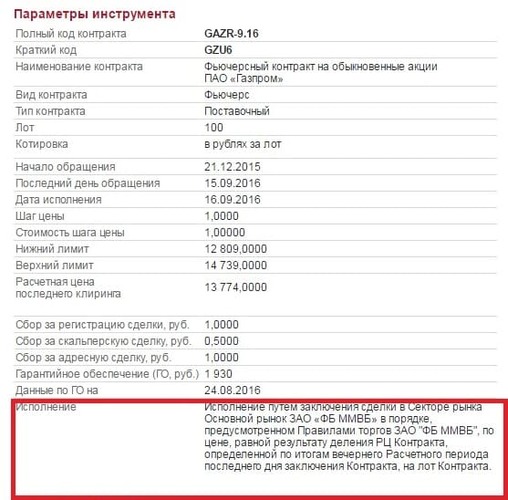

Рис.3. Условие исполнения фьючерса в спецификации контракта

Стратегии хеджирования сделок фьючерсами

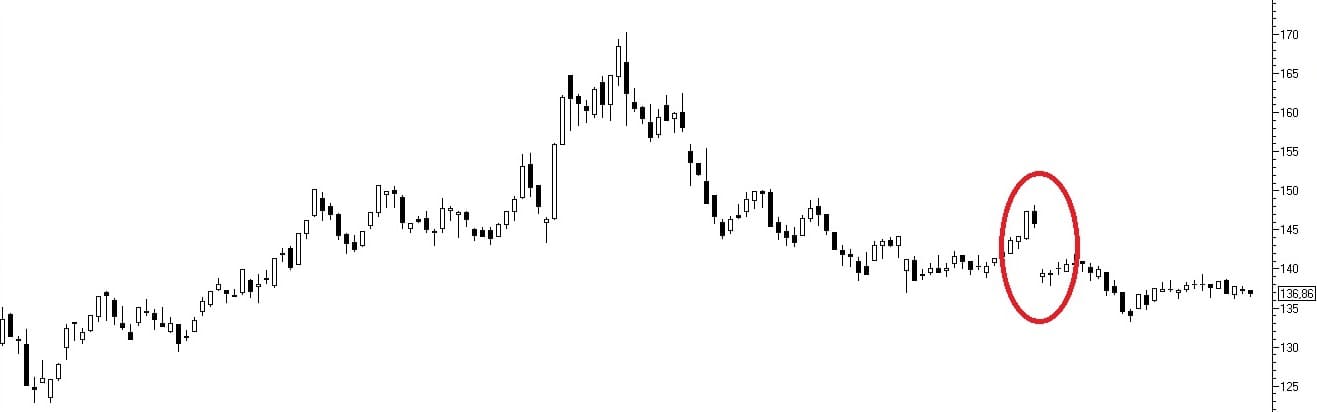

Рис.4. Дивидендный гэп в акциях «Газпрома»

Рис.5. Вечерняя сессия во фьючерсах

Хеджирование опционами

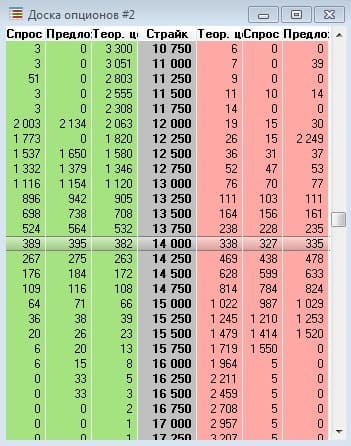

Рис.6. Деск опционов на фьючерс на акции Сбербанка

Стратегия хеджирования опционами

Больше интересных материалов

Хеджирование на финансовых рынках — одна из методик управления рисками. Она дает своего рода страховку от убытка.

Хеджированием пользуются и частные инвесторы, и крупные фонды. Некоторые из них так и называются — хедж-фонды. Они заведуют деньгами игроков с портфелями от 5 млн долларов. По состоянию на 2022 год крупнейшим хедж-фондом считается основанный Рэем Далио Bridgewater: под его управлением около 150 млрд долларов.

Портфельные менеджеры применяют хитрые стратегии и хеджируют активы с помощью производных инструментов — деривативов. Частным же инвесторам приходится «крутиться» самостоятельно, и зачастую защита портфеля сводится к открытию коротких позиций. А долгосрочным и пассивным инвесторам хеджирование обычно вообще не подходит: это сложно, опасно и подразумевает активное вмешательство в портфель.

Расскажем, что такое хеджирование и когда к нему стоит прибегнуть.

Вот о чем вы узнаете

- Что дает хеджирование

- История хеджирования

- Инструменты

- Преимущества и недостатки хеджирования

- Стратегии и методы хеджирования

- Виды хеджирования

- Как использовать хеджирование

Как делать деньги из денег

Лучшее об инвестициях за неделю — в вашей почте каждый понедельник. Бесплатно.

Что дает хеджирование

Слово происходит от английского hedge — ограда, изгородь. Хеджирование позволяет оградить капитал от риска сильной просадки, а именно компенсировать часть убытков при неблагоприятном сценарии.

Предположим, вы владеете акциями компании и планируете держать их дальше, но боитесь обвала. В этом случае можно «купить страховку» — поставить на то, что активы в скором времени упадут. Для этого вы открываете встречную позицию, которая на падающем рынке даст прибыль.

Если сценарий не реализуется, вы потеряете свою «ставку» — небольшую часть капитала, выделенную на хеджирующую позицию. Зато, если падение действительно случится, хедж компенсирует просадку по акциям.

Отличия от страхования. Хеджирование чем-то похоже на страхование на случай ДТП или порчи имущества. Мы тоже надеемся, что страховой случай не произойдет, хоть это и будет значить, что деньги на страховку потрачены впустую.

Но между страхованием и хеджированием есть разница. Страхование обычно предполагает плату кому-то другому за принятие риска, в то время как хеджирование — еще одна инвестиция, которая участвует в торговле. Хотя в некоторых случаях хеджирование очень напоминает страховку, например при покупке опционов.

Как правило, в случае хеджирования вы минимизируете риск убытков за счет отказа от возможной спекулятивной прибыли. Например, вы опасаетесь, что рубль будет слабеть и договариваетесь с продавцом купить у него юани через год по курсу 10 Р. То есть вы зафиксировали цену на будущее, устранив неопределенность и снизив риски. Но лишились возможности купить юань дешевле — если он, например, упадет до 8 Р.

При покупке страховки сохраняется возможность получения прибыли. Например, вы сделали платную бронь у застройщика на квартиру — 10 000 Р. Это позволило забронировать за собой конкретный объект за определенную цену. Но если цена упадет или появится более интересное предложение — лучше потерять бронь и купить вариант дешевле, получив выгоду.

Еще в случае со страховкой обычно нет посредников, тогда как хеджирование обычно — биржевая сделка. Но хеджирование может производиться и напрямую, без участия биржи, — как в случае с форвардными контрактами.

История хеджирования

Первые случаи хеджирования относятся еще к истории древней Месопотамии. С появлением бирж оно стало применяться и там.

Амстердамская биржа. Первая биржа открылась в Амстердаме в 17 веке, и что-то близкое к хеджированию наблюдалось в период так называемой тюльпаномании.

В то время Голландия переживала расцвет, и люди увлеклись выращиванием красивых цветов. Особенно ценились тюльпаны с экзотической окраской. Они цвели недолго и давали мало луковиц. Например, одну луковицу сорта Semper Augustus в 1636 году продали за 3000 гульденов — за эти деньги можно было купить 100 свиней.

По луковице нельзя определить, какой из нее вырастет цветок, поэтому изначально ими торговали только знатоки и только с весны по осень. Но потом появились спекулянты, которые покупали луковицы для перепродажи. Луковицы стали продавать зимой, когда они еще в земле. А покупатели могли страховать риски: они платили продавцу небольшую комиссию и могли не выкупать тюльпаны, если их потом не устраивали цены. По сути это хеджирование.

Тюльпаномания привела к первому задокументированному финансовому пузырю. В какой-то момент цены перестали расти, желающих купить тюльпаны стало меньше, и последовал обвал цен.

Чикагская биржа. В середине 19 века Чикаго стал промышленным и коммерческим центром США. Сюда фермеры свозили зерно, яйца и мясо. Дилеры скупали эти товары и перепродавали в разные уголки страны.

То, что фермерам не удавалось продать или потребить в хозяйстве, приходилось выбрасывать. Это приводило к убыткам, часто — к неуплате долгов и конфискации земли банками.

Затем возникла новая схема: фермеры стали спрашивать дилеров, готовы ли те купить зерно по согласованной сегодня цене, которую они заплатят в будущем — при доставке через год. Обе стороны брали на себя обязательства: фермер — поставить нужный объем, продавец — купить по оговоренной цене. Это суть фьючерсного и форвардного контрактов.

Инструменты

Разберу самые распространенные инструменты хеджирования ценовых рисков.

Фьючерсные контракты — биржевые сделки по покупке или продаже базового актива в конкретную дату по оговоренной цене.

Эти контракты заключаются при участии посредника — биржи. Она выступает гарантом сделки и осуществляет клиринг — ежедневные корректировки контракта. Также биржа берет с покупателя небольшую сумму, чтобы быть уверенным, что он выполнит обязательства, — это называется гарантийное обеспечение.

На бирже торгуются фьючерсные контракты двух видов:

- Поставочные — подразумевают непосредственную покупку и передачу товара после исполнения фьючерса.

- Расчетные — товарообмен не происходит и продавец просто получает ценовую разницу между моментом покупки контракта и его исполнением.

Более подробно об этом инструменте можно почитать в нашей статье о фьючерсах.

Форвардные контракты — это сделки, предполагающие поставку актива в определенную дату по оговоренной цене. Такие контракты заключаются вне биржи и без участия посредника. Соответственно, нет расходов на заключение сделки и процесс менее стандартизирован, чем во фьючерсах.

Стороны не могут изменить условия договора или расторгнуть его: контракт обязателен к выполнению.

Опционы — договоры, по которым покупатель опциона получает право, но не обязательство купить или продать базовый актив по оговоренной цене. Все такие сделки идут через биржу. Но, в отличие от фьючерсов, обязательства есть только у одного участника сделки, у второго — право.

Например, хеджирование пут-опционом происходит так: участники сделки договариваются, что покупатель опциона может, но не обязан продать базовый актив по заранее установленной цене, независимо от будущих котировок. То есть, покупая пут-опцион, инвестор фиксирует для себя текущую стоимость актива. В будущем, если котировки упадут, он сможет продать актив по прежней цене, будто падения не было.

Про опционы у нас есть подробная статья.

Своп — это соглашение об обмене платежами, которое зависит от будущих цен активов или процентных ставок.

Например, фирма покупает доллары за рубли по текущему курсу. Одновременно она продает такое же количество долларов на условиях форвардного контракта через три месяца и так фиксирует для себя обменный курс.

Такой тип хеджирования, например, использовался FinEx в фондах FXRW, FXRB, FXRD и FXMM. С целью хеджирования фонд заключал валютные своп-контракты на пару «доллар — рубль», контрагентом по которым выступали инвестиционные банки. Если рубль обесценивается, фонд платит банкам курсовую разницу, а если укрепляется — наоборот.

Отмечу, что в случае с FXRB одномесячные свопы вместе с падением цены еврооблигаций и ростом курса доллара привели к убытку по рублевому хеджу. В итоге фонд, по сути, обанкротился: чтобы покрыть убытки, активы пришлось распродать, причем в неудачный момент. Об этом у нас есть подробная статья.

Короткие позиции. Они же «шорты». Это когда инвестор занимает активы у брокера и продает их по текущей рыночной цене, а в будущем, когда котировки падают, выкупает активы дешевле. Активом могут быть ценные бумаги и фьючерсы.

Например, в портфеле большая позиция акций «Газпрома». Инвестор опасается, что после плохого отчета котировки могут упасть, потянув весь портфель вниз. Но продавать акции и выходить в кэш он не хочет — например, чтобы не потерять льготу на долгосрочное владение, или боится не угадать с движением цены. Ведь на любой позитивной новости акции вместо падения могут взлететь, а инвестор будет вне позиции.

Поэтому инвестор продает фьючерсы на акции «Газпрома», открывая короткую позицию по ним. Если цена акций упадет, инвестор сможет получить примерно сопоставимую прибыль по проданным фьючерсам. А прибыль от хеджа частично или полностью компенсирует его бумажный убыток по акциям в портфеле.

Обратные ETF. Это как обычные ETF, только их котировки движутся зеркально. Например, если индекс акций растет, то обратный ETF, отслеживающий этот индекс, будет падать.

Основной плюс таких фондов — то, что это понятный инвестору инструмент, который просто добавляешь в портфель, как любую ценную бумагу. Подробности про такие ETF можно узнать в другой нашей статье.

Вложение в индекс VIX. В качестве хеджирующего инструмента можно рассмотреть вложение в индекс волатильности VIX — его еще называют индексом страха, так как он отражает эмоции трейдеров. Если индекс растет, значит, участники рынка ожидают коррекции рынка или она уже происходит. У VIX отрицательная корреляция с S&P 500. Свои пики индекс достигает как раз в момент рыночного обвала и паники.

Торговать VIX можно через ETF и биржевые ноты (ETN), например iPath Series B S&P 500 VIX Short-Term Futures ETN (VXX) или ProShares Short VIX Short-Term Futures ETF (SVXY). Доступ к таким инструментам возможен через иностранного брокера.

Как и с другими видами хеджирования, вложение в индекс VIX — краткосрочное и тактическое решение. А удержание фондов на VIX длительное время влечет издержки.

Преимущества и недостатки хеджирования

Плюс — хеджирование бывает полезнее диверсификации. Оно помогает управлять рисками портфеля. Вот почему так получается.

Основной способ снизить риски при инвестировании — диверсификация: вы распределяете капитал по разным классам активов и тем самым страхуете себя от сильных падений. Если собрать активы, которые слабо взаимосвязаны друг с другом, то есть с низкой корреляцией, портфель меньше просядет на падающем рынке. Потери по одному активу компенсируются ростом или меньшей просадкой других.

Но диверсификация, в отличие от хеджирования, не дает полной компенсации убытков. Дело в том, что корреляция между многими инструментами положительная, в лучшем случае — околонулевая или минимально отрицательная.

Например, в период с сентября 2012 по сентябрь 2022 корреляция золота с рынком акций США была −0,02, а 20-летних казначейских облигаций США и рынка акций США — +0,03.

Как итог, даже хорошо диверсифицированный портфель просядет на падающем рынке, просто меньше.

В то же время хеджирование способно не только компенсировать падение, но даже дать прибыль. Так, открыв короткую позицию к акции, мы получаем инструмент с корреляцией −1 по отношению к базовому активу. Значит, падение акции приведет к сопоставимому росту хеджирующей позиции. А если зашортить фьючерс на акцию, можно получить прибыль за счет кредитного плеча.

При этом хеджирование нужно не только инвесторам и трейдерам, но и бизнесу. С помощью производных инструментов компании могут подстраховаться от риска того, что курс валюты изменится неблагоприятным образом или снизится цена добываемого сырья.

Минусы хеджирования. Как и любая страховка, хеджирование стоит денег. Поэтому его стараются использовать на коротких временных интервалах и только когда высок риск рыночной коррекции. Постоянно держать хедж в портфеле слишком накладно, это снизит его доходность.

Еще это сложный и зачастую недоступный новичкам инструмент. Всё, кроме открытия коротких позиций, доступно россиянам со статусом квалифицированного инвестора или через иностранного брокера. Неквалифицированные инвесторы могут получить доступ к производным инструментам, пройдя тестирование.

Наконец, хеджирование — это рискованный инструмент, который лучше подходит спекулянтам. Например, во фьючерсах зашито так называемое кредитное плечо, которое кратно увеличивает риски. Поэтому нужно активно управлять позицией, разбираться в техническом анализе, ставить ордера «стоп-лосс» и т. д.

Когда не стоит использовать хеджирование. Идеальное время хеджировать портфель от падения — в конце бычьего рынка и начале медвежьего. Но проблема в том, что тяжело угадать момент смены тренда. Иногда все признаки говорят о близком падении рынка, а оно происходит через год. Поэтому в инвестиционных портфелях с долгим горизонтом использование хеджирования неоправданно.

Об этом говорит исследование, в котором проверили эффективность защиты пут-опционами с 1986 по 2016 год. Оказалось, у такой стратегии ряд проблем, и главная — невозможность предсказать обвал, тем более что зачастую он не попадает в срок жизни опциона.

В исследовании сравнивались два портфеля:

- Индекс Cboe S&P 500 5% Put Protection, PPUT — портфель из акций S&P 500, в котором 5% капитала отводится на покупку ежемесячных пут-опционов — страховку от падения.

- Портфель, который на 36,5% состоит из индекса S&P 500 и на 63,5% — из денег. Это соответствует ситуации, когда инвестор, предвидя падение, сокращает позицию в акциях и выходит в кэш.

В то время как индекс S&P 500 с 1986 по 2016 год дал среднегодовую доходность 5,8% сверх безрисковой ставки, рассматриваемые портфели показали лишь 2,5%. Под безрисковой ставкой обычно понимается доходность коротких казначейских облигаций.

При этом у второго портфеля защитные характеристики были лучше:

- 1% самых сильных обвалов на 20-дневных периодах равнялся −9,6% у первого портфеля (с защитой), а у второго было −6,6%;

- на 250-дневных скользящих окнах у первого портфеля максимальная просадка достигала 32,1%, в то время как у второго — 20,9%;

- статистически второй портфель слабее падал в 97% случаев на коротких горизонтах и в 100% случаев — на периодах более полугода.

Подведем итог: дожидаться обвала эффективнее, сократив долю акций и выйдя в кэш, а не хеджируясь. Последнее отлично проявит себя только в краткосрочной перспективе, если вы угадаете и рынок упадет в течение срока жизни пут-опциона. Например, если бы вы хеджировались пут-опционами в начале 2020 года, перед коронавирусным кризисом.

Стратегии и методы хеджирования

Есть разные виды хеджирования портфеля.

Прямое хеджирование. Это самый распространенный вариант, когда есть позиция в портфеле и вы открываете к ней зеркальную — как правило, меньшего размера, например с помощью короткой продажи или обратного ETF. Вы как бы торгуете одновременно одним и тем же активом в разных направлениях

В итоге на падающем рынке вы получаете частичную компенсацию и сглаживаете просадку портфеля — сглаживаете его волатильность. А если вы открыли равную по размеру хеджирующую позицию, то в теории можно зафиксировать стоимость капитала инвестора — на падающем рынке вы остаетесь при своих. Правда, нужно еще учитывать сопутствующие издержки и комиссии.

Перекрестное хеджирование — это когда актив в портфеле и базовый актив хеджа разнятся. Например, в портфеле российские голубые фишки, а хеджируетесь вы фьючерсом на индекс РТС.

Составное хеджирование. При таком варианте используется сразу несколько инструментов хеджирования, и за счет их диверсификации дополнительно снижаются риски. Например, для защиты портфеля с российскими акциями используют одновременно фьючерсы на индекс Мосбиржи и валютную пару «доллар — рубль».

Оптимальное соотношение хеджирующих инструментов считают по формулам, отталкиваясь от волатильности и корреляции активов.

Межотраслевое хеджирование. Когда страхуем портфель активами из разных отраслей, которые будут уравновешивать друг друга.

Например, можно использовать акции компаний, ориентированные на экспорт и на импорт товаров, или производные инструменты на такие акции. Если будет меняться динамика курса валют, один вид компаний будет проигрывать, другой — выигрывать.

Статический и динамический хедж. Первое предполагает разовое формирование защитной позиции, второе — когда хеджирующая позиция видоизменяется в процессе. Например, вы рассчитывали на падение актива, но он продолжил рост. Вероятность коррекции стала выше, поэтому вы увеличиваете долю хеджа, уже отталкиваясь от новой цены.

Как используют хеджирование на Форексе. Форекс — это валютный рынок, где при хеджировании важно понимать специфику валютных пар и их корреляции.

Например, валютные пары EUR/USD и USD/CHF коррелируют отрицательно и могут рассматриваться как хедж друг для друга. Хотя формально это не будет полноценным хеджем, ведь здесь нет корреляции −1. Но понятие часто используют в более широком смысле: это страхующая часть в портфеле, не обязательно с полностью отрицательной корреляцией.

Виды хеджирования

Хеджирование часто делят на виды по разным признакам.

По типу хеджирующих инструментов — страхование биржевыми или внебиржевыми контрактами, то есть форвардами. В первом случае участвует посредник в виде биржи: процесс надежнее, но издержки выше.

По типу контрагента, то есть хедж на стороне покупателя или продавца. В первом случае покупатель страхует себя от роста цены товара и ухудшения условий сделки. Во втором — продавец страхует себя от снижения цен.

По величине страхуемых рисков — полное или частичное хеджирование. Соответственно, мы страхуем портфель на всю сумму либо выборочно на меньшую величину. Например, если портфель на 100% состоял из акций, можно на 40% выйти в кэш, а оставшиеся 60% активов хеджировать. Причем не на весь объем позиции, а, скажем, на 20% от цены акций.

По отношению к времени заключения базовой сделки. Обычно это классический случай, когда инвестор хеджирует имеющиеся в его портфеле активы. Но бывает предвосхищающее хеджирование: хедж открывается заблаговременно, до момента покупки защищаемого актива — например, через поставочный фьючерс.

По типу актива. Бывает чистое хеджирование, когда открывается зеркальная позиция по тому же активу, что и базовый. Но часто используют перекрестное — посредством другого инструмента.

Как использовать хеджирование

Нет универсального способа выбрать вариант хеджирования портфеля. Нужно взвесить все за и против и сделать осознанный выбор. При этом придется решить, какую часть портфеля хеджировать.

Если ваш портфель хорошо диверсифицирован, можно сказать, что в определенной степени вы застрахованы. В этом случае можно обойтись меньшей страховкой.

С другой стороны, если вы вложили все деньги всего в несколько акций, хеджировать капитал надо на большую сумму. Также имеет смысл обезопасить себя, частично выйдя в кэш или добавив облигаций и золото.

Кроме того, важно понимать «бету» ваших акций — на сколько они более или менее волатильны, чем индекс. Если у вас высокорисковые акции, то хедж должен быть больше, если более консервативные — меньше.

Например, у нас портфель из российских акций стоимостью 1 млн рублей, а средняя «бета» портфеля — 0,8. Это значит, что при движении бенчмарка, в нашем случае индекса Мосбиржи, на 10% портфель сдвигается только на 8%. Он менее волатилен, поэтому для полного хеджирования достаточно 800 000 Р.

Еще нужно решить, как долго вы готовы удерживать хеджирующую позицию и сколько отдать за страховку. Например, стоимость хеджа можно уменьшить, если открыть комбинированную позицию по опционам: покупку опциона пут и продажу опциона колл. При продаже колл-опциона вы получаете премию, за счет которой покрываете стоимость хеджирования пут-опционами. Это так называемая стратегия collar, или «воротник».

Такая стратегия ограничивает потенциал роста портфеля. Если цена базового актива поднимется выше цены исполнения колл-опциона, проданный колл-опцион приведет к убыткам, которые съедят прибыль по портфелю.

Поэтому хеджирование — это всегда поиск компромисса в конкретном случае и для конкретного портфеля. При этом для долгосрочных и пассивных инвесторов оптимальный путь — диверсификация портфеля, а не хеджирование.

Запомнить

- Хеджирование позволяет управлять рисками и смягчать последствия того, что цена актива изменилась в неблагоприятную сторону. Это похоже на обычную страховку, хотя механизм работы отличается.

- Хеджирование изначально возникло на товарных рынках при работе с сырьем. Это способствовало торговле и ценообразованию, позволило сделать рынок стабильным и прогнозируемым.

- Обычно это инструмент профессиональных управляющих, ведь для хеджирования зачастую используют сложные инструменты срочного рынка — деривативы. В России они доступны инвесторам, прошедшим тестирование от ЦБ, а также квалифицированным инвесторам или при выходе на биржу через иностранного брокера.

- Хеджирование стоит денег, а обвал всегда происходит непредвиденно. Исследования показывают, что иногда выгоднее просто сокращать позиции и выходить в кэш.

- Хеджирование, в отличие от диверсификации, позволяет полностью защитить портфель от просадки. Но для пассивных и долгосрочных инвесторов основной способ снизить риски — это диверсификация: она проще и за нее не надо платить.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.

Что такое хеджирование

Термин «хеджирование» произошел от английского «hedge» — гарантия, страховка, огораживание, ограничение. Хеджирование направлено на управление рисками и страхование от падения активов инвестиционного портфеля на фондовом рынке.

Риски портфеля, на минимизацию которых направлено хеджирование, могут быть связаны с проблемами внутри отрасли или с полноценным кризисом. Метод хеджирования рисков применяется и против конкретного инструмента. Например, в случае хеджирования валютных рисков, драгоценных металлов, облигаций и т. д.

Те, кто использует стратегию «купи и держи» и верит в долгосрочный рост рынка, скорее всего, не пользуются хеджированием. Ведь даже при глобальных просадках рынки обычно восстанавливаются, что снижает необходимость в страховке. Но если инвестор хочет защититься от падений не только в долгосрочной перспективе, хеджирование рисков поможет и снизить убытки, и извлечь из падения выгоду.

Для восстановления после кризиса 2008 года российскому рынку потребовалось почти восемь лет. Для сравнения: индексу S&P500 понадобилось на три года меньше, после чего он вырос еще на 80% (Источник: ru.tradingview.com)

Если падение рынка удается предсказать, хеджирование рисков может быть полезным инструментом и для долгосрочных и пассивных инвесторов.

Виды хеджирования

Методы снижения рисков существуют со времен активной торговли зерном — продавцы хотели защититься от падения цены на свой товар. На современном фондовом рынке применяются следующие виды хеджирования рисков:

1. Торговля в шорт или открытие коротких позиций. Этот же метод используется инвесторами на снижающемся медвежьем рынке для заработка на падении котировок. Суть в том, чтобы занять у брокера акции по высокой цене, а вернуть по низкой, оставив разницу себе. Но метод подразумевает необходимость брать акции в долг, что связано с гарантированными убытками при движении рынка вверх.

2. Опционы. Опцион позволяет зафиксировать цену продажи (пут) или покупки (колл) бумаги. Инвестор имеет право продать актив по установленной цене или отменить сделку, потратив опционную премию.

3. Фьючерсы. Инструмент похож на опционы, так как тоже подразумевает продажу бумаг по заранее установленной цене. Разница в том, что опцион только дает право на совершение сделки, а фьючерс обязывает обе стороны исполнить договор.

Для квалифицированных инвесторов доступны и так называемые обратные ETF — фонды, которые движутся противоположно движению рынка. Пока они доступны только на зарубежных фондовых биржах.

Также для хеджирования можно применять диверсификацию портфеля по финансовым инструментам, добавляя защитные активы в виде облигаций и других инструментов с фиксированной доходностью.

Хеджирование с помощью фьючерсов и опционов

Фьючерсы и опционы относят к производным финансовым инструментам. В обоих случаях инвестор при покупке бумаги может зафиксировать ту стоимость, по которой будет совершаться продажа. И фьючерсы, и опционы — это контракты, которые торгуются на бирже.

Следовательно, купленный инструмент в любой момент можно продать на бирже, в том числе до истечения срока действия. Цена на контракт определяется биржами по разным системам, но всегда зависит от баланса спроса и предложения.

Загрузите изображение

Пример хеджирования фьючерсами

Вы приобрели десять акций компаний Х по цене 300 ₽ за каждую на 3 000 ₽. Чтобы застраховать позицию от возможного снижения цены в краткосрочной перспективе, вы продаете в шорт фьючерс на десять акций Х стоимостью 3 000 ₽.

Затем цена акций Х снизилась на 10% — до 270 ₽. Убыток по акциям в портфеле будет: (10 × 270) − (10 × 300) = −300 ₽.

Стоимость фьючерса на акции Х тоже снизилась на 10%. Но так как мы продали фьючерс в шорт, доход с него составит: (300 × 10) − (270 × 10) = 300 ₽.

Мы видим, что доход от шорта фьючерса перекрыл убыток от снижения цены акций в портфеле. Страховка сработала, но важно понимать: если стоимость акций в портфеле вырастет, убыток по шорту фьючерса перекроет весь возможный доход.

Опционы же — контракт не обязующий, а дающий право продать активы по оговоренной цене. При этом продавец самого опциона, обязующийся выкупить активы, не может отказаться от сделки. Покупатель опциона в случае отказа от сделки будет обязан только выплатить изначально установленную на такой случай премию.

Загрузите изображение

Пример хеджирования опционами

Хеджирование с помощью опционов работает следующим образом: чтобы застраховать актив от удешевления, нужно покупать опцион «пут» или продавать опцион «колл». Если же повышение цены актива нежелательно, тогда опцион «пут» необходимо продавать, либо покупать опцион «колл».

Стоит учитывать, что цена на опционы и фьючерсы обычно меняется вслед за ценой самого актива. Если спрос на акцию высокий, то и спрос на страховку от падений по ней будет расти. Из-за этого цена заключения контракта тоже может повышаться. Некоторые инвесторы торгуют фьючерсами по тому же принципу, что и другими инструментами.

Кроме этого, опционная премия включает в себя плату за риск. Чем больше времени до момента экспирации опциона, тем выше премия, и наоборот.

Например, в апреле 2018 на российском фондовом рынке акции крупных компаний упали в среднем на 10-15 %. В это время цена на опцион PUT со страйком 90 000 на индекс РТС выросла с 90 до 2 500 ₽. Это дало доходность в 2 700 %. Инвесторы, которые хеджировали с помощью опциона на индекс свои риски, не только полностью их покрыли, но и получили прибыль.

Преимущество фьючерсов и опционов в том, что они дают защиту от падения цены актива с гарантией выкупа. Недостаток же в том, что если цена на актив изменится в нежелательную сторону, эти инструменты окажутся убыточными.

В любом случае подобные контракты — это в первую очередь страховка. Ее, как и за пределами фондового рынка, можно оплачивать зря, но при изменении котировок подобные контракты принесут много пользы.

Хеджирование с помощью инструментов с фиксированной доходностью

Облигации и другие инструменты с фиксированной доходностью пользуются более высоким спросом в кризис, когда высокорискованные инструменты, в том числе акции, становятся менее привлекательными и падают в цене. Поэтому облигации приносят доход даже тогда, когда все остальное упало. Это позволяет снизить финансовые риски портфеля.

В целом хеджирование облигациями происходит за счет:

- Меньшей волатильности таких бумаг.

- Предрасположенности к росту стоимости облигаций при падении стоимости акций.

- Обязательством эмитента выплатить номинальную стоимость облигации при ее погашении.

- Обязательством эмитента выплачивать купонную доходность по установленному графику, независимо от внешних событий.

Преимущество облигаций с фиксированными купонными выплатами — в заранее известном графике. Это гарантирует поступление прибыли по таким облигациям даже при ушедшем в минус портфеле. Не стоит забывать, что облигации — это в первую очередь средство заработка, просто менее рискованного.

Ценовой индекс гособлигаций. В периоды наибольших просадок рынка облигации тоже ощутимо проседают. Ключевое отличие, защищающее обладателя облигаций от рисков, — сравнительно быстрое восстановление после падений (Источник: ru.tradingview.com)

Поскольку облигации — инструмент среднесрочного и долгосрочного инвестирования, переждать падение цен по ним проще, чем по акциям, а кратковременные просадки будут иметь для инвестора меньшее значение. Более того, окончательная цена выкупа облигаций известна заранее, что дает определенную уверенность.

Конечно, все это относится не к «мусорным» облигациям, а к бумагам от надежных эмитентов, включая государственные займы. В противном случае эмитент может допустить дефолт по облигациям на фоне нестабильной экономической ситуации.

Может ли помочь диверсификация

Диверсификация — это включение в портфель разных инструментов и типов бумаг, а также их распределение по разным отраслям экономики. Хорошо диверсифицированные портфели принято считать наиболее устойчивыми к экономическим встряскам. Например, акции «защитных» отраслей — продовольствия, комуслуг и т. п. — как правило, растут при падении других секторов экономики.

Диверсификация способна помочь при кратковременных коррекциях и просадках рынка, но практически бесполезна при больших экономических потрясениях, когда резко и сильно падает весь рынок. Подобное случалось в России в 2008, 2020 и 2022 годах.

В 2020 году значительную доходность показывали акции фармотрасли, но это было связано с причинами кризиса. В целом даже хорошо диверсифицированный портфель будет падать, если инвесторы готовы избавляться от любых активов или не покупать новые.

То же относится и к диверсификации по типам активов. Как мы уже разобрали, облигации также подвержены падению при сильных встрясках. Кроме того, цена может изменяться и на сырье, и на драгметаллы.

Как видно, цены на золото находились в просадке в кризисный 2014 год и могут долго восстанавливаться после падений. Впрочем, цена растет в периоды масштабных общемировых кризисов, пусть иногда и с отложенным эффектом (Источник: ru.tradingview.com)

Итоги

Хеджирование как страхование инвестиционных рисков может осуществляться разными путями с разной степенью надежности и риска. Некоторые инструменты хеджирования рисков, например облигации, — привычные инструменты финансового рынка. Но зачастую вторичные инструменты, например опционы и фьючерсы, способны защищать от падения цены с большей степенью вероятности и при кризисе больших масштабов.

Для использования инструментов с высокой защитой нужны соответствующие знания и опыт. Это позволит в будущем защитить инвестиционный портфель даже от кризисов и рецессий мирового масштаба.

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Обратите внимание! В разработке уникальная экосистема для алготрейдинга и часть функционала уже готова для тестирования!

Попробуй опексбот бесплатно – экосистему для успешного трейдинга

Что такое хеджирование рисков простыми словами, инструменты и методы

Есть несколько способов, которые помогают инвесторам и трейдерам ограничить риски. Один из таких – хеджирование.

Содержание

- В чем сущность хеджирования, что это такое и как работает на реальном примере

- Для чего нужно хеджирование рисков простыми словами

- Типы хеджирования на бирже, в трейдинге и не биржевые

- Инструменты хеджирования

- Пример хеджирования

- Ошибки при использовании хеджа

- Плюсы и минусы

В чем сущность хеджирования, что это такое и как работает на реальном примере

Хеджирование – это меры по снижению рисков, которые возникают на финансовых рынках. По сути, вы совершаете обратную сделку, чтобы компенсировать возможные потери по ранее открытой позиции.

Пример:

Допустим, у вас есть акция «Газпрома». Из-за возможной коррекции цен на газ и геополитики вы боитесь, что котировки бумаги упадут. В таком случае можно прибегнуть к хеджированию. То есть открыть позицию на падение акции. Если этого не случится, то вы немного потеряете. Лишь малую часть капитала, которую поставили на падение. А вот если бумаги «Газпрома» рухнут, то получите прибыль по короткой сделке. Она перекроет убытки по ранее открытой позиции.

Кто использует стратегии хеджирования:

- Хедж-фонды. Они профессионально управляют чужим капиталом и применяют различные стратегии, связанные с ограничением рыночных рисков.

- Экспортеры и импортеры. Такие компании страхуют риски, связанные с нарушением цепочек поставок или изменением курса валюты.

- Трейдеры. Спекулянты открывают обратные позиции на один и тот же инструмент. Цель – снизить риск волатильности в трейдинге.

- Крупные инвесторы. Они страхуют портфельные риски по странам, валютам и отраслям.

Хедж доступен не только крупным игрокам. К нему прибегают и мелкие частные инвесторы с небольшим капиталом.

Для чего нужно хеджирование рисков простыми словами

Страховочный инструмент используют для следующих целей:

- Защита длинной позиции на случай возможного падения актива. Вы можете открыть Short-сделку на эту же бумагу. При изменении курса цены вы почти ничего не потеряете.

- Страховка короткой сделки на случай повышения курса актива. Для этого нужно открыть Long-позицию на тот же инструмент. Это позволит застраховаться от волатильности.

- Хедж от изменения курса валюты. Хеджирование валютных рисков – это способ обезопасить свои финансы на случай колебания курса иностранной валюты.

- Сокращение операционных рисков, характерных для делового цикла. Например, хедж применяют на случай нарушения сроков поставок.

- Ликвидация неопределенности. Если у вас нет четкого плана, что будет с рынком в ближайшее время, то можно прибегнуть к хеджу. Купить обратные инструменты и застраховать капитал от возможного изменения стоимости.

Типы хеджирования на бирже, в трейдинге и не биржевые

Есть несколько классификаций хеджа. Все они зависят от субъекта. Рассмотрим самые основные.

По типу инструментов:

- Биржевые – контракты, которые оформляют на бирже. Популярными инструментами для хеджа являются опционы и фьючерсы. Они помогают застраховать финансовые риски. Третьей стороной в сделке является клиринговая палата. Она отвечает за исполнение и поставку контракта.

- Внебиржевые – договоры, которые заключают за пределами биржи. Покупатель и продавец могут оформить сделку напрямую или привлечь третью сторону. Основные инструменты для хеджа – форварды и свопы. Данные сделки носят разовый характер. Их нельзя продать третьим лицам. Внебиржевое хеджирование обычно используют для ограничения рисков бизнеса.

По величине застрахованных рисков:

- полное хеджирование – размер обратной сделки равен объему первой открытой позиции;

- частичное хеджирование – объем контрсделки меньше размера ранее открытой позиции.

По типу контрагента:

- Хедж покупателя. Инвестор страхует риски, которые связаны с вероятным ростом цен или ухудшением договорных условий контракта.

- Хедж продавца. В этом случае страхуются риски от возможного падения цен или ухудшения условий контракта.

По времени заключения сделки:

- Классический хедж. Сначала оформляют основную сделку, потом – страховочную.

- Превосходящий хедж. Всё происходит наоборот. Сперва оформляют страховочную сделку, потом – основную.

По типу базового актива:

- чистое хеджирование – базовый актив в основной и обратной сделке одинаковый;

- перекрестное – основную позицию страхуют другим базовым активом.

По типу условий договора хеджирования:

- одностороннее – финансовые потери и доходы несет только одна сторона сделки;

- двустороннее – разделение прибыли и расходов ложится на обе стороны.

Инструменты хеджирования

Основными биржевыми инструментами для хеджа являются:

- Короткая позиция. В этой ситуации вы берете в долг ценные бумаги, продаете их, а после приобретаете по более низкому курсу. Разность между ценой продажи и обратной покупки – это прибыль, которая будет получена на упавшем рынке. Такая торговля называется маржинальной. Вы торгуете акциями, взятыми в долг. Брокер возьмет комиссию за пользование бумагами. Он также может закрыть принудительно сделку по невыгодному для вас курсу, если позиция будет не обеспечена.

- Опцион. Это контракт, в рамках которого покупатель может продать актив по заранее принятому курсу. Причем неважно, какой будет цена на момент продажи. Если ожидаете снижения котировок актива, то покупаете PUT-опцион. Тем самым, вы фиксируете стоимость бумаги. В дальнейшем, если акции рухнут, то можно продать актив по изначальной цене. Если котировки не упадут, то у вас есть право не продавать актив.

- Фьючерс. Это контракт купли-продажи актива в конкретную дату по заранее оговоренному курсу. Если считаете, что бумага станет дешевле, то продаете фьючерсный контракт. В дату исполнения контракта вторая сторона будет обязана купить актив по заранее оговоренной цене.

- Своп. В рамках срочной сделки стороны обмениваются платежами за определенный период. К такому хеджирование обычно прибегают управляющие фонды. Например, компания FinEx при управлении ETF-фондами.

- Обратные ETF. Такие фонды созданы для зеркального отображения бенчмарков, за которыми они следуют. Если основной индекс падает, то они растут. Обратные ETF предлагают рост с кратностью 1х, 2х и т.д. То есть доступна торговля с плечом.

Важно! Указанные выше инструменты для хеджирования рисков доступны только квалифицированным инвесторам.

На внебиржевом рынке для хеджа используют форвард. Данный контракт предполагает поставку базового актива. Условия форвардного контракта устанавливают сами стороны.

Пример хеджирования

Индекс доллара США и золото имеют хорошую обратную корреляцию. Если у инвестора есть золото в портфеле, и он боится падения курса актива, то он может захеджировать риски через фьючерс на индекс доллара США. Такой способ хеджирования называется перекрестным.

Как видно на графике, в течение года фьючерс на индекс американского доллара рос. Это позволило вернуть большую часть убытков, понесенных из-за ослабления золота. За год индекс доллара США вырос на 6.34%, золото упало на 7.76%.

Ошибки при использовании хеджа

Во время хеджирования рисков неопытные инвесторы и трейдеры иногда совершают ошибки. В итоге они приводят к потере части капитала.

Самые частые ошибки при использовании хеджирования:

- неправильно подобран базовый актив при перекрестном хедже;

- выставлены ошибочные условия сделки;

- выбран не тот торговый инструмент для хеджа;

- нет обеспечения для торговли с плечом;

- неправильно посчитан объем контрсделки.

Плюсы и минусы

| Преимущества | Недостатки |

| Стратегия хеджирования помогает сгладить падение цены актива. | Нужно платить комиссии брокерам за совершение обратных сделок. |

| Наблюдается рост стабильности дохода портфеля на длинной дистанции. | Страховка не всегда окупается. Особенно при перекрестном хедже с разными базовыми активами. |

| Нет крупных просадок. Портфель становится более устойчивым к резким колебаниям котировок. | Можно понести серьезные потери при возникновении биржевых ограничений. Например, во время маржинальной торговли с плечом или при низкой ликвидности. |

| Стратегии хеджирования применимы на биржевом рынке и в криптотрейдинге. | Происходит увеличение общего количества сделок. За каждой открытой позицией приходится следить. Иначе можно упустить хороший момент для выхода. |

| Все сделки являются безопасными. | Для доступа к широкому набору инструментов нужен статус квалифицированного инвестора. |

Хеджирование – это сложные операции по сокращению рисков за счет использования специальных инструментов. К ним прибегают только профессиональные участники рынка.

Поэтому, прежде чем совершать подобные сделки, разберитесь в принципе работы каждого дериватива. Это позволит не только сберечь капитал, но и диверсифицировать будущие вложения.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.