Содержание страницы

- Налогообложение НДС

- Вычеты

- Порядок возмещения

- Восстановление налога

- Декларирование

- Порядок и сроки уплаты налога

- Льготы

- Налоговые агенты

- Ответственность за налоговые правонарушения

- НДС 2021

- Информация для экспортера

НДС — это косвенный налог. Исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю.

Продавец дополнительно к цене реализуемых товаров (работ, услуг, имущественных прав) предъявляет к оплате покупателю сумму НДС, исчисленную по установленной налоговой ставке. Сумма НДС, которую налогоплательщик-продавец уплачивает в бюджет, рассчитывается

как разница между суммой налога, исчисленной им при реализации товаров (работ, услуг, имущественных прав) покупателям, и суммой налога, предъявленной этому налогоплательщику при приобретении им товаров (работ, услуг, имущественных прав), используемых

для облагаемых НДС операций. НДС является федеральным налогом.

Налогообложение НДС

Плательщиками НДС признаются:

организации (в том числе некоммерческие)

Условно всех налогоплательщиков НДС можно разделить на две группы:

- налогоплательщики «внутреннего» НДС

т.е. НДС, уплачиваемого при реализации товаров (работ, услуг) на территории РФ

- налогоплательщики «ввозного» НДС

т.е. НДС, уплачиваемого при ввозе товаров на территорию РФ

Освобождение от исполнения обязанностей плательщиков НДС

Организации и предприниматели, у которых за 3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) не превысила в совокупности 2 миллиона рублей могут подать уведомление и получить освобождение от исполнения

обязанностей плательщика НДС на год (

ст. 145 НК РФ).

Не признаются налогоплательщиками НДС организации и индивидуальные предприниматели, применяющие специальные налоговые режимы:

- применяющие упрощенную систему налогообложения (УСН);

- применяющие патентную систему налогообложения;

- освобожденные от исполнения обязанностей плательщика НДС в соответствии со

ст. 145 НК РФ; - участники проекта «Сколково» (

ст. 145.1 НК РФ).

Исключение! Перечисленные лица обязаны уплатить НДС, если выставят покупателю счет-фактуру с выделенной суммой НДС.

Объектом налогообложения являются:

- операции по реализации товаров (работ, услуг), имущественных прав на территории РФ, в том числе их

- безвозмездная передача;

- ввоз товаров на территорию РФ (импорт);

- выполнение строительно-монтажных работ для собственного потребления;

- передача товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций.

В общем случае налог исчисляется исходя из стоимости реализуемых товаров (работ, услуг), имущественных прав.

Порядок расчета

Для того, чтобы рассчитать НДС, необходимо рассчитать сумму НДС исчисленную при реализации, сумму вычетов по НДС , и, при необходимости — сумму НДС которую нужно восстановить к уплате.

Восстановлению подлежат ранее принятые к вычету суммы НДС, по операциям, указанным в п.3 в ст. 170 НК РФ.

Формула расчета НДС

НДС исчисленный

при реализации

=

налоговая

база

*

ставка

НДС

НДС

к уплате

=

НДС

исчисленный

при реализации

—

«входной»

НДС,

принимаемый

к вычету

+

восстановленный

НДС

По общему правилу налоговая база определяется на наиболее раннюю из двух дат:

на день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг)

на день отгрузки (передачи) товаров (работ, услуг)

Пример:

Реализовано зерна на сумму 110 рублей (в т.ч. НДС 10 рублей).

Реализовано материалов на сумму 120 рублей (в т.ч. НДС 20 рублей).

Реализовано акций другой компании на сумму 200 рублей (без НДС) — льготируемая операция.

Налоговая

база (200 рублей)=100 рублей

по зерну+

100 рублей

по материалам

Сумма налога

исчисленная при

реализации

(30 рублей)=10 рублей

по зерну+

20 рублей

по материалам

Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг). (

ст.171 НК РФ)

Вычеты

Вычетам подлежат суммы НДС, которые:

- предъявлены поставщиками (подрядчиками, исполнителями) при приобретении товаров (работ, услуг);

- уплачены при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

- уплачены при ввозе на территорию Российской Федерации товаров, с территории государств — членов Таможенного союза (п. 2 ст. 171 НК РФ);

- предъявлены налогоплательщику при приобретении товаров (работ, услуг), местом реализации которых территория Российской Федерации не признается, за исключением операций, освобождаемых от налогообложения НДС в соответствии со статьей 149 НК РФ;

- предъявлены налогоплательщику при приобретении рекламных и маркетинговых услуг в целях передачи прав, указанных в подпункте 26 пункта 2 статьи 149 НК РФ, местом реализации которых территория Российской Федерации не признается (с 01.01.2021).

Принять к вычету «входной» НДС можно только после того, когда товары (работы, услуги) приняты к учету и имеются соответствующие первичные документы и счет-фактура.

Для применения вычетов необходимо иметь:

- счета-фактуры;

- первичные документы, подтверждающие принятие товаров (работ услуг) к учету.

В отдельных случаях вместо счетов-фактур применяются другие документы, подтверждающие уплату налога.

Пример:

При приобретении строительных материалов на сумму 120 рублей (в т.ч. НДС 20 рублей), услуг по перевозке на сумму 59 рублей (в т.ч. НДС 9 рублей), медицинских услуг (льготируемая операция) на 30 рублей без НДС, сумма НДС к вычету составит: 20 рублей

+ 9 рублей = 29 рублей.

Порядок возмещения

Возмещению подлежит та часть «входного» налога, которая превышает сумму исчисленного НДС.

Продано товаров на сумму 120 рублей (в т.ч. 20 р. НДС).

Приобретено товаров на сумму 360 рублей (в т.ч. 60 р. НДС).

Сумма к возмещению 40 рублей (60 — 20 = 40).

В этом случае может понадобиться представить документы для

камеральной проверки.

2 месяца

Возмещение НДС, как правило, производится после окончания камеральной проверки, которая продолжается 2 месяца.

В случае выявления признаков, указывающих на возможные нарушения, срок камеральной налоговой проверки может быть продлен до трех месяцев.

Подлежащая возмещению сумма может быть зачтена в погашение задолженности (недоимки, пеням, штрафам) по федеральным налогам, зачтена в счет предстоящих платежей или возвращена на расчетный счет.

Возмещение НДС можно получить либо после окончания камеральной проверки (п. 2 ст. 176 НК РФ) либо, в случае применения заявительного порядка возмещения НДС (п. 8 ст. 176.1 НК РФ), — до завершения камеральной проверки.

После проведения камеральной проверки декларации по НДС налогоплательщик подает в инспекцию заявление на возврат и ему производится возврат НДС.

12 дней

Налогоплательщики реализуют право на применение заявительного порядка возмещения налога путем подачи в налоговый орган налоговой декларации, банковской гарантии и заявления о применении заявительного порядка возмещения налога (п.7 ст. 176.1 НК РФ). Деньги возмещаются налогоплательщику

за 12 дней, после чего проводится камеральная проверка.

Исключение! налогоплательщики, уплатившие за предыдущие 3 года не менее 2 млрд. руб. налогов могут не представлять банковскую гарантию (пп.1 п.2 ст. 176.1 НК РФ).

Перейти Программный комплекс «Возмещение НДС: налогоплательщик»

Восстановление налога

Восстановлению подлежат ранее обоснованно принятые к вычету суммы НДС, например, в случаях, если приобретенные товары (работы, услуги), основные средства, перестанут использоваться для операций, облагаемых НДС (например перед началом применения упрощенной или патентной системы налогообложения; при передаче имущества в качестве вклада в уставный (складочный) капитал; при передаче имущества для использования в льготируемой деятельности; др.), в других случаях, перечисленных в п. 3 ст. 170 НК РФ.

По основным средствам НДС восстанавливается в части, относящейся к остаточной стоимости основных средств (без учета переоценок). А по недвижимому имуществу – по 1/10 от принятой к вычету суммы налога, в доле, рассчитанной по правилам ст. 171.1 НК РФ, ежегодно в последнем квартале каждого года, в течение 10 лет.

Если основное средство полностью самортизировано или эксплуатировалось данным налогоплательщиком более 15 лет, то НДС можно не восстанавливать.

Декларирование

Срок представления декларации

Налоговая декларация по НДС представляется налогоплательщиком (налоговым агентом) в налоговые органы по месту своего учета в качестве налогоплательщика НДС в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. Составлять

и сдавать декларации по местонахождению обособленных подразделений не нужно. Вся сумма налога поступает в доход федерального бюджета.

Например, за четвёртый квартал 2020 года декларацию по НДС необходимо представить не позднее 25 января 2021 года.

За непредставление декларации предусмотрен штраф (ст. 119 НК РФ).

Налоговая декларация по НДС представляется в электронном виде.

Декларация по НДС, которая должна быть представлена в электронной форме, но представлена на бумажном носителе, не считается представленной (п. 5 ст. 174 НК РФ).

Внимание! В случае непредставления налогоплательщиком налоговой декларации в налоговый орган в течение 10 дней по истечении установленного срока могут быть приостановлены операции по счетам (п.3 ст. 76 НК РФ).

Форма декларации по НДС

Порядок заполнения декларации

Декларация заполняется в рублях без копеек. Показатели в копейках либо округляются до рубля (если больше 50 копеек), либо отбрасываются (если меньше 50 копеек).

Титульный лист и раздел 1 декларации представляют все налогоплательщики. Эти требования распространяются и на тех налогоплательщиков, у которых по итогам квартала налоговая база нулевая.

Разделы 2 — 12, а также приложения к декларации включаются в состав декларации только при осуществлении налогоплательщиками соответствующих операций.

Разделы 4-6 заполняется в случае осуществления деятельности облагаемой по ставке НДС 0 процентов.

Разделы 10-11 заполняется в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров

транспортной экспедиции, а также при выполнении функций застройщика.

Раздел 12 декларации заполняется только в случае выставления покупателю счета-фактуры с выделением суммы налога следующими лицами:

- налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость;

- налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом на добавленную стоимость;

- лицами, не являющимися налогоплательщиками налога на добавленную стоимость.

Порядок и сроки уплаты налога

Уплата НДС производится по итогам каждого налогового периода равными долями не позднее 28-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

Декларация за 1 квартал 2023 г.

К уплате 240 рублей.

Необходимо заплатить:

до 28 апреля – 80 рублей,

до 28 мая – 80 рублей,

до 28 июня – 80 рублей.

Исключение! Лица, которые не являются налогоплательщиками НДС, но выставили счета-фактуры с выделенной суммой НДС, уплачивают всю сумму налога до 28-го числа месяца, следующего за истекшим налоговым периодом.

Льготы

Отдельные хозяйственные операции по реализации (передаче) товаров (работ, услуг) не образуют объекта налогообложения по НДС, исчислять и уплачивать НДС при их осуществлении не требуется. Эти операции определены в п. 2 ст. 146 НК РФ.

Налоговые агенты

Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему (

ст. 24 НК РФ). Налоговые агенты имеют те же права, что и налогоплательщики. Налоговые проверки налоговых агентов проводятся в том же порядке, что и проверки налогоплательщиков.

Возможно вы должны исполнить обязанности налогового агента по НДС если:

- купили на территории РФ товары, работы или услуги у иностранных лиц, не состоящих на налоговом учете (п.

1-2 ст. 161 НК РФ); - арендуете федеральное имущество, имущества субъектов РФ или муниципальное имущество (п. 3 ст.

161 НК РФ); - купили (получили) государственное (муниципальное) имущество, не закрепленное за государственными (муниципальными) организациями (учреждениями) (п.3 ст.161 НК РФ);

- уполномочены реализовывать конфискованное имущество или имущество, реализуемое по решению суда (п. 4

ст. 161 НК РФ); - продавали на территории РФ по договору комиссии, поручения или агентскому договору товары (работы, услуги, имущественные права), принадлежащие иностранным лицам, не состоящим на налоговом учете (

п. 5 ст. 161 НК РФ); - заказывали строительство судна и в течение 90 дней после получения права собственности на него не зарегистрировали судно в Российском международном реестре судов (п. 6 ст. 161 НК РФ);

- купили на территории РФ сырые шкуры животных, лом и отходы черных и цветных металлов, алюминий вторичный и его сплавы, а также макулатуру (п.8 ст. 161 НК РФ).

Ответственность за налоговые правонарушения

Налоговое правонарушение – это виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК установлена ответственность.

Основные виды налоговых правонарушений, предусмотренных действующим НК:

- нарушение срока постановки на учет в налоговом органе (

ст. 116 НК РФ); - непредставление налоговой декларации (

ст. 119 НК РФ); - грубое нарушение правил учета доходов и расходов и объектов налогообложения (

ст. 120 НК РФ); - неуплату или неполную уплату сумм налога (

ст. 122 НК РФ); - невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (

ст. 123 НК РФ); - непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ);

- неправомерное несообщение сведений налоговому органу (

ст. 129.1 НК РФ); - нарушение срока исполнения поручения о перечислении налога (

ст. 133 НК РФ); - неисполнение банком РФ решения о взыскании налога, а также пеней (

ст. 135 НК РФ); - непредставление банком РФ налоговым органам сведений о финансово-хозяйственной деятельности налогоплательщиков – клиентов банка РФ (

ст. 135.1 НК РФ).

Оформив подписку, Вы сможете получать новости по теме “Налог на добавленную стоимость (НДС)” на следующий адрес электронной почты:

Поле заполнено некорректно

Чтобы отчетная компания по НДС не стала стрессом для начинающего бухгалтера, разберем все этапы подготовки НДС, начиная с составления декларации и заканчивая ее анализом

- Основы налогового регулирования

- Сроки сдачи декларации

- Сроки уплаты налога

- Форма подачи декларации

- Штрафы

- Структура декларации по НДС

- Типовые проводки по бухгалтерскому учету НДС

- Проводки по НДС. Начисление налога

- Учет входного НДС

- Восстановление НДС

- Подтверждающие документы

- Попробуйте сами

Основы налогового регулирования

Налоговую декларацию по НДС представляют организации и индивидуальные предприниматели — плательщики НДС, налоговые агенты, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию и перечислению в бюджетную систему РФ налога, в налоговые органы по месту своего учета (п. 5 ст. 174 НК РФ)

Часто у начинающего бухгалтера возникает вопрос: а если организация в отчетный период осуществляла только операции, не подлежащие налогообложению (ст. 149 НК РФ), надо ли сдавать декларацию по НДС?

Ответ: согласно п. 5 ст. 174 НК РФ налогоплательщики и налоговые агенты должны представлять декларации. Исключений нет. Если у организации были операции, не облагаемые НДС, освобожденные от НДС, согласно ст. 149 НК РФ, то заполняется раздел 7 «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев».

- Официальная позиция Минфина России, УФНС России и судебные решения говорят нам, что декларацию необходимо сдавать.

Сроки сдачи декларации

Налоговым периодом для всех налогоплательщиков НДС является квартал (ст. 163 НК РФ). По завершении квартала требуется отчитаться по налогу. Для этого надлежит подать в налоговые органы декларацию по НДС.

Последний день представления декларации без штрафов — 25-е число месяца, идущего за отчетным кварталом:

- за I квартал — до 25 апреля,

- за II квартал — до 25 июля,

- за III квартал — до 25 октября,

- за IV квартал — до 25 января.

Больше информации вы найдете в нашем вебинаре «Моя первая декларация по НДС. Советы главного бухгалтера»: алгоритм заполнения, рекомендации эксперта, образцы расчетов. Встреча пройдет уже 31 мая.

Сроки уплаты налога

Вы вправе перечислить НДС в бюджет после завершения квартала в течение первых трех месяцев равными долями также до 25-го числа. Например, оплатить НДС за IV квартал можно одинаковыми частями (1/3 от общей суммы НДС к уплате) до 25 января, до 25 февраля и до 25 марта (п. 1 ст. 174 НК РФ).

Форма подачи декларации

Курсы для бухгалтеров

Профпереподготовка, повышение квалификации. Обучение онлайн в Контур.Школе

Расписание курсов

Принимая во внимание п. 5 ст. 174 НК РФ, следует знать, что все налоговые декларации по НДС подаются исключительно в электронном виде, иначе документ будет считаться несданным со всеми вытекающими последствиями.

Штрафы

Компания, которая ошибочно сдала отчет по НДС в бумажном виде:

- Будет оштрафована по ст. 119 НК РФ. Взыскание составит 5% от суммы налога к уплате за каждый просроченный месяц, полный и неполный, но не менее 1 000 руб. и не более 30% от указанной суммы.

- Организации грозит блокировка счета, если она опоздает со сдачей отчетности более чем на 10 дней. Такое право налоговиков прямо закреплено в п. 3 ст. 76 НК РФ.

Структура декларации по НДС

Декларация состоит из титульного листа и разделов с 1-го по 12-й с приложениями к ним.

Обязательны к заполнению титульный лист и раздел 1. Их заполняют все лица, обязанные сдавать отчет, в том числе при представлении нулевой декларации.

Когда сдаем нулевую декларацию? При отсутствии объекта налогообложения. Остальные разделы и приложения заполняются при наличии соответствующих операций.

Структура декларации:

- Титульный лист

- Раздел 1. «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета) по данным налогоплательщика»

- Раздел 2. «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента». Его заполняют компании, наделенными функциями налогового агента.

- Раздел 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пп. 2-4 ст. 164 НК РФ». Раздел содержит расчет налога к уплате, после чего сумма переносится в раздел 1.

- Разделы 4, 5, 6 заполняют организации, совершившие в отчетном периоде экспортные операции, облагаемые по ставке 0%.

- Раздел 7 «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации…». Раздел предназначен для операций, на которые налогообложение не распространяется. Если таких нет, раздел не заполняется и не сдается.

- Раздел 8 «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период». Раздел заполняют налогоплательщики, претендующие на налоговые вычеты по НДС. В раздел переносятся данные из книги покупок.

- Раздел 9 «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период». Содержит данные из книги продаж за соответствующий период, каждая запись в книге продаж должна соответствовать отдельному листу раздела 9.

- Разделы 10, 11 актуальны для тех организаций, кто в силу п. 5.2 ст. 174 НК РФ обязан вести и представлять в инспекцию журнал учета выставленных и полученных счетов-фактур.

- В раздел 12 «Сведения из счетов-фактур, выставленных лицами, указанными в п. 5 ст. 173 НК РФ» переносят сведения из счетов-фактур фирмы на упрощенке, случайно выставившей счета-фактуры.

Для фиксации расчетов с использованием налога на добавленную стоимость используются два основных счета. Счет 68 «Расчет по налогам и сборам» и его субсчет 68-НДС. По кредиту 68-НДС начисляется налог для передачи в бюджет, а по его дебетовой составляющей — расчеты по уплате и суммы, направленные на возмещение налога. Разницей между дебетом и кредитом по счету 68 становится сумма, которую организации нужно уплатить в бюджет. Точнее, если обороты по кредиту больше дебетовых, то разницу перечисляют в бюджет, если наоборот — разница возмещается государством.

Есть еще один счет для проводок: на счете 19 «НДС по приобретенным ценностям» ведется учет налога при приобретении различных товаров, в стоимость которых входит налог на добавленную стоимость. Эту сумму организация потом вправе подать к вычету налога по счету 68.

У счета 19 есть субсчета, например 19-1 «НДС при приобретении основных средств», 19-2 «НДС по приобретенным нематериальным активам», 19-3 «НДС по приобретенным материально-производственным запасам» и другие. Для каждого субсчета есть зафиксированные в законе положения, какие именно операции нужно на нем отражать.

Счет 90 «Продажи» предназначен для учета реализуемых компанией товаров, работ и услуг. По кредиту этого счета отражается выручка от продажи, а в дебет заносится начисленный при реализации налог.

Форму декларации и анализ счетов 19, 68, 90 вы найдете в конце статьи.

В конце статьи есть шпаргалка

Типовые проводки по бухгалтерскому учету НДС

Давайте разберем, как следует фиксировать в бухучете основные операции хозяйственной деятельности, с которыми сталкивается практически любая компания.

Проводки по НДС. Начисление налога

Реализация собственных товаров и оказание услуг отображается в проводках по начислению НДС следующим образом:

|

Дебет |

Кредит |

Содержание операции |

|---|---|---|

|

Счет 90 «Продажи» |

Счет 68 «НДС» |

Начислен НДС при реализации товаров и оказание услуг по основному профилю компании |

|

Счет 91 «Прочие доходы и расходы» |

Счет 68 «НДС» |

Начислен НДС при продаже и оказанию услуг по дополнительным видам деятельности компании, например при сдаче в аренду помещений |

|

Счет 76 «АВ» или Счет 62.2 |

Счет 68 «НДС» |

Учет налога по поступившим авансам при реализации товаров и услуг |

|

Счет 68 «НДС» |

Счет 51 «Расчетные счета» |

Учет погашения задолженности по налогу на добавленную стоимость |

Учет входного НДС

Учет входного НДС при приобретении чего-либо с последующим принятием его к вычету:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Счет 19 «НДС по приобретенным ценностям» |

Счет 60 «Расчеты с поставщиками и подрядчиками» |

Учет налога при приобретении товаров, работ и услуг при наличии счета-фактуры |

|

Счет 68 «НДС» |

Счет 19 «НДС по приобретенным ценностям» |

НДС заявлен к вычету |

|

Счет 41 «Товары» |

Счет 19 «НДС по приобретенным ценностям» |

НДС по приобретенным товарам, включенный в стоимость товаров |

Восстановление НДС

Причины для восстановления налога могут быть разными. Например, организация отгрузила товар по ранее полученному авансу или при получении освобождения от НДС. В таком случае операции отражаются следующими проводками:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Счет 91 «Прочие доходы и расходы» |

Счет 19 «НДС по приобретенным ценностям» |

При переходе на спецрежим |

|

Счет 68 «НДС» |

Счет 76 «АВ» |

При отгрузке товара покупателю по предварительному авансу |

Подтверждающие документы

При составлении проводок по каждой операции необходимо прикладывать подтверждающие документы. Это могут быть первичные бухгалтерские документы (счета-фактуры, акты, накладные), а также банковские выписки, бухгалтерские справки и другие.

Порядок заполнения декларации подробно описан в Приложении № 2 к Приказу ФНС России от 29.10.2014 № ММВ-7-3/558@.

Значения КБК можно найти в Приложениях № 2 и № 3 к Приказу Минфина России от 08.06.2021 № 75н (ред. от 22.02.2022) «Об утверждении кодов (перечней кодов) бюджетной классификации Российской Федерации на 2022 год (на 2022 год и на плановый период 2023 и 2024 годов)» (зарегистрировано в Минюсте России 30.08.2021 № 64794).

182 1 03 01000 01 1000 110 — налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному).

Попробуйте сами

Теперь, опираясь на имеющуюся информацию, попробуйте самостоятельно заполнить декларацию по НДС с имеющимися исходными данными.

ООО «Альфа», ИНН 7708055776, КПП 770801001, директор организации Иванов Иван Иванович.

Компания работает с НДС (20%) и за I квартал 2022 года провела следующие операции:

- реализовала товары (работы, услуги) на сумму 6 916 947,02 руб., в том числе реализовала товары, освобожденные от НДС, на сумму 12 850,02 руб.,

- получила от поставщиков входной НДС по счет-фактурам — 224 625,59 руб.,

- получила частичный аванс в счет отгрузки товаров — 30 252,30 руб.,

- отгрузила товар по полученному ранее авансу — 27 398,22 руб.

Скачайте материалы для самостоятельной работы и заполните декларацию. А проверить, правильно вы все сделали или нет, можно, посмотрев вебинар «Моя первая декларация по НДС. Советы главного бухгалтера».

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

-

Анализ счета 19, 68, 90

33.4 КБ -

Декларация по НДС (Форма по КНД 1151001)

976.5 КБ

Скачать

Руководство по учету НДС в 1С:ERP

Рабочее место для работы с НДС находится в разделе Финансовый результат и контроллинг — блок НДС — Помощник по учету НДС.

Рисунок 1 — Местонахождение рабочего места Помощник по учету НДС

В рабочем месте выбираем организацию и период формирования данных по НДС.

Рисунок 2 — Рабочее место Помощник по учету НДС

Помощник по учету НДС подсказывает, какие действия по НДС в системе еще следует выполнить. Эти действия выделены соответствующими гиперссылками.

Как оформить получение счетов-фактур от поставщиков

В рабочем месте Помощник по учету НДС переходим по гиперссылке Ожидается получение счетов-фактур от поставщиков. Выводится отчет Наличие счетов-фактур полученных, преднастроенный на выведение не всего списка по наличию счетов-фактур, а только с ошибками. Т.е. выводится список всех документов, по которым система ожидает, что должны быть счета-фактуры, а их нет.

Рисунок 3 — Формирование ожидаемых к получению счетов-фактур от поставщиков

Для ввода отсутствующих счетов-фактур, можем перейти двойным кликом по документу-основанию из табличной части отчета.

Рисунок 4 — Открытие документа приобретения для ввода счет-фактуры

Для ввода счет-фактуры переходим по гиперссылке в нижнем поле документа Приобретения Зарегистрировать счет-фактуру.

Рисунок 5 — Создание счет-фактуры из документа Приобретение

В форме документа Счет-фактура полученный заполняем номер, дату счет-фактуры и проводим документ, отражаем в регламентированном учете. Счет-фактуры полученные после отражения в регламентированном учете сразу формируют проводки по дебету на счет 68.02 — принятие НДС к вычету.

Рисунок 6 — Проводки регламентированного учета документа Счет-фактура полученный

После ввода всех недостающих счет-фактур отчет Наличие счетов-фактур полученных с отбором С ошибками будет пуст и в рабочем месте Помощник по учету НДС гиперссылка примет значение Все счета-фактуры от поставщиков получены.

Рисунок 7 — Отражение получения всех счетов-фактур в рабочем месте Помощник по учету НДС

Теперь перезакроем период, перейдя в меню Финансовый результат и контроллинг — Закрытие месяца. Если какие-то документы пропустили и не оформили счета-фактуры, то система подскажет соответствующим уведомлением.

По гиперссылке Оформить можно перейти в рабочее место Помощник по учету НДС для дооформления отсутствующих документов.

Рисунок 8 — Формирование закрытия месяца

Как сформировать Оборотно-сальдовую ведомость по счету 19

В разделе Регламентированный учет переходим в Стандартные бухгалтерские отчеты и формируем Оборотно-сальдовую ведомость по счету.

Рисунок 9 — Местонахождение Оборотно-сальдовая ведомости по счету

Формируем Оборотно-сальдовую ведомость по счету 19. В настройках выбираем счет 19, По субсчетам и по Счетам-фактурам полученным.

Рисунок 10 — Настройки Оборотно-сальдовая ведомости по счету 19

Формируем оборотно-сальдовую ведомость и проверяем, чтобы все движения были закрыты и весь НДС принят к вычету.

Рисунок 11 — Формирование Оборотно-сальдовой ведомости по счету 19

Особенности отражения НДС по закупке под деятельность, определяемую использованием ОС/НМА

Для возможности ведения раздельного учета товаров по налогообложению НДС по закупке под деятельность, определяемую использованием ОС/НМА, необходимо:

1. В карточке организации на вкладке Учетная политика в блоке Настройка учета НДС активируем опцию Раздельный учет товаров по налогообложению НДС.

Рисунок 12 — Установка опции Раздельный учет товаров по налогообложению НДС в учетной политике организации

2. Только после активации опции в предыдущем пункте, в Статье расходов появится блок Раздельный учет НДС по расходам с выбором опции Откладывать НДС до принятия объекта к учету или НДС относится на вид налогообложения документа закупки.

Рисунок 13 — Выбор опции блока Раздельный учет НДС по расходам в Статье расхода

3. Далее в документах приобретения на вкладке Дополнительно, поле Закупка под деятельность заполняем значением Определяется использованием ОС/НМА

Рисунок 14 — Заполнение значения Определяется использованием ОС/НМА в документе приобретения

НДС по данной закупке не будет принят автоматически счетом-фактурой, а будет принят по итогам периода к вычету документом Распределение НДС.

По итогам выполнения операции по закрытию месяца данная операция будет отражена в разделе Распределение НДС. Посмотреть отраженные операции можно:

— из Регламентных операций по закрытию месяца;

Рисунок 15 — Распределение НДС в Закрытии месяца

— в рабочем месте Распределение НДС;

Рисунок 16 — Рабочее место Распределение НДС

Выставление счетов-фактур по реализациям

В рабочем месте Помощник по учету НДС, раздел Выставление счетов-фактур, переходим по гиперссылке Выставить счета-фактуры по реализациям.

По всем документам реализации в списке Счета-фактуры к оформлению производим формирование недостающих счетов-фактур, становимся на строку с документом-основанием и нажимаем на Оформить счет-фактуру. Для документов по одному контрагенту можно выделить сразу все документы и единоразово сформировать счета-фактуры.

Рисунок 17 — Формирование счетов-фактур по реализациям

Проводок счет-фактура выданная не формирует. После выставления всех счет-фактур по реализациям в рабочем месте Помощник по учету НДС гиперссылка переименуется на Все счет-фактуры по реализациям выставлены.

Рисунок 18 — Рабочее место Помощник по учету НДС после выставления счетов-фактур по реализациям

Формирование книги покупок и книги продаж

Для формирования книги покупок и книги продаж переходим в рабочем месте Помощник по учету НДС в раздел Отчеты по НДС и по соответствующим гиперссылкам Книга покупок и Книга продаж.

Рисунок 19 — Местонахождение Книги покупок и Книги продаж

Формируем Книгу покупок. Проверка контрагентов по данным ФНС выполнена успешно. Книга покупок сформирована.

Рисунок 20 — Формирование Книги покупок

Переходим по гиперссылке Книга продаж, нажимаем на кнопку Сформировать и получаем успешно сформированную книгу продаж.

Рисунок 21 — Формирование Книги продаж

НДС — самый сложный налог в плане исчисления. Все положения, касающиеся этого налога, регулирует глава 21 НК РФ: начиная от налогового периода и заканчивая случаями, когда операции освобождаются от НДС. В статье разберемся, как вести налоговый учет.

Что такое налоговый учет

Про бухгалтерский учет знает каждый бухгалтер. Его ведут в соответствии с федеральным законом, ПБУ и федеральными стандартами. Можно сказать, что у бухгалтера есть готовые инструкции. Он может выбирать способы учета, но только из того перечня, которые даны ему в ПБУ или стандартах.

С налоговым учетом все сложнее. Нет отдельного закона, положений или рекомендаций, регулирующих налоговый учет. Единственное, на что может опереться бухгалтер, — это Налоговый кодекс РФ.

Налоговый учет НДС — система хранения информации для расчета налоговой базы по НДС. Компании и ИП организуют её самостоятельно, исходя из норм и правил налогового учета, и после применяют ежегодно. Порядок ведения учета обязательно фиксируется в учетной политике.

Данные налогового учета должны быть подтверждены следующими источниками:

- первичные документы, которые фиксируются в бухгалтерском учете;

- аналитические регистры налогового учета;

- расчет налоговой базы.

Кто является плательщиком НДС

НДС платит большая часть компаний и предпринимателей. Но есть категории лиц, которые освобождаются от уплаты этого налога:

- Организации и ИП, у которых выручка от продажи товаров и услуг за последние 3 месяца не превысила 2 млн рублей. Они могут подать в ФНС заявление об освобождении от НДС.

- Организации и ИП, применяющие специальные налоговые режимы, например, УСН, ПСН, ЕСХН или налог на профессиональный доход.

- Организации и ИП, удовлетворяющие требованиям ст. 145 НК РФ;

- Организации и ИП, участвующие в инновационном центре «Сколково».

При этом плательщиков делят на «внутренних» — тех, кто платит НДС при реализации товаров, работ и услуг, и «внешних» — тех, кто платит НДС при ввозе товаров и услуг из-за границы.

Важно! Уплатить НДС придется даже освобожденным компаниями, если они выставляли счет-фактуру с выделенной суммой НДС.

Что является объектом налогообложения

НДС рассчитывают по рыночной стоимости проданных товаров и услуг. Налогом облагаются следующие операции:

- реализация товаров и услуг на территории РФ, в том числе безвозмездная передача и импорт товаров;

- проведение строительно-монтажных работ для нужд самой организации;

- передача товаров и услуг для нужд самой компании, расходы по которым не принимаются к вычету при подсчете налога на прибыль.

Как рассчитать НДС к уплате

При продаже товаров или услуг компания всегда указывает цену с НДС. Это НДС исчисленный с реализации, то есть «исходящий» налог. Но для производства товаров или оказания услуг компания могла закупить сырье или оплатить работы, которые также были выставлены ей с НДС. Это «входящий» или «входной» НДС, который заплатила организация или ИП.

НДС — это налог с добавленной стоимости. Поэтому в бюджет мы платим не полную сумму «исходящего» налога, а уменьшаем ее на сумму «входящего». Вот наглядная формула:

НДС к уплате = НДС с реализации — «Входящий НДС» + НДС восстановленный

Важно! НДС с реализации может быть меньше «входного» налога. Например, при экспорте товаров. Как вернуть переплаченный налог из бюджета, мы рассказывали в статье «Возврат НДС для юрлиц».

Иногда НДС нужно восстановить. Это значит, что ранее принятый к вычету «входящий» НДС вы возвращаете в бюджет. Причины разные, например, пропало право на вычет.

Подробнее про «входящий» и «исходящий» НДС мы рассказывали в нашей статье.

Исходя из формулы, налоговый учет в компании должен быть построен так, чтобы фиксировать суммы «входящего», «исходящего» и «восстановленного» НДС.

Как сформировать учетную политику по НДС

Плательщики НДС должны разработать бухгалтерскую и налоговую учетную политику.Как это сделать, читайте в нашей статье «Учетная политика по НДС».

Учетная политика — это документ, регламентирующий способы ведения учета внутри организации. В плане НДС обязательно зафиксируйте:

- порядок ведения раздельного учета операций, облагаемых и необлагаемых НДС — без этого вы не имеете право заявлять НДС к вычету;

- перечень товаров и услуг, «входящий» НДС по которым распределяется расчетным способом;

- критерии отнесения расходов к облагаемой и необлагаемой налогом деятельности;

- используется или нет правило 5 %, про которое мы подробно рассказали в статье «Правило 5 % по НДС в 2021 году»;

- применение льгот по НДС;

- порядок оформления счетов-фактур;

- описание синтетических и аналитических счетов учета НДС;

- формы-справок расчетов по НДС;

- порядок хранения налоговых документов и так далее.

Какие регистры используют в налоговом учете НДС

Регистры — это источники информации, в которых фиксируются и накапливаются сведения из первички, бухгалтерских справок и так далее. Их используют для систематизации данных за отчетный период.

Разрабатывая аналитические регистры, налогоплательщик должен следить, чтобы они содержали следующие реквизиты:

- наименование;

- период составления;

- измерители в натуральном и денежном выражении;

- наименование и содержание операции;

- подпись лица, ответственного за ведение регистра.

Для целей налогового учета по НДС применяют три основных регистра, утвержденные Постановлением Правительства РФ от 26.12.2011 № 1137:

- книга покупок;

- книга продаж;

- журнал регистрации счетов-фактур.

В книгах покупок и продаж налогоплательщик фиксирует полученные и выданные счета-фактуры с указанием суммы и НДС с разбивкой по ставкам.

Журнал учета счетов-фактур сейчас используют только в посреднической деятельности. Например, при работе по агентским договорам или договорам комиссии. Подробнее про НДС у посредников мы рассказывали в статье «НДС при посреднических операциях».

Информация из этих регистров попадает в Декларацию по НДС, утвержденную Приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558@. Книга покупок — формирует сумму «исходящего» за отчетным период НДС, а книга продаж — сумму «входящего» НДС.

Как вести налоговый учет продаж с НДС

При продаже товаров или услуг вы можете использовать различные ставки НДС: 0%, 10% или 20%. Налоговый учет должен быть построен так, чтобы суммы по различным ставкам учитывались на разных аналитических счетах.

При продаже нужно оформить счет-фактуру с выделенной ставкой и суммой НДС. Затем зарегистрировать его в книге продаж. Если компания освобождена от уплаты НДС на основании ст. 145 НК РФ, то счет-фактуру выставить без НДС, но в книге продаж фиксировать. А вот если вы выставляете счет-фактуру по операции, освобожденной от НДС на основании ст. 149 НК РФ, регистрировать его в книге продаж не нужно.

Для ведения достоверного налогового учета важно соблюсти три правила:

- цены в документах должны соответствовать рыночным;

- место реализации товаров и услуг — Россия;

- НДС начисляется в момент отгрузки или в момент получения аванса, зависит от того, что наступит раньше.

Как вести налоговый учет покупок с НДС

При покупке товаров с НДС поставщик будет выставлять вам счета-фактуры. Их нужно сразу регистрировать в книге покупок. При это необходимо вести раздельный учет «входящего» НДС по операциям облагаемым и необлагаемым налогом. НДС с операций, участвующих в налогооблагаемой деятельности, фиксируется на счете 19.

Кроме того, чтобы принять НДС к вычету, необходимо проконтролировать соблюдение следующих условий:

- у вас есть правильно оформленный счет-фактура от поставщика;

- поступление участвует в операциях облагаемых НДС;

- НДС перечислен поставщику;

- полученные ТМЦ оприходованы в бухучете.

Как вести учет НДС с авансов

Аванс — это деньги, которые вы перечислили поставщику в качестве оплаты за будущую поставку или которые вы получили от покупателя за предстоящую поставку. На любую из этих операций в течение 5 дней нужно выставить счет-фактуру.

Сформированную счет-фактуру фиксируем в книге покупок или продаж. В таком случае образуется «входящий» или «исходящий» НДС: принятый к вычету налог после факта отгрузки нужно будет восстановить. Подробнее читайте в нашей статье «Как восстановить НДС с выданных авансов».

НДС с авансов учитывайте на отдельных субсчетах бухгалтерского учета. Для авансов от покупателей откройте субсчет к счету 62, а для авансов поставщикам — к счету 60.

Вот пример проводок, которые нужно составить при получении аванса от покупателя.

| Дебет | Кредит | Описание |

|---|---|---|

| 51 | 62.2 | Получена предоплата от покупателя |

| 76.АВ | 68.2 | Начислен НДС с аванса к уплате |

| 62.1 | 90.1 | Товары реализованы у покупателя |

| 90.3 | 68.1 | Начислен НДС с суммы отгрузки |

| 62.2 | 62.1 | Зачтен ранее полученный аванс от покупателя в счет оплаты отгрузки |

| 68.2 | 76.АВ | Восстановлен НДС с аванса |

Какие бухгалтерские проводки используют для учета НДС

В таблице мы собрали основные проводки, с которыми сталкивается бухгалтер, работающий с НДС.

| Дебет | Кредит | Описание |

|---|---|---|

| 90 | 68 | Начислен НДС с суммы реализации |

| 91 | 68 | Начислен НДС с суммы реализации (если использовали счет 91) |

| 19 | 60 | Начислен «входящий» НДС с приобретенных ТМЦ |

| 68 | 19 | НДС предъявлен к вычету |

| 20/23/25/26/29/44 | 19 | Списан НДС по ТМЦ и услугам, которые используются в не облагаемой налогом деятельности |

| 20/23/29 | 68 | Восстановлен НДС, предъявленный ранее к возмещению, по ТМЦ и услугам, которые используются в не облагаемой налогом деятельности |

| 76 | 68 | Начислен НДС с полученного от покупателя аванса |

| 68 | 76 | Произведен зачет НДС с полученного аванса при отгрузке |

| 08 | 68 | НДС учтен в стоимости строительно-монтажных работ |

| 91 | 68 | Начислен НДС при безвозмездной передаче ТМЦ |

| 68 | 51 | Оплата НДС с расчетного счета |

Для целей налогового учета НДС рекомендуем сервис Контур.Бухгалтерия. В программе можно вести раздельный учет операций, заполнять книги покупок и продаж, формировать и проверять налоговую декларацию по НДС. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков — подписывайтесь на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Оглавление

- Небольшое отступление

- Ситуация для учёта

- Заносим покупку

- Книга покупок

- О журнале учета счетов-фактур

- Делаем реализацию

- Книга продаж

- Анализ учета по НДС

- Помощник по учету НДС

- Декларация

- Кратко

Небольшое отступление

В середине прошлого столетия Лоре Морис (француз) изобрёл новый налог — Налог на добавленную стоимость, сокращённо НДС.

Идея налога оказалась настолько удачной, что со временем НДС появился и в других странах (сейчас их 137), в Россию НДС пришёл 1 января 1992 года.

Кстати, замечательно структурированная информация об НДС есть на сайте налоговой службы, рекомендую к прочтению (ссылка).

Ситуация для учёта

Мы (плательщик НДС)

01.01.2016 купили кресло за 11800 рублей (в том числе НДС 1800 рублей)

05.01.2016 продали кресло за 25000 рублей (в том числе НДС 3813.56 рублей)

Требуется:

- занести документы в базу

- сформировать книгу покупок

- сформировать книгу продаж

- заполнить декларацию по НДС за 1 квартал 2016 года

Мы всё это сделаем вместе и по ходу дела я обращу ваше внимание на детали, которые нужно знать, чтобы понимать поведение программы.

Заносим покупку

Заходим в раздел «Покупки», пункт «Поступление» ( у вас другое меню? ):

Создаём новый документ поступления товаров и услуг:

Заполняем его в соответствии с нашими данными:

При создании нового элемента номенклатуры не забываем в его карточке указать ставку НДС 18%:

Это нужно для удобства — она будет автоматически подставляться во все документы.

Также обращаем внимание на выделенный на рисунке документа пункт «НДС сверху»:

При нажатии на него появляется диалог, в котором мы можем указать способ расчёта НДС в документе (сверху или в сумме):

Здесь же мы можем установить галку «НДС включать в стоимость», если требуется сделать входящий НДС частью себестоимости (отнести на 41 счёт вместо 19).

Оставляем всё по умолчанию (как на рисунке).

Проводим документ и смотрим получившиеся проводки (кнопка ДтКт):

Всё логично:

- 10 000 рублей ушли на себестоимость (дебет 41 счёта) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60).

- 1 800 рублей ушли на так называемый «входящий» НДС, который мы примем к зачёту (дебет 19) в корреспонденцией с нашей задолженностью перед поставщиком (кредит 60).

Итого, после этих проводок:

- Себестоимость товара (дебет 41) — 10 000 рублей.

- Входящий НДС к зачёту (дебет 19) — 1 800 рублей.

- Наша задолженность перед поставщиком (кредит 60) — 11 800 рублей.

На этом вроде бы и всё, так как часто бухгалтеры по привычке обращают внимание только на закладку с бухгалтерскими проводками.

Но я хочу сразу рассказать вам, что для «тройки» (впрочем как и для «двойки») такой подход не может считаться достаточным. И вот почему.

1С:Бухгалтерия 3.0 помимо бухгалтерских проводок ещё делает записи по так называемым регистрам. Именно на записи в этих регистрах она ориентируется в своей работе.

Книгу доходов и расходов, книгу покупок и продаж, справки, декларации для отчетности… почти всё (разве что кроме таких отчетов как Анализ счёта, ОСВ и т.п.), она заполняет именно на основании регистров, а вовсе не бухгалтерских счетов.

Поэтому нам просто жизненно необходимо постепенно учиться «видеть» движения по этим регистрам, чтобы лучше понимать и, когда надо, корректировать поведение программы.

Итак, переходим на закладку регистра «НДС Предъявленный«:

Приход по этому регистру накапливает наш входящий НДС (аналогично записи в дебет 19 счёта).

Давайте проверим — все ли условия мы выполнили для того, чтобы это поступление отразилось в книге покупок?

Для этого заходим в раздел «Отчеты» и выбираем пункт «Книга покупок»:

Формируем её за 1 квартал 2016 года:

И видим, что она совершенно пустая.

А всё дело в том, что мы не зарегистрировали полученную от поставщика счёт-фактуру. Давайте сделаем это, а заодно подсмотрим, какие движения по регистрам (вместе с проводками) она делает.

Для этого возвращаемся в документ поступления и в его нижней части заполняем номер и дату фактуры от поставщика, затем нажимаем кнопку «Зарегистрировать»:

Спустя некоторое время мы видим ссылку на созданную фактуру, открываем её:

Обращаем внимание на галку «Отразить вычет НДС в книге покупок датой получения». Именно это галка отвечает за появление нашего поступления в книге покупок:

Давайте посмотрим проводки и движения по регистрам полученной фактуры (кнопка ДтКт):

Проводки вполне ожидаемы:

- Мы отнимаем входящий НДС с кредита 19 счёта в дебет 68.02. Этой операцией мы уменьшаем наш собственный НДС к уплате.

Итого после этой операции:

- По 19.03 остаток 0.

- По 68.02 — дебетовый остаток 1800 (государство должно нам на данный момент).

А теперь самое интересное, рассмотрим регистры (со временем нужно выучить их все наравне с планом счетов).

Регистр «НДС предъявленный» — наш старый знакомый:

Только в этот раз запись в него сделана как расход. Этим самым мы отняли входящий ндс, аналогично записи в кредит 19 счёта.

А вот и новый для нас регистр «НДС Покупки«:

Вы, наверное, уже догадались, что именно запись по этому регистру отвечает за попадание в книгу покупок.

Книга покупок

Пробуем заново сформировать книгу покупок за 1 квартал:

И вуаля! Наше поступление попало в эту книгу и всё благодаря записи в регистр «НДС Покупки».

О журнале учета счетов-фактур

Кстати, мы не рассмотрели третий регистр «Журнал учета счетов-фактур». Запись по нему сделана, но попробуем сформировать этот самый журнал.

Для этого заходим в раздел «Отчеты» пункт «Журнал счетов-фактур»:

Формируем этот журнал за 1 квартал 2016 году и .. видим, что журнал пуст.

Почему? Ведь и фактуру мы ввели и запись в регистр сделана. А всё дело в том, что с 2015 года журнал учета полученных и выставленных счетов-фактур ведется только при осуществлении предпринимательской деятельности в интересах другого лица на основе посреднических договоров (например, комиссионная торговля).

Наша фактура не подпадает под это определение, а потому и в журнал она не попадает.

Делаем реализацию

Заходим в раздел «Продажи» пункт «Реализация (акты, накладные»):

Создаём документ реализации товаров и услуг:

Заполняем его в соответствии с задачей:

И опять же сразу обращаем внимание на выделенный пункт «НДС в сумме».

Проводим документ и смотрим проводки и движения по регистрам (кнопка ДтКт):

Бухгалтерские проводки ожидаемы:

- Списали себестоимость кресла (10 000 рублей) в кредит 41 и тут же отразили её по дебету 90.02 (себестоимость продаж).

- Отразили выручку (25 000 рублей) в кредит 90.01 и тут же отразили задолженность покупателя перед нами по дебету 62.

- Наконец, отразили нашу задолженность по уплате НДС в размере 3813 рублей 56 копеек перед государством по кредиту 68.02 в корреспонденции с дебетом 90.03 (налог на добавленную стоимость).

И если мы сейчас посмотрим анализ 68.02, то увидим:

- 1 800 рублей по дебету — это наш входящий НДС (из поступления товара).

- 3 813 рублей и 56 копеек по кредиту — это наш исходящий НДС (из реализации товара).

- Ну и кредитовый остаток 2013 рублей и 56 копеек — это та сумма, которую мы должны будем перечислить в бюджет за 1 квартал 2016 года.

С проводками всё ясно. Переходим к регистрам.

Регистр «НДС Продажи» совершенно аналогичен регистру «НДС Покупки» с той лишь разницей, что запись в него обеспечивает попадание реализации в книгу продаж:

Проверим это.

Книга продаж

Заходим в раздел «Отчеты» пункт «Книга продаж»:

Формируем её за 1 квартал 2016 года и видим нашу реализацию:

Замечательно.

Следующий этап на пути к формированию декларации по НДС.

Анализ учета по НДС

Заходим в раздел «Отчеты» пункт «Анализ учета по НДС»:

Формируем его за 1 квартал и очень наглядно видим все начисления (исходящий НДС) и вычеты (входящий НДС):

Тут же выводится НДС к уплате. Все значения поддаются расшифровке.

Для примера сделаем двойной щелчок левой кнопкой мыши на реализации:

Открылся отчёт…

… в котором мы, кстати говоря, видим свою ошибку — забыли выписать счет-фактуру для реализации.

Исправим этот недочёт. Для этого заходим в документ реализации и в самом низу нажимаем кнопку «Выписать счет-фактуру»:

Фактура создана автоматически и ссылка на неё появилась тут же:

Помощник по учету НДС

Теперь заходим в раздел «Операции» пункт «Помощник по учету НДС»:

Формируем его за 1 квартал 2016 года:

Тут по порядку рассказывается о пунктах, которые нужно пройти для формирования корректной декларации по НДС.

Для начала перепроводим документы за каждый месяц:

Это нужно на тот случай, если мы вводили документы задним числом.

Формирование записей книги покупок мы пропускаем, потому что для нашего простейшего случая их просто не будет.

Далее убеждаемся, что книга продаж и книга покупок соответствуют нашим ожиданиям:

И, наконец, нажимаем на пункт «Налоговая декларация по НДС».

Декларация

Открылась декларация.

Разделов тут много. Мы рассмотрим лишь основные моменты.

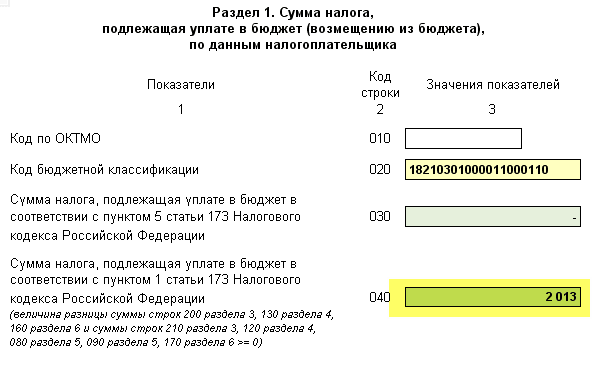

Прежде всего в разделе 1 заполнилась окончательная сумма к уплате в бюджет:

В разделе 3 приведен сам расчёт налога (исходящий и входящий ндс):

В раздел 8 попадают сведения из книги покупок:

В раздел 9 попадают сведения из книги продаж:

Нам остаётся только заполнить титульный лист и другие необходимые поля, а затем выгрузить декларацию в электронном виде.

В этом уроке я постарался показать так сказать общий ход мысли бухгалтера при формировании НДС в 1С:Бухгалтерии 8.3 (редакция 3.0).

При этом я заострил наше внимание на регистрах, движения по которым формируются программой наряду с бухгалтерскими проводками. Эти регистры мы постепенно выучим, их знание позволит нам более точно понимать поведение программы.

Кратко

Поступление товара

- Дт 41 Кт 60 10000 [поступил товар (себестоимость) от поставщика]

- Дт 19.03 Кт 60 1800 [входящий ндс (к вычету) от поставщика]

- Приход по регистру «НДС предъявленный» 1800

Счет-фактура полученная

- Дт 68.02 Кт 19.03 1800 [сделали зачет входящего ндс]

- Расход по регистру «НДС предъявленный» 1800

- Запись в регистр «НДС Покупки» 1800

- Запись в регистр «Журнал учета счетов-фактур«

Реализация товара

- Дт 90.02 Кт 41 10000 [списали себестоимость проданного товара]

- Дт 62 Кт 90.01 25000 [отразили выручку]

- Дт 90.03 Кт 68.02 3813.56 [начислили ндс к уплате]

- Запись в регистр «НДС Продажи» 3813.56

Счет-фактура выданные

- Запись в регистр «Журнал учета счетов-фактур«

Счет 19.03 (НДС по приобретенным товарам)

- По дебету собираем входящий ндс.

- По кредиту зачитываем собранный ндс в дебет 68.02.

Счет 68.02 (расчеты по НДС)

- По кредиту начисляем исходящий ндс к уплате.

- По дебету зачитываем ндс собранный на счете 19.03.

- Перечисляем в бюджет разницу между кредитом и дебетом, то есть кредитовый остаток.

Мы молодцы, на этом всё

Читайте продолжение (часть 2).

Кстати, подписывайтесь на новые уроки…

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.