В этой статье расскажем в краткой форме:

- какие активы относятся к основным средствам;

- из каких затрат формируется первоначальная стоимость основных средств;

- как начисляется амортизация;

- в чем разница между улучшением (модернизацией) и восстановлением (ремонтом) ОС и как учитываются затраты на это;

- об особенностях учета ОС при консервации, обесценении, переоценке;

- и многое другое.

Содержание

- Порядок учета ОС

- Настройки

- Принятие к учету ОС

- Приобретение ОС за плату

- Оборудование, требующее монтажа

- Инвестиционный актив

- Оценка ОС по справедливой стоимости

- Приобретение ОС с отсрочкой платежа

- Принятие к учету ОС

- Амортизация

- Модернизация и ремонт

- Выбытие ОС

- Особенности учета ОС

- Консервация ОС

- Обесценение ОС

- Последующая оценка БУ

- Инвестиционная недвижимость

- Неотделимые улучшения в арендуемое имущество

- Дополнительные разделы самоучителя

Порядок учета ОС

Все организации, независимо от системы налогообложения, должны применять:

- ФСБУ 26/2020 «Капитальные вложения» — регулирует порядок формирования первоначальной стоимости ОС до принятия к учету;

- ФСБУ 6/2020 «Основные средства» — определяет порядок учета ОС после.

Узнайте кратко о ФСБУ, регулирующих бухгалтерский учет ОС:

- нормативка: ФСБУ 6, 26

- кто обязан применять ФСБУ 6

В БУ объектом ОС считается актив при одновременном выполнении условий (п. 4 ФСБУ 6/2020):

- имеет материально-вещественную форму;

- используется для обычной деятельности: производство, продажа, работы, услуги, для охраны окружающей среды, сдачи в аренду, для управленческих нужд, в деятельности НКО;

- для использования в течение периода > 12 месяцев;

- способен приносить экономические выгоды в будущем.

Подробнее про признаки ОС в статье Признаки ОС.

В учетной политике по БУ можно установить стоимостной лимит. Тогда к ОС стоимостью ниже лимита ФСБУ 6 может не применяться. Советуем устанавливать лимит не более 100 тыс. руб. за единицу — особенность автоматизации 1С.

В НУ стоимостной лимит не устанавливается. Амортизируемым признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Узнайте подробнее про установление стоимостного лимита для разных групп ОС в статье Стоимостной лимит.

В программе малоценные ОС (МОС) учитываются на счете 10.21 «Приобретение малоценного оборудования и запасов», их стоимость сразу списывается в БУ на расходы в момент приобретения (п. 5 ФСБУ 6/2020):

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 10.21.

В НУ объекты стоимостью до 100 тыс. руб. не признаются амортизируемым имуществом и также списываются на расходы, но позже — в момент ввода в эксплуатацию.

Изучите порядок учета малоценных основных средств с помощью наших материалов:

- Учет МОС

- Сборка МОС

- Контроль за СПИ

- Списание с забаланса

- Отчеты по несущественным активам

Единицей учета ОС признается инвентарный объект (п. 10 ФСБУ 6/2020), который бухгалтер определяет на основе профессионального суждения.

Для упрощения учета однородных ОС можно вести их групповой учет (п. 11 ФСБУ 6/2020, Рекомендация Р-125/2021-КпР «Групповая единица учета основных средств»).

Единицу учета ОС необходимо утвердить в учетной политике. Узнайте больше про учет ОС в разрезе инвентарных объектов и в виде групповых объектов в статьях:

- Инвентарный объект

- Групповой объект

Организации, которые вправе применять упрощенные способы бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, могут не применять некоторые положения ФСБУ 6, если закрепят это в учетной политике по БУ.

О возможных вариантах учета ОС, в т. ч. упрощенных, можно узнать в статье Учетная политика ОС.

Какие нормы можно не применять, узнайте из материала Упрощенные способы учета ОС. Вам поможет Пример учетной политики с упрощенными способами учета ОС по ОСН и УСН.

Информацию об основных средствах и капвложениях нужно раскрывать в бухгалтерской отчетности.

Какую информацию, по каким строкам и формам отчетности раскрывать, изучите в статье ОС в бухотчетности.

Настройки

Для работы с основными средствами в программе 1С 8.3 нужно включить соответствующий функционал. Сделать это можно в любой момент в процессе работы. А вот отключить, если операции с ОС есть в базе, уже нельзя.

Подробнее изучите Функциональность

Все объекты основных средств в программе 1С Бухгалтерия располагаются в одноименном справочнике.

Где находится справочник и как с ним работать — в статье Справочник «Основные средства»

Чтобы правильно учитывать объекты основных средств, определите их ОКОФ. В программе 1С для этого есть специальный справочник.

Инструкция по загрузке справочника — Классификатор ОКОФ

Для корректного учета затрат в виде начисленной амортизации задайте нужный способ отражения расходов в справочнике Способы отражения расходов. Счета учета затрат и аналитику для отражения амортизации можно указать в справочнике заранее или непосредственно из документа ввода в эксплуатацию ОС.

Как заполнить справочник и где он используется расскажет статья Справочник Способы отражения расходов

Принятие к учету ОС

Приобретение ОС за плату

Затраты на приобретение ОС и на подготовку к рабочему состоянию накапливаются по Дт 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). В фактические затраты на капитальные вложения в БУ включаются (п. 10, 11, 12 ФСБУ 26/2020):

- суммы, уплачиваемые поставщикам:

Дт 08 Кт 60 за минусом:- возмещаемых налогов — НДС и акцизы:

Дт 19 Кт 60; - скидок:

Дт 08 Кт 60 сторно; - дисконтирования в связи с отсрочкой платежа более 12 мес.:

Дт 76.08 Кт 08.

- возмещаемых налогов — НДС и акцизы:

НДС, предъявленный поставщиком, не включается в капитальные вложения вне зависимости от того, будет он приниматься к вычету или нет. Но если ОС используется в деятельности, не облагаемой НДС (освобождаемой от НДС), то НДС включается в капвложения (п. 2 ст. 170 НК РФ).

Организации, применяющие УСН, не признаются плательщиками НДС (п. 2 ст. 346.11 НК РФ). При формировании фактических затрат на капитальные вложения суммы НДС учитываются в их стоимости (пп. 3 п. 2 ст. 170 НК РФ).

Также в затратах на капвложения в ОС учитываются:

- затраты на приведение объекта в состояние и местоположение, в которых он пригоден для использования:

- затраты на доставку, монтаж, установку:

Дт 08 Кт 60 - затраты на заработную плату, амортизацию, списание активов и прочие затраты на поддержание работоспособности активов используемых в создании ОС и иные затраты:

Дт 08 Кт 70, 69, 02, 10, 71, 76

- затраты на доставку, монтаж, установку:

- оценочное обязательство по демонтажу и утилизации:

Дт 08 Кт 96

Независимо от способа поступления ОС в первоначальную стоимость объекта ОС включаются иные затраты, связанные с его поступлением (п. 5 ФСБУ 26/2020).

Как сформировать первоначальную стоимость ОС при строительстве своими силами — в статье Создание ОС хоз.способом (СМР)

Затраты, которые не включаются в капвложения указаны в п. 16 ФСБУ 26/2020. Они признаются расходами периода, в котором понесены:

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 60, 10, 76, …

Подробнее о составе капвложений можно узнать в статье Первоначальная стоимость ОС.

О документальном оформлении операций и счетах учета ОС читайте в статьях:

- Первичные документы;

- Счета учета.

В НУ первоначальная стоимость ОС определяется исходя из всех фактических затрат на его приобретение, а также сооружение, изготовление, доставку и доведение ОС до рабочего состояния (п. 1 ст. 257 НК РФ).

В первоначальную стоимость ОС не включаются НДС и акцизы (п. 1 ст. 257 НК РФ). НДС включается в стоимость ОС, если оно приобретено для операций, не облагаемых этим налогом (п. 2 ст. 170 НК РФ).

В НУ единовременно при вводе в эксплуатацию объекта ОС можно учесть в затратах сумму амортизационной премии (п. 9 ст. 258 НК РФ).

Пример по учету амортизационной премии — Принятие к учету ОС с амортизационной премией

Оборудование, требующее монтажа

Оборудование, требующее монтажа (установки), учитывается на счете 07 «Оборудование к установке». Как правило, это оборудование, требующее крепления к несущим конструкциям зданий, например, к стене, полу:

- Дт 07 Кт 60.

Составляющие компоненты такого оборудования, в т. ч. запасные части, также учитываются на счете 07:

- Дт 07 Кт 10.

При переводе оборудования в монтаж оно списывается с кредита счета 07 в дебет счета 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н):

- Дт 08 Кт 07.

Инструкция по монтажу ОС — Монтаж оборудования

Инвестиционный актив

Проценты по кредитам и займам учитываются в первоначальной стоимости ОС, только если он является инвестиционным активом (п. 7 ПБУ 15/2008):

- Дт 08 Кт 66, 67.

Для отнесения объекта к инвестиционному активу необходимо в учетной политике прописать критерии для его признания.

В налоговом учете проценты по кредитам и займам в стоимость ОС не включаются, а учитываются как внереализационные расходы (пп. 2 п. 1 ст. 265 НК РФ, п. 1 ст. 269 НК РФ, п. 1.1, п. 1.2 ст. 269 НК РФ).

Подробнее про приобретение ОС за кредитные средства без признания ОС в качестве инвестиционного актива — в статье Приобретение ОС на кредитные средства

Оценка ОС по справедливой стоимости

Первоначальная стоимость ОС в БУ определяется исходя из справедливой стоимости имущества в порядке, предусмотренном в МСФО 13 «Оценка справедливой стоимости», в случаях (п. 13 ФСБУ 26/2020):

- оплаты неденежными средствами за ОС;

- поступления ОС в качестве вклада в уставный капитал;

- безвозмездного поступления ОС.

В НУ понятие «справедливая стоимость» отсутствует. Стоимость ОС в НУ определяется:

- при оплате неденежными средствами — по рыночной стоимости передаваемого имущества (п. 1 ст. 257 НК РФ);

- при поступлении ОС в качестве вклада в уставный капитал — как остаточная стоимость объекта ОС передающей стороны (пп. 2 п. 1 ст. 277 НК РФ);

- при безвозмездном поступлении ОС — по рыночной стоимости полученного ОС, но не ниже остаточной стоимости передающей стороны (п. 1 ст. 257 НК РФ, п. 8 ст. 250 НК РФ);

Подробнее — Взнос ОС в уставный капитал

Приобретение ОС с отсрочкой платежа

При покупке ОС с отсрочкой платежа более 12 мес. фактическую сумму капвложений составляет сумма, которая была бы уплачена поставщику при отсутствии отсрочки. Разница между договорной стоимостью и стоимостью при отсутствии отсрочки учитывается отдельно — как проценты по займу в составе прочих расходов (п. 6, 7, 8 ПБУ 15/2008, п. 12 ФСБУ 6, п. 12 ФСБУ 26).

- Дт 76 Кт 08 — исключение процентов по рассрочке из стоимости ОС;

- Дт 91.02 Кт 76 — начисление процентов в расходах.

Изучите на примере — Отсрочка платежа при приобретении.

Принятие к учету ОС

Капитальные вложения признаются основными средствами после приведения их в состояние и местоположение, в которых они пригодны к использованию в запланированных целях (п. 18 ФСБУ 26/2020):

- Дт 01 (03) Кт 08

Можно в качестве ОС признать часть капвложений, если она начинает эксплуатироваться до их завершения в целом.

Объект ОС оценивается по первоначальной стоимости — общая сумма капвложений, осуществленных до признания ОС в БУ (п. 12 ФСБУ 6/2020).

В программе 1С Бухгалтерия 8.3 есть два способа оформления приобретения ОС — упрощенный и стандартный. Выбор зависит от условий приобретения ОС (наличие доп. расходов, момент ввода в эксплуатацию, разницы в параметрах учета ОС в БУ и НУ и др.).

Узнайте преимущества и ограничения каждого из них — Варианты принятия к учету ОС

А также научитесь на практических примерах в 1С принимать к учету ОС:

- Приобретение ОС

- Приобретение ОС по договору у.е.

- Приобретение авто

- Приобретение земли

- Приобретение недвижимости

Амортизация

Стоимость ОС погашается через амортизацию (п. 27 ФСБУ 6/2020):

- Дт 20, 25, 26, 44, 91.02 Кт 02.

В БУ возможны три способа начисления амортизации (п. 34, 35, 36, 37 ФСБУ 6/2020):

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ).

Выберите один из способов для учета всех ОС или разные для каждой группы ОС, утвердите в учетной политике.

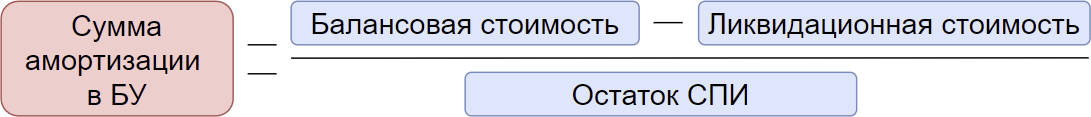

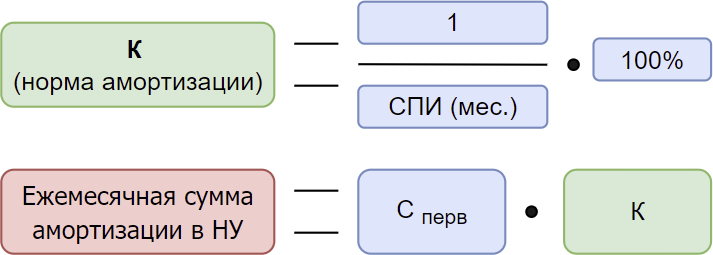

Наиболее популярный способ начисления амортизации в БУ — линейный. Расчет ведется исходя из установленных элементов амортизации (п. 35, 37 ФСБУ 6/2020):

- способа начисления;

- срока полезного использования (СПИ);

- ликвидационной стоимости.

Расчет амортизации при линейном способе:

Узнайте подробнее об элементах амортизации и порядке их определения из статей:

- Элементы амортизации

- СПИ

- Ликвидационная стоимость.

Рассчитать амортизацию на примере в 1С поможет публикация:

- Начисление амортизации.

Элементы амортизации подлежат периодическому пересмотру (п. 37 ФСБУ 6/2020). Когда именно — изучите в материале Пересмотр элементов амортизации.

Как пересмотреть срок полезного использования, если стоимость ОС равна нулю расскажет статья Пересмотр СПИ самортизированного ОС

Расчет амортизации в НУ делается по другой формуле (ст. 259.1, 259.2 НК РФ):

СПИ в БУ определяется в зависимости от предполагаемого срока использования ОС или износа (п. 9 ФСБУ 6/2020). В НУ интервал возможного СПИ установлен законодательно и соответствует амортизационной группе или техническим условиям (п. 1, 6 ст. 258 НК РФ).

Поэтому СПИ в БУ и НУ могут не совпадать.

В БУ необходимо выбрать (п. 33 ФСБУ 6/2020):

- начало начисления амортизации:

- с даты признания ОС в БУ;

- с 1-го числа месяца, следующего за месяцем признания ОС в БУ;

- прекращение начисления амортизации:

- с момента списания ОС с БУ;

- с 1-го числа месяца, следующего за месяцем списания ОС в БУ.

В НУ амортизация всегда начисляется со следующего месяца после приемки ОС (п. 4 ст. 259 НК РФ).

Программа 1С поддерживает оба варианта начала начисления амортизации. Ознакомиться с примером, где амортизация в БУ начисляется с даты признания ОС, а в НУ со следующего месяца, можно в статье Амортизация с даты приемки ОС.

Модернизация и ремонт

Улучшение объекта ОС — улучшение, продление первоначально принятых нормативных показателей ОС:

- модернизация;

- реконструкция;

- дооборудование;

- достройка и т. п. (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

В результате улучшения может увеличиваться СПИ ОС, а также производительность, мощность и др.

Затраты на такое улучшение признаются капвложениями и увеличивают стоимость ОС в БУ и НУ (п. 9 ФСБУ 26/2020, п. 24 ФСБУ 6/2020, п. 2 ст. 257 НК РФ):

- Дт 08 Кт 10, 23, 60, 70, 69 — кап.вложения на улучшение ОС;

- Дт 01 Кт 08 — увеличение первоначальной стоимости ОС.

Узнайте разницу между улучшением и восстановлением ОС, когда затраты капитализируются, а когда нет, из статьи:

- Улучшение и восстановление

Изучите на примерах в 1С:

- Модернизация ОС

- Дооборудование ОС

Восстановление ОС — это устранение неисправностей, поддержание работоспособности в виде замены изношенных неисправных деталей:

- замена частей;

- ремонт;

- технические осмотры;

- техническое обслуживание (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

Затраты на ремонт ОС (техобслуживание) могут отражаться в БУ по-разному:

- осуществляемые чаще 12 месяцев — не включаются в капвложения, а учитываются как текущие расходы (пп. «б» п. 16 ФСБУ 26/2020):

Дт 20, 23, 25, 26, 44, 91.02 Кт 10, 60, 69, 70, 76; - существенные по величине и регулярные, периодичностью более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев, — как капитальные вложения (п. 6, 7, 10 ФСБУ 6/2020, п. 5 ФСБУ 26/2020):

Дт 08 Кт 10, 23, 60, 69, 70.

В НУ затраты на ремонт и техобслуживание основных средств, вне зависимости от периодичности их проведения и стоимости, включаются единовременно в расходы, связанные с производством и реализацией (пп. 2 п. 1 ст. 253 НК РФ, п. 1 ст. 260 НК РФ, 324 НК РФ).

Оба варианта затрат на ремонт и ТО разобраны на примерах в 1С в статье Капитализируемый ремонт и ТО

Выбытие ОС

Объект ОС, который выбывает или не способен приносить экономические выгоды, списывается с БУ (п. 40 ФСБУ 6).

Подобности операций по списанию ОС в статьях:

- Схема выбытия ОС

- Списание ОС

Если предпринимаются действия по продаже объекта ОС, и он перестает использоваться, то в БУ его нужно переквалифицировать в долгосрочный актив к продаже (п. 10.1 ПБУ 16/02, Рекомендация Р-84/2017-КпР «Переклассификация основных средств в активы для продажи»):

- Дт 41 Кт 01.

В НУ не предусмотрена переквалификация активов, такой актив продолжает учитываться как амортизируемое имущество. Но продолжать учитывать амортизацию в составе расходов, уменьшающих налог на прибыль, рискованно.

Условия для переквалификации актива и порядок действий изучите в материале Перевод ОС в ДАП.

Если актив продолжает работать в качестве ОС, а затем продается, не переводите его в ДАП. Операцию отразите обычной реализацией ОС:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации ОС;

- Дт 01.09 Кт 01.01 — списание первоначальной (восстановительной) стоимости ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости ОС;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС.

Если ОС реализовано с убытком в НУ, его нельзя учесть единовременно. Убыток включается в состав косвенных (прочих) расходов равными долями в течение оставшегося СПИ (п. 3 ст. 268 НК РФ).

Убыток по БУ полностью учитывается в момент реализации (п. 31 ПБУ 6/01).

Подробно продажа ОС на примерах в 1С 8.3 разобрана в статьях:

- Реализация ОС

- Реализация ОС с убытком

- Реализация авто

Особенности учета ОС

Консервация ОС

В случае приостановки использования ОС, в т. ч. в связи с его консервацией:

- амортизация в БУ не приостанавливается, но такие ОС учитывают обособленно (п. 30, пп. «и» п. 45 ФСБУ 6/2020).

- в НУ законсервированное ОС исключают из амортизируемого имущества, если консервация длится более 3 месяцев (п. 3 ст. 256 НК РФ).

Все особенности операций по консервации — в статье Консервация и расконсервация.

Обесценение ОС

На конец каждого отчетного периода организация проверяет ОС на наличие признаков обесценения (п. 38 ФСБУ 6/2020, п. 9, 12-14 МСФО 36). Если признаки найдены, объект отражается в бухгалтерской отчетности по возмещаемой стоимости, разница признается в виде убытка от обесценения (п. 9 МСФО 36):

- Дт 91.02 Кт 02.04.

В НУ понятия обесценения нет, проверка не делается.

Оценить возмещаемую сумму актива, а также отразить убыток от обесценения, поможет пошаговая инструкция Обесценение.

Последующая оценка БУ

Способ последующей оценки ОС в БУ закрепите в учетной политике (п. 13 ФСБУ 6/2020):

- по первоначальной стоимости,

- по переоцененной стоимости.

В НУ учет ОС ведется только по первоначальной (восстановительной) стоимости.

Если в вашей учетной политике выбран способ учета ОС по переоцененной стоимости, узнайте из статьи Переоценка, как такие операции учитывать в 1С.

Инвестиционная недвижимость

Активы в виде недвижимости, предназначенной для сдачи в операционную аренду или получения дохода от прироста ее стоимости, называются инвестиционной недвижимостью (п. 11 ФСБУ 6/2020). Как правило, они учитываются на счете 03 «Доходные вложения в материальные ценности».

Разобраться со сложностями определения и учета таких ОС поможет статья Инвестиционная недвижимость.

Неотделимые улучшения в арендуемое имущество

Если организация провела неотделимые улучшения арендованного объекта, затраты на них можно учесть одним из вариантов, прописав его в учетной политике по БУ (п. 7.1 ПБУ 1/2008):

- в составе права пользования арендой (ППА) по объекту аренды (пп. «в» п. 13 ФСБУ 25/2018);

- признать отдельным объектом ОС (п. 18 ФСБУ 26/2020).

В НУ некомпенсируемые неотделимые улучшения (с согласия арендодателя) могут включаться в состав амортизируемого имущества, если соответствуют установленным для этого критериям в обычном порядке (п. 1 ст. 256 НК РФ).

Как отличить отделимые улучшения от неотделимых и на каких условиях расходы на них можно списать в НУ, изучите подробнее Неотделимые улучшения при аренде.

Дополнительные разделы самоучителя

Обратите внимание на дополнительные разделы Самоучителя по ОС:

- в разделе ОТЧЕТЫ И ДОКУМЕНТЫ рассмотрены все основные документы по учету ОС в программе 1С Бухгалтерия и порядок работы с ними. Также в разделе можно узнать об отчетах ОС, которые обязательно пригодятся вам в работе;

- раздел ТОП ВОПРОСОВ содержит самые частые вопросы по учету основных средств и ответы на них;

- в разделе ДОП.МАТЕРИАЛЫ содержатся дополнительные лайфхаки, ошибки, допускаемые по учету ОС;

- в разделе НОВОСТИ узнайте о новостях изменений законодательства по ОС;

- в разделе СЕМИНАРЫ располагаются актуальные семинары по нюансам учета ОС.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Данная статья представляет собой шпаргалку для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные с бухгалтерским учетом основных средств.

Нормативная база

В 2020 году и ранее для учета основных средств организации применяли ПБУ 6/01 «Основные средства».

В 2021 году у компаний был выбор. Они могли по-прежнему применять ПБУ 6/01, либо перейти на федеральный стандарт бухгалтерского учета ФСБУ 6/2020 с аналогичным названием (см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

Начиная с 2022 года, все организации должны руководствоваться ФСБУ 6/2020. При этом ПБУ 6/01 утратила силу.

Получить образец учетной политики для небольшого ООО

Получить бесплатно

Что относится к основным средствам

Согласно ФСБУ 6/2020 к основным средствам относится актив, то есть имущество организации, для которого выполняются четыре условия:

- Объект имеет материально-вещественную форму.

- Объект предназначен для использования в ходе обычной деятельности: при производстве или продаже продукции; при выполнении работ (оказании услуг); для сдачи в аренду; для управленческих нужд; для охраны окружающей среды.

- Объект предназначен для использования в течение срока, превышающего 12 месяцев (либо обычного операционного цикла, если он превышает 12 месяцев).

- Объект способен в будущем принести экономическую выгоду.

Примеры основных средств: здания и сооружения, рабочие и силовые машины, оборудование, компьютеры, транспортные средства, инструмент, хозяйственный инвентарь, племенной скот, многолетние насаждения и проч.

Важно

Прежде в ПБУ 6/01 говорилось: для признания ОС нужно, чтобы организация не планировала последующую перепродажу объекта. В ФСБУ 6/2020 подобного критерия нет.

Что не является основными средствами

Во-первых, капитальные вложения. Их определение дано в ФСБУ 26/2020 с одноименным названием (см. «Новый федеральный стандарт о капитальных вложениях: как применять ФСБУ 26/2020»).

Во-вторых, долгосрочные активы к продаже. Это ОС, которое перестали использовать в связи с предстоящей продажей, а также предназначенные для реализации матценности, полученные при выбытии внеоборотных активов (п. 10.1 ПБУ 16/02 «Информация по прекращаемой деятельности»).

Что такое инвентарный объект

Это единица бухгалтерского учета основных средств. Инвентарным объектом может быть отдельный предмет (например, шкаф), либо комплекс конструктивно сочлененных предметов, представляющий собой единое целое. Такой комплекс представляет собой несколько предметов с общими приспособлениями и принадлежностями, смонтированных на одном фундаменте. Они могут иметь одинаковое или разное назначение. Главное, чтобы каждый предмет мог выполнять свои функции только в составе комплекса, а не самостоятельно.

Каждому инвентарному объекту бухгалтер присваивает свой инвентарный номер и заводит отдельную карточку. Существует унифицированный бланк — форма ОС-6 (утверждена постановлением Госкомстата России от 21.01.03 № 7). В 2012 году и ранее применение данной формы было обязательным. Начиная с 2013 года организации вправе разработать и утвердить собственную форму инвентарной карточки для учета ОС.

Как определить первоначальную стоимость объекта

Чтобы принять объект ОС к учету, бухгалтер должен определить его первоначальную стоимость. Это величина капитальных вложений, осуществленных до признания основного средства. К капложениям, в частности, относится:

- сумма, перечисленная поставщику;

- плата за доставку и за приведение в состояние, пригодное для использования;

- оплата работ по договорам строительного подряда;

- стоимость консультационных и информационных услуг, связанных с покупкой ОС;

- вознаграждение посредника, через которого приобретен объект ОС;

- таможенные пошлины и сборы, уплаченные при импорте основного средства;

- государственная пошлина, перечисленная в связи с покупкой объекта;

- иные затраты, непосредственно связанные с объектом.

Обратите внимание: капвложения не включают в себя НДС. Например, основное средство обошлось компании в 120 000 руб., в том числе НДС 20% — 20 000 руб. К капвложениям нужно отнести только 100 000 руб. (120 000 — 20 000), а сумму НДС учесть отдельно (подробнее о капвложениях см. «Новый федеральный стандарт о капитальных вложениях: как применять ФСБУ 26/2020»).

В общем случае первоначальная стоимость фиксируется один раз и в дальнейшем не пересматривается. Но из этого правила есть исключения. Если в первоначальной стоимости учтено оценочное обязательство (например, по будущему перевооружению), и оно изменилось, то вместе с ним изменится и первоначальная стоимость.

Вести налоговый и бухгалтерский учет основных средств по актуальным правилам

Попробовать бесплатно

Как принять объект ОС к учету

Все капвложения, связанные с объектом, учитываются по дебету счета 08 «Вложения во внеоборотные активы». В итоге здесь формируется величина, равная первоначальной стоимости. В момент, когда объект принят к учету в качестве ОС, бухгалтер списывает данную величину в дебет счета 01 «Основные средства».

Не существует четких правил относительно того, когда именно объект нужно переводить в состав основных средств. Поэтому компании вправе самостоятельно установить этот момент и зафиксировать его в учетной политике. Чаще всего основное средство ставят на баланс на дату ввода в эксплуатацию, либо на дату, когда объект готов к эксплуатации (например, после успешного тестирования).

Малоценные активы, отвечающие критериям ОС, допустимо не признавать основными средствами. Стоимость таких активов можно списать на текущие расходы. Порог стоимости, для которой применяется указанный порядок, компания определяет самостоятельно. В налоговом учете порог утвержден и составляет 100 тысяч руб. Чтобы избежать временных разниц, многие организации принимают порог 100 тысяч руб. и для целей бухучета (см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

Особые правила установлены для объектов недвижимости, права на которые подлежат государственной регистрации. Если здание уже построено, и капитальные вложения в него завершены, объект необходимо признать основным средством независимо от факта госрегистрации. В ситуации, когда здание еще не зарегистрировано, его следует отразить на специальном субсчете к счету 01.

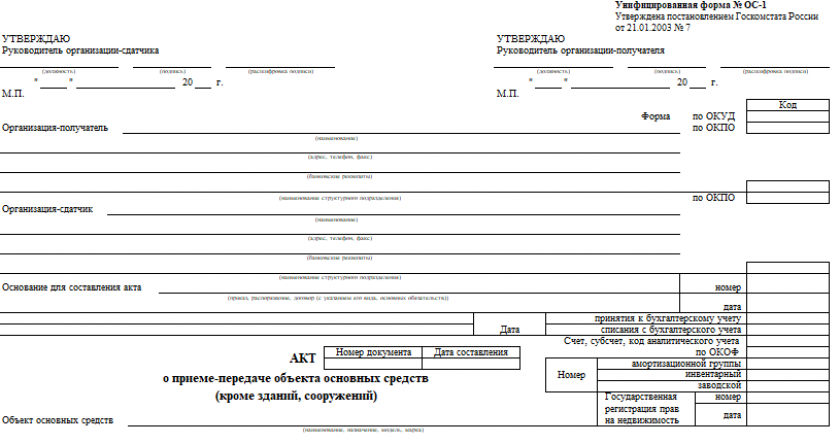

При принятии к учету основного средства бухгалтер составляет акт. Можно воспользоваться унифицированным бланком по форме ОС-1 (для зданий и сооружений — по форме ОС-1а, для групп объектов — по форме ОС-1б), а можно разработать собственную форму.

Срок полезного использования

Одной из важных характеристик основного средства является срок его полезного использования. Это период, в течение которого объект приносит организации доход. Организация определяет его самостоятельно.

Существует классификация ОС, утвержденная постановлением Правительства РФ от 01.01.02 № 1. В ней все основные средства распределены на группы, и для каждой группы задан нижний и верхний предел срока полезного использования. К примеру, персональные компьютеры, принтеры и серверы отнесены ко второй группе со сроком полезного использования от двух до трех лет включительно.

Для целей бухгалтерского учета использование данной классификации является добровольным, а для целей налогового учета — обязательным. Поэтому, чтобы максимально сблизить два вида учета, большинство компаний при назначении срока полезного использования в бухучете также руководствуются классификацией.

У сложных объектов, состоящих из нескольких частей, сроки полезного использования для каждой составляющей могут существенно отличаться. В этом случае каждую часть необходимо учитывать как самостоятельное основное средство.

Амортизация

После того, как основное средство принято к учету, бухгалтер должен его амортизировать, то есть регулярно списывать на текущие расходы часть стоимости объекта. Исключение предусмотрено для земельных участков и объектов природопользования. Такие ОС не подлежат амортизации, потому что их потребительские свойства со временем не изменяются. Кроме того, не амортизируется инвестиционная недвижимость, оцениваемая по переоцененной стоимости.

Согласно правилам бухучета существует три способа амортизации: линейный; способ уменьшаемого остатка; способ списания стоимости пропорционально объему продукции (работ).

Вести учет амортизируемого имущества по действующим правилам

Попробовать бесплатно

К слову

В налоговом учете действуют иные правила. Там предусмотрено всего два метода: линейный и нелинейный. Чтобы избежать расхождений, многие компании по возможности устанавливают и в бухгалтерском, и в налоговом учете линейный метод. Для его применения необходимо рассчитать годовую норму амортизации. Она равна 100%, деленным на количество лет полезного использования. Так, если срок полезного использования равен пяти годам, то годовая норма составит 20% (100%: 5 лет). Затем первоначальную стоимость объекта необходимо умножить на норму, и получится годовая сумма амортизационных отчислений.

Вне зависимости от того, какой способ амортизации применяет компания, бухгалтер ежемесячно должен сделать проводку на сумму, равную величине годовых амортизационных отчислений, деленной на 12. В дебете проводки стоит «затратый» счет, в кредите — счет 02 «Амортизация основных средств».

Добавим, что начинать амортизацию нужно с даты признания ОС в бухучете и отражения его на счете 01. Прекращать амортизацию — в момент списания объекта с бухучета (со счета 01). Но организация может выбрать и другой способ: начинать амортизацию 1-го исла месяца, следующего за принятием ОС к учету, а заврешать — 1-го числа месяца, следующего за списанием (подробнее см. «ФСБУ 6/2020 «Основные средства»: что такое и как перейти»).

Разница между первоначальной стоимостью и начисленной амортизацией называется балансовой стоимостью объекта. Именно ее следует указать в бухгалтерском балансе, а данные о первоначальной стоимости и амортизации сообщить в пояснениях.

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Переоценка основных средств

После признания в бухучете ОС оценивается одиним из двух способов.

- По первоначальной стоимости. Тогда первоначальная стоимость и накопленная амортизация в общем случае не меняются.

- По переоцененной стоимости. Переоценку проводят регулярно (чаще всего — раз в год по состоянию на 31 декабря) таким образом, чтобы балансовая стоимость равнялась справедливой, т.е. рыночной.

Переоценку проводят в отношении всех основных средств, входящих в группу однородных объектов. Доступны два способа переоценки. Первый — отдельно пересчитать первоначальную стоимость и амортизацию. Второй — сначала найти разницу между первоначальной стоимостью и амортизацией, а потом полученную цифру пересчитать.

В результате переоценки стоимость объекта может быть либо уменьшена (уценка), либо увеличена (дооценка).

Результаты уценки бухгалтер отражает на счете 91 «Прочие доходы и расходы».

Проводки будут следующие:

ДЕБЕТ 91 КРЕДИТ 01 — отражена сумма уценки объекта

ДЕБЕТ 02 КРЕДИТ 91 — отражена сумма корректировки амортизации, сделанной по итогам уценки.

Если в последующие периоды этот же объект будет вновь дооценен на ту же сумму, то величину дооценки нужно показать по кредиту счета 91.

Результаты дооценки бухгалтер зачисляет в добавочный капитал и отражает по кредиту счета 83.

Проводки будут следующие:

ДЕБЕТ 01 КРЕДИТ 83 — отражена сумма дооценки объекта

ДЕБЕТ 83 КРЕДИТ 02 — отражена сумма корректировки амортизации в результате дооценки.

Если в последующие периоды этот же объект будет уценен, то сумму уценки необходимо отнести на уменьшение добавочного капитала и отразить по дебету счета 83. Уценку, которая по величине превышает первичную дооценку, нужно частично списать на уменьшение добавочного капитала, а оставшуюся сумму отразить по дебету счета 91.

Бесплатно заполнить и распечатать бухгалтерский баланс по актуальной форме

Как учесть расходы на содержание и ремонт основных средств

Суммы, потраченные компанией на текущий или капитальный ремонт основных средств, списываются на расходы и учитываются по дебету «затратных» счетов. То же относится и к издержкам на техосмотр, поддержание в рабочем состоянии и проч.

При модернизации и реконструкции возможен иной вариант учета. Если в результате данных мероприятий улучшаются первоначально принятые показатели (срок полезного использования, мощность, качество применения и проч.), то затраты не списываются в текущие расходы, а увеличивают первоначальную стоимость объекта. Иными словами, бухгалтер должен отражать затраты на модернизацию или реконструкцию на счете 08, а по завершении работ списать на счет 01. Сумму ежемесячной амортизации необходимо пересчитать исходя из увеличенной первоначальной стоимости и увеличенного срока полезного использования.

Проведение модернизации и реконструкции необходимо зафиксировать в карточке. Компания вправе использовать унифицированный бланк по форме ОС-6, либо разработать свою форму. Если характеристики и назначение основного средства изменились существенным образом, допустимо завести новую карточку, а старую хранить как источник информации.

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Подать заявку

Списание основных средств

Объект следует списать, если он перестал приносить прибыль, либо в случае его выбытия (например, продажи). Компания должна создать специальную комиссию, в состав которой обязательно входит главный бухгалтер. Комиссия осматривает объект и подписывает акт на списание. Можно применить унифицированный бланк по форме ОС-4 (для транспорта — по форме ОС-4а, для групп объектов — по форме ОС-4б), либо разработать собственную форму В инвентарной карточке делается отметка о выбытии, после чего организации хранит карточку не менее 5-ти лет.

При списании бухгалтеру надо открыть специальный субсчет к счету 01 (обычно его называют 01-В), и задействовать его в соответствующих проводках.

Остаточную стоимость и затраты, связанные с выбытием, показывают по дебету счета 91, выручку от реализации — по кредиту счета 91. Доходы и расходы от списания отражают в отчетном периоде, к которому они относятся.

В случае списания основного средства, переставшего приносить прибыль, проводки будут следующие:

ДЕБЕТ 01-В КРЕДИТ 01 — списана первоначальная стоимость объекта

ДЕБЕТ 02 КРЕДИТ 01-В — списана амортизация

ДЕБЕТ 91 КРЕДИТ 01-В — списана остаточная стоимость объекта

ДЕБЕТ 91 КРЕДИТ 60 — списана стоимость услуг сторонней организации по ликвидации объекта.

В случае продажи основного средства проводки будут следующие:

ДЕБЕТ 01-В КРЕДИТ 01 — списана первоначальная стоимость объекта

ДЕБЕТ 02 КРЕДИТ 01-В — списана амортизация

ДЕБЕТ 91 КРЕДИТ 01-В — списана остаточная стоимость объекта

ДЕБЕТ 62 КРЕДИТ 91 — получена выручка от продажи объекта

ДЕБЕТ 91 КРЕДИТ 68 — учтен НДС от продажи объекта.

Учет основных средств и налог на имущество

Во время налоговых проверок инспекторы обязательно смотрят, насколько правильно ведется бухгалтерский учет основных средств. Дело в том, что данные об остаточной стоимости ОС используются при начислении налога на имущество (с 2019 года под налог на имущество подпадают только недвижимые основные средства).

Соответственно, любая ошибка, допущенная при учете основных средств, облагаемых налогом на имущество, может привести к налоговым штрафам и пеням.

Учет основных средств на предприятии в 2022 — 2023 годах

В первую очередь специалистам учета на предприятии следует отчетливо представлять разницу и сходство в подходах к отражению ОС и операций с ними в бухгалтерском и налоговом учете ОС.

Как в бухгалтерском, так и в налоговом учете для того, чтобы фирма могла считать определенное оборудование своим основным средством, объект должен соответствовать следующим критериям:

- предположительный срок использования объекта превышает 12 месяцев;

- объект приобретен для использования в хоздеятельности предприятия, а не для перепродажи;

- актив способен приносить экономическую выгоду предприятию;

- первоначальная стоимость превышает 100 000 руб. в целях налогового учета и сумму, утвержденную предприятием с 2022 года (п.5 ФСБУ 6/2020 «Основные средства») либо 40 000 руб. до конца 2021 года (п.5 ПБУ 6/01 «Учет основных средств»).

С 2022 года утратил силу ПБУ 6/01 «Учет основных средств», его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

До 01.01.2022 критерий первоначальной стоимости ОС в бухгалтерском учете не совпадал с таковым в налоговом: ОС считалось оборудование, стоимостью более 40 000 руб. в бухгалтерском выше 100 000 руб. в налоговом. Но с 01.01.2022 вступил в силу ФСБУ 6/2020, в соответствии с которым ОС стало признаваться в целях бухучета имущество, стоимость которого устанавливается предприятием самостоятельно. Чтобы между налоговым и бухгалтерским учетом не возникали временные разницы, рекомендуем утвердить бухгалтерскую стоимость ОС в размере 100 тыс. руб.

Как установить лимит стоимости ОС в бухучете согласно ФСБУ 6/2020, узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Всем компаниям, кроме тех, которые могут вести упрощенный бухучет, на 01.01.2022 надо скорректировать стоимость ОС. Объекты с первоначальной стоимостью ниже нового лимита спишите. По остальным пересчитайте накопленную амортизацию с учетом ликвидационной стоимости. Разницу отнесите на счет 84 (п. 49 ФСБУ 6/2020).

Каждый объект ОС относится к определенной амортизационной группе, а его стоимость списывается в расходы в течение определенного временного промежутка.

Порядок бухучета поступления ОС в фирме

Когда компания приобретает (или получает) ОС, задача специалистов бухучета обеспечить корректное отражение факта поступления ОС в фирму, а также последующий учет ОС в бухгалтерской отчетности.

Первое, что следует сделать в данном контексте, — определить первоначальную стоимость объекта ОС. Поэтому важно знать, из чего такая стоимость складывается.

Как следует из ФСБУ 6/2020 и ПБУ 6/01, первоначальная стоимость определяется путем сложения всех затрат, которые компания по факту совершила для того, чтобы приобрести объект и довести его до состояния, когда его можно эксплуатировать на производстве, а именно:

- Цена приобретения или цена постройки. Если ОС для компании построил контрагент, затраты можно подтвердить с помощью акта приема-передачи, накладной, акта выполненных работ и т. д.

ВАЖНО! Цену следует включать в первоначальную стоимость без НДС. НДС учитывается в стоимости ОС, только если такое ОС фирма будет использовать для необлагаемой НДС деятельности.

- Суммы, затраченные на доставку объекта от изготовителя (прежнего собственника) до компании. Для бухгалтерии подтверждением данной части первоначальной стоимости ОС будет выступать транспортная накладная либо путевой лист (когда фирма самостоятельно привезла себе ОС).

- Расходы, которые компания вынуждена была понести, чтобы объект стал пригодным к использованию в производстве. К данной группе затрат относятся затраты на монтаж, отладку и т. д.

- Если компания объект ОС ввезла из-за рубежа, то в составе первоначальной стоимости можно также учесть таможенные пошлины и сборы, указанные в декларации. На это, в частности, указала ФНС РФ в письме от 22.04.2014 № ГД-4-3/7660@.

- Госпошлина, если ее уплата необходима для того, чтобы объект мог использоваться фирмой в производстве. Подтверждением таких затрат может выступать простое платежное поручение об уплате пошлины.

- Какие-либо иные затраты, которые вынуждена была понести фирма в связи с приобретением ОС.

ОБРАТИТЕ ВНИМАНИЕ! Коренное отличие бухгалтерского учета от налогового состоит в том, что он позволяет учитывать в первоначальной стоимости инвестиционного актива проценты по кредитам, которые фирме пришлось взять с целью приобретения такого актива (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н). В налоговом же учете проценты — это всегда внереализационные расходы.

Какие есть нюансы принятия к бухгалтерскому и налоговому учету объектов недвижимости, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Пример формирования стоимости ОС в бухгалтерском учете на базе 1С ЕРП версия 8.3 представлен ниже:

Все расходы, связанные с приобретением и/или строительством объекта основных средств, отражены по дебету счета 08.04 и контролируются отчетом «Карточка счета».

После того как специалист компании подсчитает итоговую величину первоначальной стоимости ОС, такой объект можно принимать к учету. Для этого компании следует оформить акт приема-передачи ОС, после чего открыть по объекту специальную инвентарную карточку.

Как учитывать ОС для целей налога на прибыль, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

ВАЖНО! Компании следует знать, что даже если ОС необходимо зарегистрировать в органах госвласти, данная процедура не будет влиять на момент принятия к бухучету. Такой момент в любом случае наступает на дату, когда определена первоначальная стоимость объекта ОС.

Амортизация и переоценка ОС в бухучете

ОС фирма в течение времени эксплуатации амортизирует, т. е. постепенно переносит его стоимость на счет 02.

ОБРАТИТЕ ВНИМАНИЕ! Амортизация в учете по используемому ОС не должна прерываться. Исключение существует лишь для законсервированных более чем на 3 месяца ОС, а также для ОС, восстановление которых должно продлиться дольше 12 месяцев (пп. 17, 23 ПБУ 6/01).

Вместе с тем специалистам по учету следует помнить, что некоторые категории ОС не нужно амортизировать. К ним относятся, к примеру, земельные участки.

О том, как исчислить амортизацию и отобразить ее в учете, читайте в материале «Способы начисления амортизации в бухгалтерском учете».

Как оформить переоценку ОС на практике по правилам ФСБУ 6/2020, читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о переоценке ОС см. в статье «Для чего необходима переоценка ОС (основных средств)?».

Организация бухгалтерского учета при продаже ОС

Если компания решает продать ОС, то у специалиста по бухучету возникает задача корректно показать факт продажи в бухгалтерской отчетности. Какие бухгалтерские последствия влечет за собой продажа ОС?

1. На дату продажи (перехода прав собственности к новому хозяину) компании-продавцу следует отразить доход. Такой доход учитывается в составе прочих и аккумулируется на счете 91 (по кредиту).

ВАЖНО! Доходом выступает только чистая цена продажи, без НДС. Однако на счет 91 сначала зачисляется весь доход, после чего сумма НДС по ОС отражается проводкой по дебету счета 91 в корреспонденции со счетом 68.

Как учитывается НДС с продажи ОС читайте в публикации «Расчет и порядок уплаты НДС с продажи (реализации) основных средств».

2. Продажа ОС влечет за собой необходимость отнесения остаточной стоимости по такому ОС на прочие расходы фирмы.

Об особенностях бухучета продажи ОС узнайте здесь.

В части документального оформления продажи ОС компании следует помнить, что факт передачи ОС покупателю фиксируется актом приемки-передачи.

Что важно помнить при продаже недостроенных объектов

На практике нередко возникают случаи, когда компания решает продать недостроенное будущее ОС, к примеру, склад или здание. Здесь также следует помнить некоторые особенности бухучета.

В частности, доходы от продажи таких недостроенных объектов также считаются прочими доходами и относятся на кредит счета 91 в той сумме, которую за объект заплатил покупатель.

Однако, поскольку недостроенный объект еще не был признан фирмой в качестве ОС, он не имеет сформированной первоначальной стоимости. Возникает вопрос, что следует включать в расходы.

ВАЖНО! Как на то указывают пп. 11, 14.1, 16, 19 ПБУ 10/99, утвержденного приказом Минфина РФ от 06.05.1999 № 33н, в данной ситуации в прочие расходы (дебет счета 91) фирме следует включить те затраты, которые она уже понесла в связи со строительством ОС (фактически сложившаяся на дату продажи стоимость объекта), а также, если актуально, сопутствующие продаже затраты (к примеру, на гонорар посреднику и др.).

Как и в случае с продажей ОС, при реализации недостроенного объекта доход возникает (и показывается в отчетности) на дату, когда права собственности перешли к приобретателю.

Нюансы бухучета передачи ОС в уставный капитал ООО

Если фирма решила передать свое бывшее ОС в уставный капитал другой организации, следует помнить, что такую передачу также необходимо оформить соответствующим актом. Он может быть составлен как в свободной форме, так и с использованием шаблона по форме ОС-1. При этом важно, чтобы в таком акте была отражена остаточная стоимость ОС, а также величина НДС, который фирма должна будет восстановить в связи с передачей ОС в качестве вклада в УК иной компании.

Бланк формы ОС-1 можно скачать бесплатно, кликнув по картинке ниже:

Акт приема передачи основных средств по форме ОС-1

Скачать

Далее. Переданное ОС оценивается участниками принимающей организации для определения размера вклада, осуществленного таким ОС. Поэтому компании важно понимать, что если участники оценят ОС по стоимости, превышающей его учетную стоимость, то разницу фирма отнесет на свои доходы (кредит счета 91 в корреспонденции с дебетом счета 76, предназначенным для учета задолженности фирмы по вкладу в УК сторонней компании). В обратном случае, если акционеры оценили ОС в меньшем размере, чем то было указанно в бухгалтерских документах фирмы, получается, что фактически задолженность по вкладу в УК погашена не до конца. Поэтому разницу следует включить в состав прочих расходов и списать на дебет счета 91.

Начислять ли амортизацию на ОС, полученный в качестве взноса в УК, читайте здесь.

Ликвидация ОС в бухучете

Ликвидация ОС имеет некоторые особенности в плане бухучета.

Во-первых, поскольку дохода за выбывшее ОС получено фирмой не было, компания должна будет показать в учете только расходы. К расходам (отражаемым по дебету счета 91) в данном случае будут относиться следующие:

- остаточная стоимость ликвидируемого ОС;

- сумма затрат на работы (как собственные, так и выполненные третьими лицами), которые непосредственно сопутствовали ликвидации ОС;

- величина НДС, который фирме пришлось восстановить в связи с ликвидацией ОС.

Какие проводки составляются при выбытии объекта ОС см. в материале «Выбытие основных средств в бухгалтерском учете (нюансы)».

Во-вторых, специалистам, ответственным за бухучет ОС, не следует забывать, что в результате ликвидации фирма получает какие-либо новые материальные запасы. Их необходимо учесть на счете 10 (по дебету) в корреспонденции с увеличением прочего дохода фирмы (кредит 91).

О том, как учесть издержки при ликвидации ОС, читайте здесь.

Итоги

Бухгалтерский учет основных средств в 2022-2023 годах подчняется правилам нового ФСБУ 6/2020 «Основные средства». ПБУ 6/01, действоваший до конца 2021 года, утратл силу. Согласно новому стандарту принимать к учету ОС на дату доведения до состояния готовности к эксплуатации. Впоследствии при продаже ОС полученное вознаграждение включается в доходы, а остаточная стоимость ОС — в расходы. Аналогичные правила распространяются и на продажу недостроенных объектов. При этом специалистам важно помнить: что в налоговом учете стоимостной критерий для признания объекта ОС равен 100 000 руб., а в бухгалтерском учете его утверждает предприятие.

Новый стандарт ФСБУ 6/2020 «Основные средства» с 2022 года сильно меняет порядок бухгалтерского учёта основных средств. Рассказываем об изменениях, которые затронут всех, и о послаблениях для малого бизнеса. В конце статьи — видео с вебинара Алексея Иванова и Людмилы Архипкиной по применению нового стандарта.

Кто должен применять ФСБУ 6/2020

Использовать новый стандарт обязаны все коммерческие и некоммерческие организации. Исключение закон делает только для бюджетников (п. 2 ФСБУ 6/2020). Малые предприятия, которые ведут упрощённый бухгалтерский учёт, тоже обязаны перейти на новый стандарт, но могут не применять отдельные его положения (п. 3 ФСБУ 6/2020). Подробнее об этом ниже.

Что относится к основным средствам по новому стандарту

Объект можно отнести к основным средствам, если он удовлетворяет п. 4 стандарта:

- Обладает материально-вещественной формой. Раньше этого критерия не было, хотя на практике он подразумевался.

- Предназначен для использования организацией в её обычной деятельности, как коммерческой, так и некоммерческой. При этом фактически объект может и не использоваться. В перечень возможных направлений использования основных средств в новом стандарте добавлена охрана окружающей среды.

- Компания предполагает использовать объект в будущем в течение длительного времени:

- получать с его помощью доход, если речь идёт о коммерческой компании;

- достигать целей, определённых уставом некоммерческой организации.

В общем случае период использования объекта должен быть более 12 месяцев. Если операционный цикл бизнеса превышает 12 месяцев, то организация должна планировать использовать объект в течение времени, превышающего операционный цикл.

Новый стандарт не распространяется на следующие объекты учёта, даже если они обладают перечисленными признаками (п. 6 ФСБУ 6/2020):

1. Капитальные вложения — для них разработан отдельный стандарт ФСБУ 26/2020.

2. Долгосрочные активы, предназначенные для перепродажи. Такие активы учитывают в соответствии с ПБУ 16/02.

Как учитывать малоценные основные средства

Организация может исключить отдельные объекты из состава основных средств, если установит в учётной политике стоимостной лимит. Его определяет сама организация с учётом существенности (п. 5 ФСБУ 6/2020). На основные средства, которые стоят меньше этого лимита, ФСБУ 6/2020 не распространяется. Стоимость малоценных объектов основных средств относят на расходы периода.

Однако нужно организовать учёт этих активов. Методику организация разрабатывает сама и отражает в учётной политике. Например, можно учитывать малоценные основных средств на забалансовом счёте или в специальной ведомости.

Никаких суммовых ограничений новый стандарт не предусматривает. Теперь можно установить лимит для основных средств в любой сумме. В частности, если компания работает на ОСНО и хочет свести к минимуму налоговые разницы, она может установить лимит в 100 тыс. руб. как в налоговом учёте.

Лимит для ОС можно установить не только в виде фиксированной суммы, но и в процентах от общей стоимости этого вида активов (п. 5 рекомендации БМЦ от 29.03.2021 № Р-126/2021-КпР). Например, можно определить, что группа основных средств является несущественной, пока её доля составляет менее 5% от общей стоимости ОС, принадлежащих компании.

В то же время по рекомендации Минфина следует устанавливать лимит не на группу, а на каждый объект ОС в отдельности (письмо от 25.08.2021 № 07-01-09/68312).

Компания может воспользоваться любым из этих вариантов, отразив его в учётной политике.

Оценка основных средств при признании

Новый объект основных средств оценивают по первоначальной стоимости. Это вся сумма капвложений, связанных с этим объектом (п.12 ФСБУ 6/2020).

В первоначальную стоимость объекта включают оценочные обязательства, например, по предстоящему демонтажу или восстановлению окружающей среды после ликвидации объекта основных средств. Эти оценочные обязательства за время использования объекта могут меняться.

Здесь возможны два варианта (п. 23 ФСБУ 6/2020):

1. Если изменилось само оценочное обязательство, нужно изменить первоначальную стоимость основных средств.

2. Если же изменилась приведённая стоимость обязательства, то изменение нужно отнести на прочие доходы или расходы периода.

Организация должна регулярно проверять основные средства на обесценение в соответствии с МСФО (IAS) 36 «Обесценение активов» (п. 38 ФСБУ 6/2020). К признакам обесценения актива относятся, например, его физический или моральный износ, неблагоприятная рыночная конъюнктура или ликвидация направления бизнеса, для которого он приобретался.

При проверке на обесценение актив нужно оценить две величины:

- справедливая стоимость актива;

- ожидаемый денежный поток от его использования.

Стоимость объекта основных средств доводится до наибольшей из этих оценок.

Обесценение основных средств относят на прочие расходы. В соответствии с п. 2 рекомендации БМЦ от 20.02.2015 № Р-56/2015-КпР здесь нужно использовать корреспонденцию со счётом 02, на котором следует завести отдельный субсчёт:

Д 91.2 К 02.

Малые предприятия, которые ведут упрощённый бухучёт, могут не пересчитывать стоимость основных средств при изменении оценочных обязательств и не проверять основные средства на обесценение.

Оценка основных средств после признания

Есть два варианта последующей оценки основных средств после признания (п. 13 ФСБУ 6/2020):

1. Продолжать оценивать объект по первоначальной стоимости.

2. Использовать переоценённую стоимость.

При выборе варианта с переоценкой организация должна регулярно пересматривать стоимость основных средств так, чтобы она была равна справедливой стоимости или близка к ней (п. 15 ФСБУ 6/2020). Справедливую стоимость определяют по МСФО (IFRS) 13 «Оценка справедливой стоимости».

Организация может выбрать один из вариантов последующей оценки для каждой группы основных средств. Под группой в рамках стандарта понимают совокупность объектов основных средств со сходным характером использования (п.11 ФСБУ 6/2020). Это может быть, например, недвижимость, транспорт, оргтехника.

Если у организации есть инвестиционная недвижимость, то её обязательно нужно выделить в отдельную группу. Речь идёт о недвижимом имуществе, которое предназначено для сдачи в аренду и (или) последующей перепродажи с наценкой.

Для основных средств, которые не относятся к инвестиционной недвижимости, действуют следующие правила переоценки (пп. 16-20 ФСБУ 6/2020):

1. Переоценивать можно по мере изменения справедливой стоимости, но не реже, чем раз в год.

2. Возможны два варианта переоценки:

- пропорциональный пересчёт первоначальной стоимости и накопленной амортизации;

- уменьшение первоначальной стоимости на сумму накопленной амортизации с последующей корректировкой до справедливой стоимости.

3. Сумма дооценки объектов увеличивает добавочный капитал:

Дт 01 Кт 83 — увеличена стоимость ОС;

Дт 83 Кт 02 —амортизация списана за счёт добавочного капитала.

4. Сумма уценки относится на финансовые результаты периода:

Дт 02 Кт 01 — первоначальная стоимость уменьшена за счёт амортизации;

Дт 91.2 Кт 01 — дополнительная уценка сверх накопленной амортизации

Инвестиционную недвижимость переоценивают по отдельным правилам (п. 21 ФСБУ 6/2020):

1. Переоценивать нужно на каждую отчётную дату.

2. Стоимость инвестиционного объекта после любой переоценки должна быть равна справедливой стоимости.

3. Как дооценка, так и уценка объекта относится на финансовый результат:

Дт 03 Кт 91.1 — дооценка;

Дт 91.2 Кт 03 — уценка.

Амортизация основных средств

Общие правила начисления амортизации

Теперь начислять амортизацию по объектам основных средств должны все юридические лица, на которых распространяется новый стандарт — как коммерческие, так и некоммерческие организации. Как и раньше, не нужно амортизировать объекты, свойства которых не меняются со временем, например — земельные участки.

Новый стандарт добавил ещё одну группу основных средств, не подлежащую амортизации. Это инвестиционная недвижимость, которую организация учитывает по переоценённой стоимости (п. 28 ФСБУ 6/2020).

В общем случае начинать начисление амортизации нужно с даты признания объекта в учёте, а завершать — с даты его списания. Но организация имеет право начинать и завершать начисление амортизации с 1 числа месяца, следующего соответственно за месяцем признания или списания объекта (п. 33 ФСБУ 6/2020).

Чтобы применять альтернативный способ начисления амортизации с 1 числа следующего месяца, нужно отразить это положение в учётной политике. Такой вариант позволит избежать отклонений между бухгалтерским и налоговым учётом, но лишь в том случае, когда объект введён в эксплуатацию в том же месяце, что и принят к бухучёту.

Теперь амортизацию нужно начислять вне зависимости от фактического использования основного средства, в том числе при длительных простоях или консервации.

Амортизацию по новым правилам не обязательно начислять ежемесячно. Это можно делать за отчётный период. Но если организация ведёт управленческий учёт и каждый месяц определяет финансовый результат, то логично продолжать считать амортизацию ежемесячно.

Элементы амортизации

Принимая объект основных средств на учёт, организация должна определить для него ликвидационную стоимость, срок полезного использования и способ начисления амортизации. Вместе эти показатели называются элементами амортизации.

Ликвидационная стоимость — это материальная выгода, которую организация предполагает получить от выбытия объекта в конце срока его полезного использования (п. 30 ФСБУ 6/2020).

Срок полезного использования по каждому объекту организация определяет на основе ожидаемых условий эксплуатации, предполагаемого физического износа и морального устаревания, а также планов по замене и модернизации ОС (п. 9 ФСБУ 6/2020).

Амортизацию по новому стандарту нужно начислять так, чтобы к концу срока полезного использования балансовая стоимость объекта стала равной его ликвидационной стоимости (п. 32 ФСБУ 6/2020). Если балансовая стоимость достигла ликвидационной, или стала ниже её, например, после переоценки, то начисление амортизации следует приостановить. Таким образом, полностью самортизированные объекты ОС теперь будут отражаться в учёте не по нулевой, а по ликвидационной стоимости.

Ликвидационная стоимость может быть равна нулю, если выполняется одно из следующих условий (п. 31 ФСБУ 6/2020):

1. Материальной выгоды от выбытия объекта в конце срока полезного использования не ожидается.

2. Указанная материальная выгода незначительна или не может быть определена.

Организация должна выбрать для каждой группы основных средств метод начисления амортизации из трёх способов начисления амортизации, предусмотренных стандартом:

- линейный способ;

- способ уменьшаемого остатка;

- способ расчёта пропорционально количеству продукции или объему работ.

Способ начисления амортизации нужно выбирать так, чтобы наиболее точно отразить распределение экономических выгод от использования объекта во времени (п. 34 ФСБУ 6/2020).

Например, офисное или складское здание, как правило, приносит организации одну и ту же пользу и в первый, и в десятый год эксплуатации. Поэтому для здания нужно применять линейный способ амортизации. В этом случае амортизация за каждый период определяется, как отношение разности между балансовой и ликвидационной стоимостью к оставшемуся числу лет полезного использования (п. 35 ФСБУ 6/2020).

Транспортное средство или станок обычно в первые годы использования эксплуатируют интенсивно, а затем — в щадящем режиме. В таких случаях следует использовать один из методов, которые учитывают интенсивность использования.

Если срок полезного использования объекта зависит от длительности работы, но внутри периода интенсивность эксплуатации меняется, то нужно использовать метод уменьшаемого остатка. При этом сумма амортизации за каждый последующий год должна быть меньше, чем за предыдущий. Формулу расчёта организация должна определить самостоятельно.

Если можно привязать срок полезного использования объекта к выпущенной продукции или выполненным работам, нужно применять способ расчёта амортизации пропорционально количеству продукции или объему работ. При этом нельзя определять сумму амортизации исходя из поступившей выручки (п. 36 ФСБУ 6/2020).

Пример 1.

Организация построила модульный склад. Его первоначальная стоимость — 12 млн руб. Компания собирается использовать его 10 лет, а затем разобрать и продать конструктивные элементы за 2 млн руб.

Амортизация за первый год использования склада будет равна:

А1 = (12 млн руб. – 2 млн руб.) / 10 = 1 млн руб.

За второй год:

А2 = (12 – 2 млн руб. – 1 млн руб.) / 9 лет = 1 млн руб.

И так далее: если компания не будет пересматривать ликвидационную стоимость или другие элементы амортизации, то до конца срока полезного использования склада нужно каждый год начислять по нему 1 млн руб. амортизации.

Предположим, что после двух лет использования склада из-за роста цен на стройматериалы компания решила увеличить его ликвидационную стоимость с 2 млн руб. до 3 млн руб.

Тогда амортизация за третий и последующие годы уменьшится и станет равна:

А3 = (12 млн руб. – 3 млн руб. – 2 млн руб.) / 8 = 0,875 млн руб.

Элементы амортизации следует проверять и при необходимости пересматривать. По умолчанию это нужно делать раз в год. Также следует менять подход к начислению амортизации в случаях, когда изменились условия (п. 37 ФСБУ 6/2020). Например, оборудование морально устарело из-за появления новых технологий, поэтому его ликвидационную стоимость нужно снизить.

Списание основных средств

Новый стандарт устанавливает следующие причины для списания объекта ОС в бухучёте (п. 40 ФСБУ 6/2020):

1. Фактическое выбытие: передача другому лицу по любым основаниям или физическая утрата, например, из-за стихийного бедствия.

2. Невозможность дальнейшего использования, например, из-за истечения предельного срока эксплуатации.

3. Утрата способности приносить экономические выгоды в будущем. Например, объект физически изношен, морально устарел или больше не нужен компании из-за того, что соответствующая деятельность прекращена. При этом продать объект невозможно. В этом случае основное средство нужно демонтировать или утилизировать иным способом.

Накопленные амортизацию и обесценение нужно отнести на уменьшение первоначальной (переоценённой) стоимости объекта (п. 42 ФСБУ 6/2020):

Дт 02 Кт 01.

Если в процессе выбытия организация получила материальные ценности, то их стоимость тоже уменьшает первоначальную стоимость объекта:

Дт 10 Кт 01.

Оставшуюся балансовую стоимость следует отнести на расходы периода (п. 44 ФСБУ 6/2020):

Дт 91.2 Кт 01.

Затраты на выбытие также в общем случае списывают за счёт текущих расходов периода (п. 43 ФСБУ 6/2020):

Дт 91.2 Кт 60 (70, 69, 71…).

Если под выбытие объекта основных средств было создано оценочное обязательство, то затраты на выбытие нужно списать за счёт этого обязательства:

Дт 96 Кт 60 (70, 69, 71…).

Пример 2.

Организации принадлежит грузовой автомобиль. Первоначальная стоимость — 800 тыс. руб., накопленная амортизация — 120 тыс. руб. После аварии руководитель компании решил не восстанавливать автомобиль, а разобрать его на запчасти. Демонтажом занималась сторонняя организация, стоимость услуги — 50 тыс. руб. Стоимость запчастей, пригодных для дальнейшей эксплуатации — 140 тыс. руб.

Дт 02 Кт 01 120 тыс. руб. — первоначальная стоимость уменьшена на накопленную амортизацию.

Дт 10 Кт 01 140 тыс. руб. — учтена стоимость полученных запчастей.

Дт 91.2 Кт 01 540 тыс. руб. — остаточная стоимость автомобиля списана на затраты.

Дт 91.2 Кт 60 50 тыс. руб. — учтены затраты на демонтаж.

Какую информацию об основных средствах нужно раскрывать в бухгалтерской отчётности

Новый стандарт существенно расширил перечень информации, которую раскрывают в бухгалтерской отчётности с учётом её существенности (п. 45 ФСБУ 6/2020). В частности, необходимо:

- Отразить сведения об инвестиционной недвижимости и других видах основных средств в разрезе групп: балансовая стоимость, амортизация, движение за отчётный период.

- Привести информацию о переоценке и обесценении основных средств, в том числе сведения, предусмотренные стандартом МСФО (IAS) 36 «Обесценение активов».

- Указать сведения о балансовой стоимости особых групп основных средств: объектах, которые пригодны для использования, но не используются, кроме случаев, когда это обусловлено сезонностью; основных средствах, сданных в аренду; объектах, в отношении которых имущественные права организации ограничены.

- Предоставить информацию об элементах амортизации основных средств и их корректировках, если таковые были.

Малые предприятия, которые ведут упрощённый бухучёт, могут существенно сократить объём информации об ОС, раскрываемой в отчётности. В частности, они могут не раскрывать данные о переоценке, обесценении и элементах амортизации (п. 3 ФСБУ 6/2020).

Как перейти на ФСБУ 6/2020

Все, кто обязан использовать ФСБУ 6/2020, должны перейти на него не позднее 01.01.2022 (п. 2 приказа Минфина от 17.09.2020 № 204н).

В общем случае организации должны переходить на новый стандарт ретроспективно (п. 48 ФСБУ 6/2020), то есть по требованиям нового стандарта пересчитать всю бухгалтерскую информацию об имеющихся основных средствах за прошедшие периоды.

Однако стандарт допускает и упрощённый вариант перехода (п. 49 ФСБУ 6/2020). В этом случае организация может не проводить ретроспективный пересчёт за прошедшие периоды. Но нужно единовременно провести следующие операции по состоянию на 01.01.2022:

1. Выделить объекты, которые ранее учитывались в качестве основных средств, а по новым правилам — не должны учитываться. Например, это малоценные основных средств со стоимостью ниже лимита. Их остаточную стоимость нужно списать на нераспределённую прибыль:

Дт 84 Кт 01.

2. По всем оставшимся основным средствам пересчитать амортизацию с учётом ликвидационной стоимости, и также отнести разницу на нераспределённую прибыль. Эта же операция относится к тем объектам, которые ранее не учитывались в качестве основных средств, а по новому стандарту должны учитываться

Дт 02 Кт 84.

3. Если организация решила вести учёт всех или отдельных групп ОС по переоценённой стоимости, то кроме корректировки амортизации нужно провести и переоценку тех активов, к которым это относится.

Выбранный вариант перехода нужно раскрыть в первой бухгалтерской отчётности, подготовленной по новому стандарту (п. 52 ФСБУ 6/2020).

Пример 3

На балансе компании на 31.12.2021 числится станок. Первоначальная стоимость — 500 тыс. руб., накопленная амортизация — 100 тыс. руб., балансовая стоимость — 400 тыс. руб. Срок полезного использования — 5 лет, фактически станок использовался 1 год.

Организация решила установить ликвидационную стоимость станка в сумме 150 тыс. руб. С учётом корректировки амортизация за 2021 год должна быть равна:

А = (500 тыс. руб. – 150 тыс. руб.) / 5 = 70 тыс. руб.

Балансовая стоимость:

Б = 500 тыс. руб. – 70 тыс. руб. = 430 тыс. руб.

Таким образом, в результате пересчёта балансовая стоимость станка увеличилась на 30 тыс. руб. Эту разницу нужно отнести на нераспределённую прибыль:

Дт 02 Кт 84 30 тыс. руб.

Малые предприятия, которые ведут упрощённый бухучёт, могут переходить на новый стандарт перспективно — без пересчёта данных за прошлые периоды и остатков на начало 2022 года (п. 51 ФСБУ 6/2020).

ФСБУ 6/2020 в деталях

Подарок для наших читателей — запись вебинара по применению ФСБУ 6/2020. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

В программе 1С:ERP 2.5 учет основных средств возможен отдельно в трех видах учета — управленческий, регламентированный и учет по международному плану счетов (МФУ).

Наличие учёта основных средств устанавливается опцией Используется в разделе НСИ и администрирование → Настройка НСИ и разделов → Внеоборотные активы → Учет внеоборотных активов.

Рисунок 1 — Включение в программе опции учета основных средств

Рабочее место сотрудника, отвечающего за учет основных средств, находится Внеоборотные активы → Основные средства → Документы по ОС. Нажимаем кнопку Создать и получаем перечень всех доступных документов, необходимых для работы с основными средствами.

Рисунок 2 — Перечень возможных для создания документов по хоз. операциям

Приобретение объекта основных средств до постановки на учет

Оформить приобретение основных средств можно несколькими способами.

Документом Поступления товаров и услуг. В группе финансового учета номенклатуры указать счет учета.

Рисунок 3 — Установка счетов учета при поступлении основных средств

После проведения документа и оприходования основных средств и их компонентов на склад необходимо документом Внутреннее потребление товаров (вид операции Списание на расходы) списать расходы по статье расхода На внеоборотные активы.

Рисунок 4 — Данные статьи расходов при списании основных средств и их компонентов на счет 08.04.2

В статье расходов реализована возможность установки счетов учета для каждого вида — управленческий, бухгалтерский и налоговый.

Рисунок 5 — Установка счетов учета отдельно по каждому из видов учета

Также поступление можно оформить документом Поступление услуг и прочих активов из рабочего места основных средств. Списание можно в этом случае сделать сразу в одном документе. Надо установить соответствующую опцию и указать статью расхода.

Рисунок 6 — Установка параметров списания в документе оприходования основных средств

Принятие к учету основных средств

Основные средства принимаются к учету документом Принятие к учету ОС из рабочего места по отражению данных основных средств.

В документе реализована возможность отдельной настройки правил отражения в регламентированном и управленческом учете.

Рисунок 7 — Установка видов учета основного средства

Параметры учета прописываются на вкладке Параметры учета. Каждый из видов учета может иметь самостоятельные правила, отличающиеся друг от друга.

Рисунок 8 — Правила учета основных средств в различных видах учета

На основной закладке указываем Вид аналитики капитализации расходов. Здесь указываем объект, на котором накоплены расходы по приобретению основного средства. Указываем основное средство на соответствующей закладке Основные средства. И устанавливаем правила учета.

Амортизация основного средства

Амортизация производится регламентной операции при закрытии месяца и в соответствии с заданными параметрами в документе Принятие к учету ОС. Кроме этого выполняются следующие действия:

- Актуализируются движения оперативных регистров по документам учета ОС, если уточнялась стоимость и дата в текущем месяце.

- Начисляется дополнительный налог на имущество, если по принятым к учету ОС в текущем месяце был начислен налог на имущество. Если по объектам первоначальная стоимость была уточнена, то доначисление будет выполнено на разницу между предварительной и фактической стоимостью.

Выбытие основного средства

Выбытие основных средств в программе оформляется документом Списание ОС. В данном документе также можно прописать различные правила по списанию, выбытию основных средств в разных видах учета.

Рисунок 9 — Установка параметров списания при выбытии основных средств

При возникновении материальных ценностей при выбытии их надо указать на закладке Приходуемые материальные ценности. После отражения документа в учете, указанные на этой закладке товарно материальные запасы надо оприходовать на склад документом Прочее поступление товаров. Это можно сделать прямо из документа.