Контрольно-кассовая дисциплина в 2022-2023 годах

Контрольно-кассовая (или кассовая) дисциплина — это соблюдение юрлицами и ИП законодательно установленных в РФ правил осуществления наличных денежных расчетов. Расчеты наличными деньгами включают в себя все виды приходно-расходных операций, осуществляемых фирмой или ИП с наличными денежными средствами.

Наиболее широким в целях наличных расчетов является понятие кассы (операционной кассы), через которую фирма или ИП производит расчеты наличными деньгами. Чаще всего это такие операции, как выплата зарплаты, получение-сдача денег в банк, расчеты с подотчетными лицами, выдача-возврат займов. В кассу также может поступать наличная выручка.

Получение наличной выручки обязывает к применению контрольно-кассовой техники (п. 1 ст. 1.2 закона «О ККТ…» от 22.05.2003 № 54-ФЗ). Хотя в ряде случаев допускается ее неприменение, в частности:

- Юрлицами и ИП при осуществлении деятельности определенных видов (п. 2 ст. 2 закона № 54-ФЗ).

- Юрлицами и ИП при осуществлении деятельности в условиях, затрудняющих применение ККТ (п. 3 ст. 2 закона № 54-ФЗ).

Полный перечень случаев, когда разрешено работать без ККТ, с разъяснениями по неоднозначным моментам, смотрите в КонсультантПлюс. Пробный полный доступ к системе предоставляется бесплатно.

Количество используемых кассовых аппаратов или иных пунктов получения денег способами, допускающими неприменение ККТ, не ограничено. Но в конце рабочего дня поступившая выручка должна быть оприходована в кассу фирмы или ИП.

Таким образом, соблюдение кассовой дисциплины в 2022-2023 годах предполагает выполнение правил ведения приходно-расходных операций, проводимых по кассе юрлица или ИП, и правил работы с ККТ или документами, которые оформляются при неприменении ККТ.

Кассовая дисциплина обязательна для всех.

В чем состоит соблюдение кассовой дисциплины

Соблюдение кассовой дисциплины сводится к исполнению правил, установленных следующими документами:

- Указанием Банка РФ от 11.03.2014 № 3210-У, которое определяет правила ведения кассовых операций для юрлиц и ИП. Последняя редакция указания, вступившая в действие с 30.11.2020, внесла ряд изменений.

Подробнее об этом документе читайте в статье «Нюансы положения о порядке ведения кассовых операций».

- Указанием ЦБ РФ от 09.12.2019 № 5348-У, которое содержит условия расчетов наличными деньгами.

- Законом РФ от 22.05.2003 № 54-ФЗ, устанавливающим правила применения ККТ.

- Законом РФ от 03.07.2016 № 290-ФЗ или законом об онлайн-кассах, внесшим существенные изменения в правила закона № 54-ФЗ.

В отношении операционной кассы основные правила таковы:

- Назначается лицо, выполняющее функции кассира, с которым обязательно заключается договор о полной матответственности. Исключением будут ситуации, когда кассу ведет сам руководитель юрлица или ИП, работающий в одиночестве.

- Деньги и кассовые документы хранятся в условиях, обеспечивающих их сохранность.

- Операции, проводимые по кассе, оформляются документами установленной формы с соблюдением определенного порядка их заполнения. Оформление документов производится непосредственно при совершении операции, а по оприходованию наличной выручки, полученной вне операционной кассы, — ежедневно в конце рабочего дня. Кассовая дисциплина в 2022 году для ИП, которые ведут упрощенный учет своих операций, допускает, что документы по кассе можно не оформлять.

Подробнее о видах кассовых операций читайте в статье «Понятие и виды кассовых операций (правовое регулирование)».

- Если в операционную кассу поступает наличная выручка, то должен присутствовать кассовый аппарат. Выдача кассового чека при получении наличной выручки обязательна (ст. 5 закона № 54-ФЗ).

- Деньги, принимаемые кассиром, проверяются на подлинность. Соблюдается определенный порядок проверки их количества и качества при приеме и выдаче, поименованный в указании ЦБ РФ от 05.10.2020 № 5587-У действующий с 30.11.2020:

- Поступившая в операционную кассу наличная выручка должна расходоваться только на определенные цели: выплата зарплаты, расчеты с поставщиками и покупателями, выдача под отчет. ИП могут брать деньги на личные нужды.

Можно ли расходовать из кассы (минуя расчетный счет) остаток аванса, неиспользованного подотчетником, см. здесь.

- Предельная сумма расчетов наличными деньгами между юрлицами, между ИП, между юрлицами и ИП ограничена величиной 100 000 руб. по одному договору. При этом расчеты с физлицами не лимитируются, а ИП для личных нужд из кассы вправе брать любые суммы.

Подробнее о лимите расчетов между юрлицами читайте здесь.

- Выдача под отчет осуществляется по распоряжению руководителя либо по завизированному им заявлению подотчетного лица. Для отчета по выданным суммам предоставляется то количество рабочих дней, которое установлено в локальных актах работодателя, от даты истечения срока, на который выдавались деньги (в том числе командировочные). Неизрасходованные суммы должны быть возвращены в кассу или будут удержаны из заработной платы подотчетного лица (ст. 137 ТК РФ).

- Устанавливается лимит остатка денег в кассе на конец рабочего дня. Порядок его расчета фирма или ИП выбирают самостоятельно из двух способов, предлагаемых указанием Банка РФ № 3210-У. Излишек должен быть сдан в банк. Наличие сверхлимитного остатка допускается только в дни выдачи зарплаты (не более 5 рабочих дней). Кассовая дисциплина в 2022 году для ООО, относящихся к СМП, и для ИП, предполагает, что эти лица могут не устанавливать данный лимит. Для обособленных подразделений он устанавливается либо головным офисом (если у подразделения нет своего расчетного счета), либо самостоятельно (если свой расчетный счет у подразделения есть).

Об определении величины лимита остатка кассы читайте в этом материале.

Примеры расчета лимита остатка наличных денег в кассе от КонсультантПлюс

5.1. Пример расчета лимита кассы с учетом объемов поступлений

Наличная выручка ООО «Рассвет» от продажи товаров за расчетный период с 01.03.2022 по 31.05.2022 (61 рабочий день) составила 2 385 648 руб. Выручка сдается ежедневно (один раз в день).

Для расчета лимита остатка наличных денег в кассе с учетом объемов поступлений воспользуйтесь формулой.

Все примеры расчета кассового лимита и образцы оформляемых при этом документов смотрите в К+. Пробный доступ можно получить бесплатно.

- Через кассу могут осуществляться операции с наличной валютой. Чаще всего они связаны с выдачей денег на зарубежные командировки и сдачей-получением валюты в банке. В некоторых случаях могут иметь место расчеты с резидентами (ст. 9 закона РФ от 10.12.2003 № 173-ФЗ).

Подробнее о валютных операциях читайте в статье «Валютные операции: понятие, виды, классификации».

Что надо знать о работе с ККТ

Требования к применяемой в 2022-2023 годах ККТ определяет обновленный закон № 54-ФЗ.

С 01.02.2017 на учет в ИФНС начали ставиться только кассы нового образца (онлайн-кассы). С 01.07.2019 такой вид касс стал обязательным для использования практически всеми хозсубъектами.

Онлайн-кассы принципиально отличаются от применявшихся ранее касс с фискальным накопителем. Соответственно, и требования к ним предъявляются совершенно другие.

Об общих требованиях, которым должны удовлетворять онлайн-кассы, читайте в статье «Где и по какой цене можно купить онлайн-кассу?».

Иными стали и проблемы, возникающие при их работе.

Ответы на многие вопросы, связанные с применением онлайн-касс, вы найдете в нашей рубрике «Онлайн-кассы ККТ ККМ».

На чем базируется знание порядка оформления кассовых документов

Изменения, внесенные в закон № 54-ФЗ законом № 290-ФЗ, не только отразились на требованиях к применяемой кассовой технике, но и привели к обновлению требований к формируемым этой техникой документам: кассовым чекам и БСО. При этом БСО стал документом, при оформлении которого должны применяться устройства, аналогичные онлайн-кассам. Соответственно, одинаковым оказался и перечень реквизитов для документов, формируемых новыми кассами (ст. 4. 7 закона № 54-ФЗ).

О том, что изменилось для БСО с появлением онлайн-касс, читайте в статье «Закон об онлайн-кассах — как применять БСО (нюансы)».

В операционной кассе оформляются 2 вида действий:

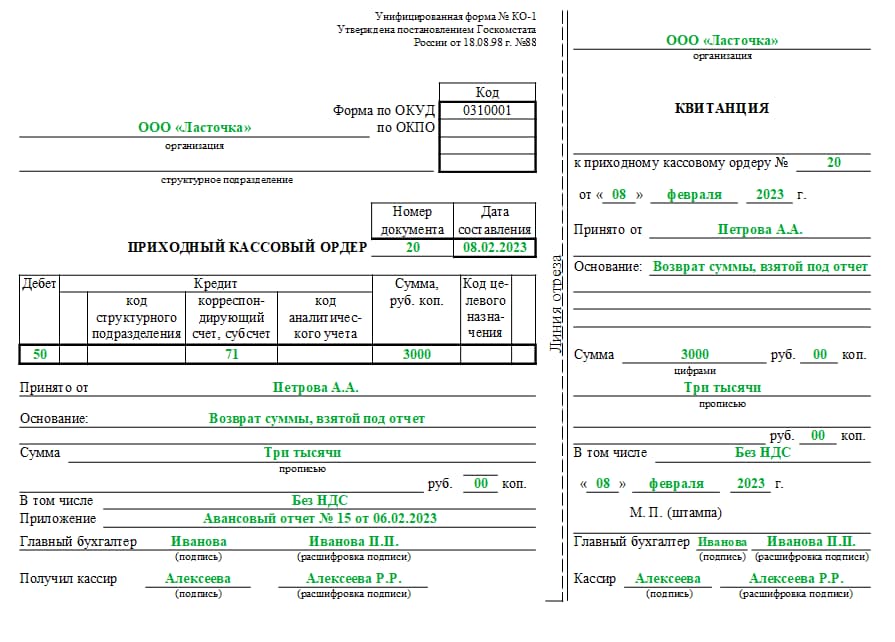

- Приходные с использованием приходного кассового ордера (ПКО) формы КО-1, к которому, по возможности, прилагаются документы, подтверждающие величину поступающей суммы. Отрывная часть ПКО (квитанция), содержащая подписи уполномоченных лиц и печать, передается вносителю.

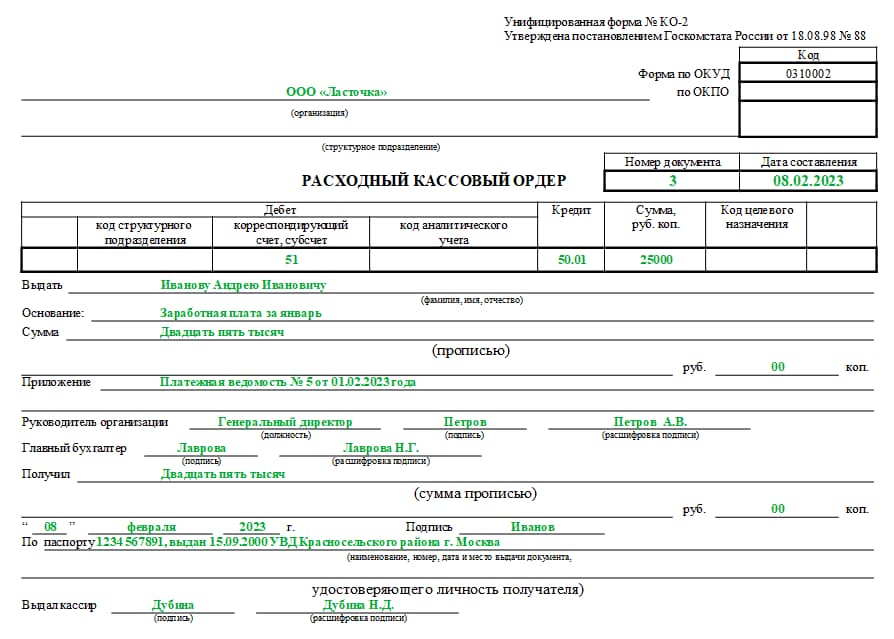

- Расходные с использованием расходного кассового ордера (РКО) формы КО-2, к которому, как правило, прилагаются документы, подтверждающие величину выдаваемой суммы (платежные ведомости, служебные записки, копии приказов, чеки, квитанции). В РКО отражаются реквизиты документа, удостоверяющего личность получателя. Если получение осуществляется по доверенности, то к РКО прилагается ее оригинал (если доверенность разовая) или копия (если доверенность не является однократной).

Формы ПКО и РКО установлены постановлением Госкомстата РФ от 18.08.1998 № 88 и обязательны к применению в РФ при оформлении приходно-расходных операций. На каждую операцию оформляется свой отдельный документ.

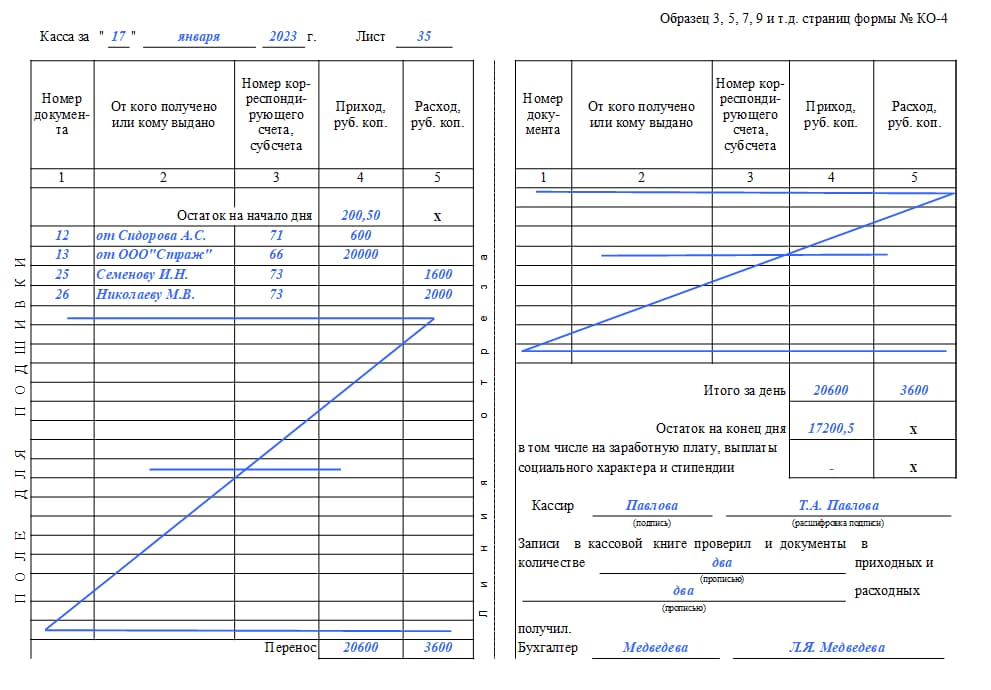

Все ПКО и РКО, выписанные в течение дня, фиксируются в кассовой книге формы КО-4, в которой подводятся итоги работы за день (обороты по приходу и расходу) и выводится сумма остатка на конец дня.

ПКО, РКО и кассовая книга содержат отсылку к счетам бухучета, указание которых обязательно для фирм и необязательно для ИП, которые не должны вести бухучет (подп. 1 п. 2 закона от 06.12.2011 № 402-ФЗ).

Дополнительно могут также заполняться такие формы кассовых документов, как журнал регистрации приходных и расходных кассовых документов формы КО-3 и книга учета принятых и выданных другим кассирам денежных средств формы КО-5.

Порядок заполнения кассовых документов приведен в постановлении Госкомстата № 88 и указании Банка РФ № 3210-У.

О правилах заполнения кассовых ордеров читайте в материалах:

- «Как заполняется приходный кассовый ордер (ПКО)?»;

- «Как заполняется расходный кассовый ордер (РКО)?».

Кто осуществляет контроль за соблюдением кассовой дисциплины

Контролировать правильность действий по осуществлении кассовых операций должны все работники, связанные с их выполнением. Если в организации есть главный бухгалтер, то за контроль работы бухгалтерии и входящей в ее состав операционной кассы отвечает он. Общую ответственность за деятельность фирмы несет ее руководитель, а за деятельность ИП отвечает сам ИП.

Проверку кассовой дисциплины, которая может закончиться для проверяемого лица административным штрафом или последующей выездной проверкой, осуществляют налоговые органы (п. 1 ст. 7 закона РФ от 21.03.1991 № 943-I).

Цели этой проверки заключаются в выявлении фактов:

- неполноты и несвоевременности оприходования выручки;

- превышения лимита расчетов наличными;

- превышения лимита остатка кассы;

- использования запрещенной, неисправной или не соответствующей установленным требованиям ККТ;

- невыдачи кассовых чеков или БСО;

- несоответствия фактических денежных остатков в кассе суммам, указанным в документах;

- выдачи крупных денежных сумм под отчет на неоправданно длительные сроки.

Как проводится проверка кассовой дисциплины

Проверка кассовой дисциплины в 2022-2023 годах проводится по решению руководителя ИФНС в порядке, установленном приказом Минфина РФ от 17.10.2011 № 133н. В процессе проверки изучаются:

- Все документы, которые имеют отношение к оформлению кассовых операций.

- Отчеты фискальной памяти.

- Документы на приобретение, регистрацию и обслуживание ККТ.

- Документы, связанные с приобретением, учетом и уничтожением БСО.

- Учетные регистры бухгалтерских или хозопераций.

- Приказ на лимит кассового остатка.

- Авансовые отчеты.

При этом проверяющим предоставляется неограниченный доступ к ККТ, в том числе к ее паролям и к наличным денежным средствам.

При проверке могут запрашиваться любые другие документы, имеющие отношение к предмету проверки, а также пояснения.

Отметим, что мораторий на проверки ККТ заканчивается 1 января 2023 г.

Как проверяет кассовую дисциплину банк, узнайте в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Ответственность за ведение кассовых операций с нарушениями

Ответственность за нарушение кассовой дисциплины является административной. Сроки привлечения к ней (ст. 4.5 КоАП РФ):

- 2 месяца — за правонарушения, не связанные с ККТ;

- 1 год — за нарушения в работе с ККТ.

Важно! КонсультантПлюс предупреждает

Этот срок начинает исчисляться со дня совершения правонарушения, а при длящемся правонарушении — со дня его обнаружения проверяющим (ч. 1, 2 ст. 4.5 КоАП РФ). Под длящимся правонарушением следует понимать…

Подробнее о нюансах течения срока давности по штрафам за ККТ читайте в К+. Это можно сделать бесплатно.

Своевременно выявленное нарушение приведет к достаточно высоким штрафам, поскольку законом № 290-ФЗ с 2016 года штрафы за нарушение кассовой дисциплины, а точнее ответственность за неприменение ККТ, серьезно увеличены. Административная ответственность за неприменение ККТ влечет за собой:

- штраф для должностных лиц в размере от 25 до 50% от суммы расчета, осуществленного без применения ККТ, но не менее 10 000 руб.;

- штраф для юрлиц в размере от 75 до 100% от суммы расчета, осуществленного без применения ККТ, но не менее 30 000 руб. (п. 2 ст. 14.5 КоАП).

Если организация или ИП попадется вторично на неприменении ККТ, то в случае, когда сумма расчетов без применения ККТ составит (в том числе в совокупности) 1 млн руб. и более, это повлечет:

- дисквалификацию должностных лиц на срок от 1 года до 2 лет;

- приостановление деятельности до 90 суток для ИП и организаций (п. 3 ст. 14.5 КоАП РФ).

Ответственность за нарушения в ведении кассовой дисциплины в 2022 году в виде применения ККТ, которая не соответствует установленным требованиям, применения контрольно-кассовой техники, используемой с нарушением установленного законодательством РФ порядка и условий ее регистрации и перерегистрации предусматривается ответственность в виде:

- предупреждения или штрафа в размере от 1500 до 3 000 руб. для должностных лиц;

- предупреждения или штрафа в размере от 5 000 до 10 000 руб. для юрлиц (ст. 14.5 КоАП РФ, п. 15 ст. 7 закона № 290-ФЗ).

Закон № 290-ФЗ внес и другие основания для привлечения к ответственности за нарушения в применении ККТ. Например:

- за ненаправление покупателю кассового чека или бланка строгой отчетности в электронном виде или за непередачу этих документов на бумажном носителе по требованию покупателя;

- введена ответственность фискальных операторов, изготовителей ККТ, экспертных организаций.

Но даже если в момент проведения проверки кассовой дисциплины ИНФС не сможет привлечь нарушителя к ответственности в виде административного штрафа (из-за истечения срока давности), радоваться не стоит. Обнаружение нарушений в применении ККТ послужит поводом для более пристального внимания к налогоплательщику и при выявлении еще каких-либо проблем в его работе может привести к досрочной выездной проверке. Однозначный интерес налоговиков вызовут неполнота и несвоевременность оприходования выручки, а также выявление несоответствий документальных и фактических остатков денег в кассе.

О том, как можно избежать ответственности за совершенное правонарушение или снизить размер штрафа, вы можете узнать из Готового решения от КонсультантПлюс. Переходите по ссылке и получите пробный доступ к К+ бесплатно.

Факт выдачи крупных денежных сумм под отчет на неоправданно длительные сроки может привести к доначислению НДФЛ с этих сумм (постановление президиума ВАС РФ от 05.03.2013 № 14376/12).

Итоги

Принятие наличной денежной выручки, как правило, обязывает ее получателя иметь кассовый аппарат, выдающий документ о принятии соответствующей суммы. В настоящее время обязательными для применения стали ККТ нового типа — онлайн-кассы. На них формируются не только кассовые чеки, но и БСО. Соответственно, поменялись требования к новым ККМ и документам, выдаваемым ими.

В части документов, формируемых по операционной кассе, изменений в 2022-2023 годах нет. Как нет и перемен в инстанции, проверяющей состояние кассовой дисциплины (т. е. соблюдение правил работы с наличными деньгами), — ею остается ИФНС. Несмотря на ограниченность срока привлечения к ответственности за совершение нарушений при работе с кассой, выявление таких нарушений чревато последствиями в виде выездной налоговой проверки.

Сама же административная ответственность с 2016 года существенно увеличена: выросли размеры штрафов, расширены виды ответственности за неприменение ККТ, в связи с началом работы с кассовой техникой нового типа введены новые основания для привлечения к ответственности.

Понятие кассовой дисциплины

Правила ведения кассовых операций в организации закрепляют указания Центробанка России № 3210-У. Нормативный документ предусматривает порядок работы с наличными денежными средствами в учреждении. За любое отклонение от установленных требований предусмотрена ответственность за нарушение порядка ведения кассовых операций. Но это не единственный норматив в работе с наличностью.

Все организации и ИП, которые принимают наличную оплату за оказанные услуги и работы или реализованный товар от физических лиц, обязаны применять онлайн-кассы. Работать без ККТ нового поколения запрещено (закон № 54-ФЗ и закон № 290-ФЗ). Если компания или коммерсант проведет операцию «мимо кассы», то штрафов не избежать.

Ключевые правила организации работы с кассовыми операциями — в статье Новое в кассовой дисциплине: как избежать штрафов».

Порядок организации кассы

Для соблюдения установленных норм учреждению достаточно выполнить пять ключевых шагов:

- Назначить ответственного работника за ведение кассовых операций. Ознакомьте сотрудника с положениями указаний № 3210-У и закона № 54-ФЗ в последней редакции под подпись.

- Обеспечьте сохранность кассы и документации. Необходимо оборудовать кабинет сейфом, в котором храните деньги, ордера, кассовые книги и чековую книжку.

- Установите предельный лимит остатка наличности в кассе. Эта сумма вычисляется расчетным путем, по приходу или выбытиям из кассы. Не допускайте превышение лимита на конец рабочей смены или дня, иначе гарантированы штрафные санкции за нарушение кассовой дисциплины. Излишки вносите на расчетный счет компании в банке. В дни зарплаты остаток может быть больше лимита.

- Все операции отражайте специальными кассовыми документами. На приходные операции выписывайте приходный ордер, на расход — расходный. Регистрируйте операции в кассовой книге. Если принимаете наличную оплату за товар, работы, услуги, используйте онлайн-ККТ.

- Тратьте выручку только на разрешенные цели. Перечень одобренных затрат приведен в указаниях Банка России от 07.10.2013 № 3073-У.

Какие нарушения допускаются

Подконтрольные организации обязаны разбираться и понимать, за какие кассовые нарушения штрафуют, и при каких условиях наказания недопустимы. Всего выделяют пять категорий проступков, за которые предусмотрена административная ответственность:

|

Суть проступка |

Пояснения |

|---|---|

|

За расчет наличными сверх лимита |

Если организация рассчиталась наличными деньгами в сумме более 100 000 рублей в рамках одного контракта. |

|

Нецелевое расходование наличной выручки |

Если компания потратила наличную выручку на цели, не предусмотренные указаниями № 3073-У. Например, выплатила заработную плату или перечислила страховые взносы. |

|

Превышение лимита кассы |

Если в кассе организации на конец рабочего дня денег осталось больше, чем утвержден лимит остатка. За исключением дней выплаты зарплаты, пособий и стипендий. |

|

Неоприходование наличной выручки |

Если поступившая в кассу выручка не оприходована в установленном порядке. То есть не оформлена кассовая документация (ПКО, фискальный чек или БСО). |

|

Нарушение порядка ведения операционной онлайн-кассы |

Если фирма допустила отклонение от правил ведения онлайн-касс по закону № 54-ФЗ. Например, не оприходовала покупку через онлайн-ККТ. |

В назначении мер административной ответственности предусмотрен срок исковой давности по нарушениям кассовой дисциплины — всего два месяца со дня совершения правонарушения. Например, лимит остатка кассы превышен 10.01.2019. Накажут учреждение, только если проступок выявят до 10.03.2019. Позже применять взыскание неправомерно.

Исключением являются длящиеся преступления. Это категория проступков в части нарушений положений закона № 54-ФЗ. Например, если организация длительное время не переходит на онлайн-кассу.

Виды наказаний за нарушения

За проступки в части соблюдения кассовой дисциплины нарушителя ждет административная ответственность. Часть 1 ст. 15.1 КоАП РФ и письмо ФНС от 09.07.2014 № ЕД-4-2/13338 предусматривают следующие виды взысканий:

- предупреждение;

- штраф в отношении ответственного работника (руководителя или иного сотрудника организации);

- штраф в отношении компании-нарушителя.

В отношении проступков в части соблюдения закона 54-ФЗ (ст. 14.5 КоАП РФ) наказания следующие:

- предупреждение;

- штраф на ответственное лицо;

- штраф на организацию;

- дисквалификация должностного лица;

- приостановка деятельности компании (срок до 90 дней).

Штрафы и наказания за нарушения кассовой дисциплины

Представим в виде таблицы, какие штрафы предусмотрены за нарушение кассовой дисциплины. В соответствии со ст. 15.1 КоАП РФ, нарушителей накажут:

|

Суть проступка |

Штрафы для должностных лиц и ИП |

Штрафы для юрлиц |

Штрафы для СМП |

|---|---|---|---|

|

За нарушения кассовой дисциплины (указания 3210-У): |

|||

|

От 4000 до 5000 рублей. |

От 40 000 до 50 000 рублей. |

За нарушение, допущенное впервые, — предупреждение. За повторный проступок — штраф, в зависимости от правового статуса СМП. |

|

Нарушение порядка ведения онлайн-касс (закон № 54-ФЗ): |

|||

|

Прием наличной выручки мимо онлайн-ККТ. |

От 25% до 50% суммы расчета без ККТ, но не менее 10 000 руб. |

От 75% до 100% суммы расчета без ККТ, но не менее 30 000 руб. |

Штраф могут заменить предупреждением, если проступок выявлен впервые. |

|

Повторное неприменение ККТ, если сумма выручки, проведенной мимо кассы, составила 1 миллион и более. |

Дисквалификация должностного лица от года до двух лет. Для ИП — приостановка деятельности до 90 суток. |

Приостановление деятельности организации на срок до 90 суток. |

Приостановка деятельности до 920 дней. |

|

Онлайн-касса не отвечает установленным требованиям либо нарушен порядок применения ККТ. |

Предупреждение или штраф от 1500 до 3000 рублей. |

Предупреждение или штраф от 5000 до 10 000 рублей. |

Предупреждение или штраф. |

|

Документы, связанные с применением ККМ, не предоставлены в ФНС по запросу. |

|||

|

Чек или БСО не выдан покупателю. |

Предупреждение или административный штраф в размере 2000 руб. |

Предупреждение или административный штраф в размере 10 000 руб. |

Предупреждение или административный штраф в размере 10 000 руб. |

Кто и как проверяет соответствие законодательству

Законодательство предусматривает два вида контроля над соблюдением порядка ведения кассовых операций. Это внутренняя и внешняя формы контроля.

Внутренний контроль

На проведение ревизий внутреннего характера уполномочены штатные сотрудники организации. Например, провести внезапную ревизию кассы вправе главный бухгалтер или руководитель организации.

Порядок проведения ревизии, как и перечень уполномоченных лиц, закрепите в учетной политике учреждения. Либо издайте отдельный приказ. Учтите, что внезапная ревизия кассы проводится группой лиц. То есть специально созданной комиссией.

Проверку кассовой дисциплины в организации следует проводить и при смене кассира (работника, ответственного за прием и выдачу наличных, оформление документов).

Внешний контроль

Под внешним контролем кассы понимаются проверки и ревизии соблюдения кассовой дисциплины, которые осуществляются государственными органами, службами и ведомствами.

Представителей коммерческих структур уполномочена контролировать ФНС. Инспекция разрабатывает и утверждает специальные планы выездных налоговых проверок. В соответствии с планами, выявляются риски от нарушений кассовой работы. ФНС вправе провести внеплановую ревизию. Учтите, что отсутствие компании в плане проверок ФНС не является гарантией того, что инспекторы не приедут с ревизией. Инспекция уполномочена назначить внеплановый контроль при наличии веских оснований и даже без них.

Бюджетный сектор контролирует не только ФНС. Ревизии кассы вправе проводить:

- Счетная палата;

- ревизионный отдел финансового органа, в котором обслуживается учреждение;

- Министерство внутреннего финансового контроля;

- Министерство финансов;

- учредитель или профильное министерство и ведомство;

- органы прокуратуры и следственного комитета;

- иные представители госструктур.

Бюджетников на нарушения по кассовым операциям могут проверять хоть каждый день, так велико число контролеров и ревизоров.

При инициации внешней проверки кассы контролер обязан предоставить:

- удостоверение контролера;

- распоряжение ведомства, инициировавшего контрольное мероприятие;

- план проведения ревизии;

- предмет проверки;

- сроки проведения контрольного мероприятия.

Документы заверяют подписью и печатью руководителя ведомства. Если бумаг недостаточно или отсутствуют подписи или печати, потребуйте предоставить верную документацию. До этого не допускайте ревизора к проверке.

Как фиксируются нарушения

Выявленные ошибки, отклонения и проступки оформляют специальным актом. Иначе привлечь нарушителя к ответственности нельзя. Проверьте, все ли обязательные реквизиты отражены в акте про нарушения при проверке кассовых операций. К ним относят:

- наименование документа, дата составления, номер;

- наименование подконтрольной организации;

- члены комиссии (Ф.И.О., должности) — для внутренней проверки;

- должность, Ф.И.О. ревизора, наименование ведомства — для внешней формы контроля;

- кассир или иное материально-ответственное лицо (Ф.И.О., должность);

- перечень ценностей в кассе на начало проведения ревизии (это не только наличность, но и марки, ценные бумаги, бланки строгой отчетности);

- сумма наличных денег и стоимость прочих ценностей по учетным данным;

- последние номера приходных и расходных ордеров (при наличии);

- детальное отражение факта и содержания нарушения.

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Другие статьи автора на gosuchetnik.ru

Подготовлены редакции документа с изменениями, не вступившими в силу

(в ред. Федерального закона от 27.06.2011 N 162-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 15.1 КоАП РФ

1. Нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, выразившееся в осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров, неоприходовании (неполном оприходовании) в кассу денежной наличности, несоблюдении порядка хранения свободных денежных средств, а равно в накоплении в кассе наличных денег сверх установленных лимитов, —

влечет наложение административного штрафа на должностных лиц в размере от четырех тысяч до пяти тысяч рублей; на юридических лиц — от сорока тысяч до пятидесяти тысяч рублей.

(в ред. Федерального закона от 22.06.2007 N 116-ФЗ)

(см. текст в предыдущей редакции)

2. Нарушение платежными агентами, осуществляющими деятельность в соответствии с Федеральным законом от 3 июня 2009 года N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами», банковскими платежными агентами и банковскими платежными субагентами, осуществляющими деятельность в соответствии с Федеральным законом «О национальной платежной системе», обязанностей по сдаче в кредитную организацию полученных от плательщиков при приеме платежей наличных денежных средств для зачисления в полном объеме на свой специальный банковский счет (счета), а равно неиспользование платежными агентами, поставщиками, банковскими платежными агентами, банковскими платежными субагентами специальных банковских счетов для осуществления соответствующих расчетов —

влекут наложение административного штрафа на должностных лиц в размере от четырех тысяч до пяти тысяч рублей; на юридических лиц — от сорока тысяч до пятидесяти тысяч рублей.

(часть 2 введена Федеральным законом от 27.06.2011 N 162-ФЗ)

Кассовая дисциплина — совокупность правил и ограничений при расчетах наличными. Порядок и контроль оборота наличных средств устанавливаются в целях обеспечения государственного надзора и для внутреннего контроля за финансами компании. Расскажем, как правильно работать с наличными в 2022 году.

Основные понятия

Кассовая дисциплина — это совокупность правил осуществления операций с наличными деньгами. Основные нормы подобных сделок устанавливает Центральный Банк. Они предусматривают обязанность:

- рассчитываться наличными средствами ИП и компаниям только в пределах лимита;

- своевременно и полностью оприходовать выручку в наличной форме на основании оформленных документов;

- тратить наличные деньги только на разрешенные Центробанком цели;

- устанавливать и постоянно контролировать остаток денег в кассе.

Кассовая дисциплина — это не только свод правил, предписанных регулирующим органом, но возможность контролировать важнейший ресурс любого бизнеса — деньги. Если у компании большой оборот наличных — этот контроль становится жизненно необходимым. Основные цели упорядочения и документирования оборота наличных — это сохранение и учет денег.

Важный аспект кассовой дисциплины — это управление наличными денежными потоками бизнеса. Это позволяет анализировать финансовые операции, оценивать качество работы сотрудников и менеджмента. При грамотной организации процесса это ценный источник информации, который будет помогать принимать решения.

Основные требования кассовой дисциплины

Лимит расчетов

Указанием Банка России от 09.12.2019 № 5348-У предусмотрено ограничение на максимальную сумму наличных расчетов: в рамках одного договора можно рассчитываться суммой, не превышающей 100 тысяч рублей. По сделкам в иностранной валюте — сумма расчетов не должна превышать сумму, эквивалентную 100 тысяч рублей по официальному курсу Банка России на дату сделки.

На лимит расчетов не влияют ни тип договора, ни срок его действия, ни количество и периодичность платежей по нему. Важно понимать: дробление расчетов на разные договоры для обхода этого ограничения может вызвать дополнительный контроль как со стороны банка, так и со стороны налоговой инспекции.

Ограничение в сумме также распространяется на расчеты между предпринимателями (обе стороны сделки являются ИП), а также — между ИП и организациями. При этом покупки и оплаты для частных целей целесообразно проводить обособленно.

ЦБ не установил максимальную сумму расчетов наличными с физическими лицами, не являющимися ИП. Компании и предприниматели могут проводить сделки с ними на любые суммы. Операции должны быть задокументированы и экономически обоснованы. Массовый вывод наличных из компании может вызвать подозрения у ИФНС и банка.

Откройте расчетный счет бесплатно в Локо-Банк и получите реквизиты уже сегодня

На какие цели разрешено тратить наличные?

Потратить наличные деньги можно только на цели, разрешенные Центробанком:

- Выплату работникам зарплаты, премий, доплат за сверхурочную работу, отпускные и другие аналогичные расчеты.

- Пособия по социальному страхованию, материальную помощь и другие платежи социальной направленности.

- Закупку товаров, работ, услуг (за исключением приобретения ценных бумаг).

- Выдачу денег под отчет (например, на оплату командировочных расходов).

- Возврат за товары и услуги, которые покупатель ранее оплатил наличными.

Особые нормы установлены для валютных нерезидентов — физических лиц. Они смогут получить наличные на следующих основаниях:

- при возврате товаров, приобретенных ранее за наличный расчет;

- за неоказанные услуги, которые были оплачены ранее;

- при компенсации сумм НДС при вывозе товаров, купленных в России (tax free);

- под отчет.

Нерезиденту нельзя выдавать наличные в качестве оплаты труда, а также — нельзя оплачивать покупаемые организацией товары, работы, услуг. Эти сделки с иностранцами можно осуществлять только безналичным расчетом.

Лимит остатка

Лимит остатка в кассе — максимальная сумма в кассах организации по состоянию на конец рабочего дня. Компания рассчитывает этот лимит самостоятельно, исходя их особенностей ведения бизнеса. Рассчитанный лимит необходимо установить распорядительным документом — приказом — с подписью руководителя. Согласовывать его с банком не требуется.

Подобное ограничение позволяет контролировать финансовые потоки компании, а также регулировать и снижать риски хищения денег.

Период, на который нужно устанавливать лимит, законодательно не определен. Как правило, он действует до вступления в силу нового приказа на установление нового лимита кассы. Периодический пересмотр этого показателя позволяет оценивать развитие бизнеса и контролировать финансы.

Налоговая служба расценивает отсутствие лимита по кассе как лимит, равный нулю. А значит всю дневную выручку необходимо сдавать в банк. Если подобные условия вам не подходят — закрепите приказом удобную сумму в качестве лимита остатка.

Для малых предприятий установлена льгота: они могут хранить любую сумму в кассе на конец дня и не устанавливать лимит. Нужно только обязательно прописать это условие внутренним документом, например, тем же приказом руководителя.

Если организация не воспользуется льготой и установит лимит, то его придется соблюдать в общем порядке.

Хранение наличных в кассе

Правила хранения и оборота наличных законодательно не установлены, компании и предприниматели обязаны самостоятельно разработать регламент работы с деньгами. Он утверждается приказом руководителя и может содержать:

- инструкции по работе с ключами от кассы;

- периодичность проведения проверок сохранности (ревизии, внеплановые инвентаризации);

- регламент действий в случае хищений.

Документирование кассовых операций

Оборот наличных оформляется документально приходными (ПКО) и расходными (РКО) кассовыми ордерами. Формы этих документов установлены Постановлением Госкомстата России от 18.08.1998 № 88.

Необходимые документы заполняются и подписываются главным бухгалтером, кассиром или руководителем компании. Образцы подписей уполномоченных сотрудников необходимо выдавать кассиру для сверки с подписями на документах. Если наличные принимает и выдает лично руководитель, образцы подписей не потребуются.

Существуют другие документы учета. В частности — кассовая книга, журналы регистрации приходных и расходных кассовых ордеров, а также книги учета принятых и выданных кассиром денег. Конкретный перечень необходимых для ведения отчетов и документов определяется характером ведения бизнеса и особенностями организации работы касс.

Все перечисленные документы необходимо хранить пять лет после года выполнения операций (например, документы, оформленные в 2022 году нужно хранить до конца 2027 года). В случае возникновения споров или судебных разбирательств — до принятия решения по делу, но не менее пяти лет. При необходимости — срок хранения можно увеличить (по решению организации). Сохранение документов — важный элемент документооборота организации. Это позволяет качественно улучшать прогнозирование будущих поступлений средств, исходя из прошлого опыта.

Откройте счет в Локо-Банке и получите доступ к онлайн-продуктам: торговый и интернет-эквайринг, онлайн-бухгалтерия, ежедневный мониторинг состояния вашего бизнеса и многое другое.

Как выдать и принять деньги в кассе?

Выдача денег:

- Проверить оформление расходных кассовых ордеров — наличие подписей, соответствие образцам подписей, и корректность указанных сумм.

- Удостовериться в том, что деньги выдаются лицу, указанному в расходном кассовом ордере.

- Получить подпись получателя денег.

- Выдать деньги и подписать расходный кассовый ордер.

- Отразить списание в кассовой книге.

Принятие денежных средств:

- Проверить приходный кассовый ордер: наличие подписей, соответствие подписей образцу, корректность сумм цифрами и прописью.

- При наличии — поверить дополнительные документы, указанные в приходном кассовом ордере.

- Пересчитать внесенные деньги и сверить полученную сумму с документом.

- Если сумма внесенных средств верна, поставить подпись в приходном кассовом ордере и квитанции к нему, далее — выдать ее тому, кто осуществляет внесение средств.

- Отразить в кассовой книге информацию о принятых денежных средствах.

Кассовые операции в бухгалтерском учете

Для отражения операций используется счет 50 «Касса», к которому можно открыть дополнительные субсчета для детализации отражения операций по синтетическому счету.

Например, можно создать отдельный субсчет для наличных в ящиках ККТ или субсчет для учета денежных документов (к ним относятся в частности путевки для сотрудников, авиа- и ж/д билеты). Конкретный список субсчетов определяется учетной политикой и разработанной методологией бухгалтерского учета.

Поступление денег (денежных документов) отражается по дебету соответствующих субсчетов, расход — по кредиту, в корреспонденции с соответствующими счетами учета операций.

Ошибки в кассовом учете несут налоговые риски — не полностью оприходованная выручка, например, сейчас может быть быстро выявлена путем сличения данных онлайн-кассы и данных отчетности. Поэтому необходимо взвешенно подходить к контролю сотрудников. В частности — установить периодичность инвентаризаций всех типов касс.

Контроль кассовой дисциплины

Оборот наличных в организациях и у ИП контролируют налоговая инспекция в рамках проверки применения ККТ и полноты учета наличной выручки. Плановых проверок для этого вида контроля не предусмотрено, возможны только внеплановые. У проверяющих должны быть:

- Поручение на проведение проверки;

- Служебные удостоверения.

Проверить кассовые операции налоговые органы могут за любой период, но оштрафуют компанию только за те нарушения, которые выявлены в течение двух последних месяцев. За более ранние санкций не будет. Например, если компания превысила лимит остатка в январе 2022 года, то привлечь ее к ответственности в апреле уже нельзя.

В ходе проверки компания должна предоставить перечень документов, указанных в налоговом требовании. Документы предоставляются в виде оригиналов или заверенных компанией копий.

Согласно административному регламенту, срок проверки кассовых операций будет не дольше 20 рабочих дней с даты получения поручения на ее проведение. Документарные и выездные проверки не могут длиться дольше 10 рабочих дней.

За непредставление документов, доступа или несообщение информации в рамках проверки может быть наложен штраф:

- на юридические лица — от 5 тысяч до 10 тысяч рублей;

- на руководителя или ИП — от 2 тысяч до 4 тысяч рублей.

Если в результате действий или бездействия налогоплательщика проведение проверки или ее завершение стало невозможным, то штраф будет больше:

- на компании — от 20 тысяч до 50 тысяч рублей;

- на руководителя или ИП — от 5 тысяч до 10 тысяч рублей.

По результатам проверки проверяющие составляют акт проверки. Он составляется и подписывается в нескольких экземплярах, один из которых передается проверяемой организации (ИП).

Если ИФНС найдет нарушения, то вместе с актом выдадут предписание с указанием сроков устранения нарушений. Дополнительно составят протокол об административном правонарушении, после — инспекция вынесет постановление о назначении административного наказания (штрафа). Постановление не оформляется, если срок давности уже истек.

Оспаривание акта проверки начинается с оформления возражений. Налоговый инспектор обязан сделать в акте отметку, что возражения приняты. Если это не поможет — обжаловать постановление о штрафе можно в арбитражном суде. Срок обжалования — всего 10 календарных дней.

Штрафы за нарушение кассовой дисциплины

Наказание предусмотрено за следующие правонарушения:

- покупки за наличные деньги свыше 100 тысяч рублей;

- сокрытие (полное или частичное) наличной выручки;

- нарушения при хранении и обороте наличных денег;

- превышение установленного лимит остатка по кассе.

За перечисленные нарушения оштрафуют руководителя компании и предпринимателя (штраф от 4 тысяч до 5 тысяч рублей), дополнительно будет назначен штраф на организацию (от 40 тысяч до 50 тысяч рублей).

Важно: с 06.04.2022 отменены одновременные штрафы для компаний и должностных лиц за одно и то же нарушение (закон от 26.03.2022 № 70-ФЗ). То есть, если оштрафовали руководителя, то компанию к ответственности привлекать не будут, при условии, что она приняла все меры для соблюдения правил и норм, за нарушение которых предусмотрена ответственность.

Содержание

- Что такое контрольно-кассовая дисциплина

- Положение о кассовых операциях

- Как можно расходовать наличные деньги из кассы

- Лимит остатка кассы: определение

- Как рассчитывают лимит остатка кассы

- Формула расчета на основе поступления наличных денег

- Формула расчета на основе расхода наличности

- Порядок обеспечения сохранности наличных денег

- Порядок обращения с документами кассовой дисциплины

- Порядок проведения проверки кассовой дисциплины

- Какая ответственность за нарушение кассовой дисциплины предусмотрена в 2023 году

Порядок осуществления предпринимателями кассовых расчетов наличными регламентируются указанием Банка России №3210-У от 11 марта 2014 года. Все представленные там положения должны соблюдаться неукоснительно: за нарушения предусмотрена административная ответственность в виде солидных штрафов. Рассказываем о проведении кассовых операций в 2023 году, нововведениях и особенностях соблюдения кассового порядка.

Что такое контрольно-кассовая дисциплина

Под контрольно-кассовой дисциплиной подразумевают соблюдение юрлицами и ИП правил порядка осуществления наличных денежных расчетов, предусмотренных законодательством РФ. При этом данные расчеты включают в себя абсолютно все операции с наличными деньгами, как приходные, так и расходные.

Кассовая дисциплина включает несколько аспектов:

- оформление соответствующих кассовых документов (кассовая книга, приходные и расходные кассовые ордера);

- установление целесообразного лимита остатка денежных средств в кассе;

- соблюдение порядка правил расходования и сдачи наличных денег в банк;

- соблюдение определенных лимитов расчета наличными денежными средствами.

В рамках кассовой дисциплины одно из ключевых понятий – операционная касса, через которую предприниматели производят расчеты наличными. В числе наиболее частых операций – получение наличности от банка и ее сдача в банк, выдача заработной платы, работа с займами, расчеты с подотчетными лицами, а также поступление наличной выручки.

При этом для получения наличной выручки обязательно применение кассовой техники установленного образца в соответствии с Федеральным законом №54-ФЗ. Отказ от ее использования разрешен только в двух случаях:

- осуществление определенных видов деятельности, предусмотренных пунктом 2 статьи 2 №54-ФЗ;

- осуществление деятельности в условиях, при которых применение ККТ затруднено или невозможно (в соответствии с пунктом 3 статьи 2 №54-ФЗ).

Количество используемых аппаратов во всех указанных выше случаях не ограничена. Однако вся выручка должна быть оприходована в кассу предпринимателя или компании в конце каждого рабочего дня.

Положение о кассовых операциях

Правила обращения с наличными деньгами нередко оформляют, как отдельный нормативный акт – своего рода внутреннее положение о проведении операций с наличными деньгами. Однако формирование такого локального документа подразумевает не только подробное описание порядка проведения кассовых операций, но и следующие аспекты:

- список лиц (или имя лица), назначенного для оформления кассовых документов;

- лицо, ответственное за контроль соблюдения требований ведения кассовых операций и ежедневного остатка в кассе;

- обязательства по составлению кассовых ордеров на каждую операцию (может быть прописана необходимость составлять их только в конце смены по полученным фискальным документам);

- особенности обеспечения сохранности наличных средств в кассе;

- порядок ведения наличных расчетов с обособленными подразделениями.

Кроме того, во внутреннем акте прописывают положения об установлении необходимого лимита остатка кассы (на основании соответствующего приказа). Когда документ сформирован, руководителю организации необходимо его утвердить и подписать для полноценного вступления в силу.

Письмо Министерства финансов №03-01-15/37692 также устанавливает нюансы ведения справки отчета и ведения журнала кассира-операциониста. Если предприниматель использует онлайн-кассу, их использование необязательно.

Как можно расходовать наличные деньги из кассы

Компании все чаще отдают предпочтение безналичным расчетам, однако для ряда операций по-прежнему сохраняют возможность использования наличных. Если оплата в этом случае проводится от компании, а не от физлица, на суммы наличности устанавливают определенные лимиты. При расчетах за товары, услуги или те или иные виды работ в рамках одного договора лимит составляет 100 тысяч рублей.

Предприятия и ИП могут расходовать наличные средства из кассы на следующие цели:

- выдача заработной платы;

- оплата товаров, услуг или работ в соответствии с договором;

- выдача денежных средств подотчетным лицам;

- социальные платежи;

- возврат денежных средств покупателю при отказе от товара или услуги;

- компенсационные выплаты сотрудникам компании;

- возмещение по страховым договорам;

- платежи платежного агента (наличные).

В соответствии с пунктом 1 указания Центробанка №5348-У от 09 сентября 2019 года предприниматели также могут расходовать данные средства на собственные нужды.

В любом случае, объем наличных, хранимых в кассе, всегда должен оставаться в пределах лимита, установленного внутренним положением и утвержденным руководителем компании.

Лимит остатка кассы: определение

Под лимитом остатка денежных средств в кассе понимают сумму наличных, которая обязательно должна остаться в кассе на момент закрытия смены или в конце рабочего дня. Его введение вполне обосновано — это еще один способ застраховать предприятие от внушительных денежных потерь, ограбления, растраты и других чрезвычайных ситуаций.

Как уже говорилось ранее, лимит наличности устанавливается каждой организацией отдельно на основании внутреннего положения, проведенного и установленного приказом руководителя. Все суммы сверх лимита обязательны к сдаче в обслуживающий банк, где они подлежать зачислению на расчетный счет.

Приказ, устанавливающий лимит остатка кассы утверждается компанией или организацией ежегодно. Однако это скорее рекомендация, чем жесткое правило: если руководитель не видит в этом необходимости, вполне достаточно однократного утверждения. Если же данный лимит фирмой не установлен, в конце рабочего дня сдаче в банк подлежат все наличные средства из кассы. Там не должно ничего оставаться.

В некоторых случаях сформировать и утвердить новый приказ по лимиту остатка наличных в кассе можно не дожидаясь окончания года. Как правило, необходимость в изменении лимита связана с изменениями в работе организации, напрямую влияющими на остаток кассы. Один из примеров – изменение объема поступающих в кассу наличных денег.

Как рассчитывают лимит остатка кассы

Расчет кассового лимита для наличности – процесс индивидуальный, поскольку у каждого предприятия свои особенности ведения подобных операций. Например, в некоторых компаниях наличные деньги только поступают в кассу и практически не тратятся, в других – расходуются в значительных объемах на определенные цели, при этом их пополнение внесением выручки не осуществляется.

Исходя из этих особенностей Центробанк предлагает две формулы для установки ограничений наличности в кассе — по поступлению наличности и по расходованию наличности. Рассмотрим их подробнее.

Формула расчета на основе поступления наличных денег

В данном случае порядок расчета выглядит следующим образом:

Лимит = Оп/Pп × П

Где:

Оп — объём наличности, поступившей за заданный расчетный период;

Pп – расчётный период. Юрлицо может определить его произвольно, однако он не может быть более 92 дней;

П — количество дней между самостоятельной сдачей наличных средств в банк или инкассациями (среднее).

Данный период не может превышать 7 рабочих дней. Если компания или предприниматель находятся в отдаленной местности без банковских отделений, то максимальный период для сдачи наличных денег составляет 14 рабочих дней.

Формула расчета на основе расхода наличности

В этом случае применяется иная формула:

Лимит = Ов/Pп × П

Где:

Ов — объём наличных денег, выданных за расчетный период (заработная плата в расчет не входит);

Pп – расчётный период (до 92 дней);

П – усредненный период между получением наличности в банке (не более 7 и 14 дней).

Порядок обеспечения сохранности наличных денег

В обязанности компании или индивидуального предпринимателя входит разработка мероприятий для обеспечения порядка безопасного хранения наличных, а также их инвентаризация и транспортировка. Когда план данных мероприятий утвержден и проработан, назначают материально ответственных лиц.

Как правило, это кассир или сотрудник, исполняющий обязанности кассира на постоянной или временной основе. На него возлагается ответственность за сохранность денег в кассе и в случае возникновения недостачи он обязан возместить работодателю ущерб в соответствии со статьями 242 и 244 ТК РФ. Данная ответственность также регулируется договором о полной материальной ответственности и распиской кассира об ознакомлении с его должностными обязанностями.

Порядок обращения с документами кассовой дисциплины

Контроль обращения с наличностью проводят ежеквартально или ежемесячно. При этом каждый пересчет лимита распечатывают, подтверждают подписью главного бухгалтера и хранят в соответствии с общими правилами документооборота.

Выдача наличных денег из кассы и их внесение оформляют соответствующим кассовым ордером. В первом случае формируют расходный кассовый ордер (РКО), во втором – приходный кассовый ордер (ПКО). По каждому из них ответственным лицом вносится соответствующая запись в кассовую книгу. Ордера и записи подлежат хранению в бумажном или электронном виде после завершения отчетного года на протяжении пяти лет.

Налоговые органы имеют право на проверку документов, а также соблюдения правил учета выручки за любой интересующий их период. При этом также выявляют факты нарушения статей 346.11 и 346.26 НК РФ, регламентирующих обязанности по соблюдению кассовой дисциплины. В числе таких фактов:

- несвоевременное или неполное оприходование выручки;

- превышение лимита остатка денежных средств в кассе или расчетов наличными;

- невыдача кассовых чеков, либо бланков строгой отчетности;

- использование контрольно-кассовой техники, не соответствующей установленным требованиям, а также неисправной или запрещенной;

- несоответствие фактических остатков наличности указанным в отчетах, ордерах или иных документах суммам;

- выдача под отчет наличности в больших объемах на ничем не обоснованный срок.

Порядок проведения проверки кассовой дисциплины

В 2023 году такие проверки проводят по решению руководителя инспекции ФНС. Порядок проведения установлен приказом Министерства финансов РФ №133н от 17 октября 2011 года. В соответствии с приказом проверяющие изучают следующие документы:

- все бумаги, связанные с оформлением кассовых операций;

- документы на приобретение контрольно-кассовой техники, а также ее регистрацию и обслуживание;

- отчеты, хранящиеся в памяти фискального накопителя;

- учетные регистры по хозяйственным или бухгалтерским операциям;

- документы по приобретению, учету и уничтожению бланков строгой отчетности;

- приказы по установлению лимита остатка наличности в кассе;

- авансовые отчеты.

Проверяющие также имеют право запросить любые необходимые им документы и пояснения к ним. При этом руководитель организации или ИП обязан предоставить им неограниченный доступ к кассе (в том числе к паролям), а также к наличности.

Какая ответственность за нарушение кассовой дисциплины предусмотрена в 2023 году

Соблюдение порядка и правил проведения операции с наличностью отслеживают представители Федеральной налоговой службы. Если нарушения выявлены, организация или индивидуальный предприниматель обязаны понести административную ответственность в соответствии со статьей 15.1 КоАП РФ.

В числе правонарушений, за которые предусмотрено наказание, следующие:

- игнорирование требований по передаче в банк сумм сверх установленного кассового лимита;

- проведение наличных платежей сверх лимита с участием ИП и юридических лиц;

- нарушение правил хранения наличной выручки;

- нецелевые траты наличных денег.

Штраф для ИП и руководителей организации в этом случае составит 4-5 тысяч рублей. Однако для юридических лиц он гораздо выше: им придется заплатить от 40 до 50 тысяч рублей.

Что касается представителей малого и среднего бизнеса, то в их отношении ФНС может отделаться и предупреждением, если предприниматель ранее не был замечен в подобном правонарушении или же оно не повлекло материального ущерба создания чрезвычайной ситуации и причинения вреда.

Кроме того, статья 15.1 КоАП РФ предусматривает срок давности по наказаниям за нарушение кассовой дисциплины, если с момента его совершения прошло более двух месяцев, взыскания не применяются.

Кассовая дисциплина в 2023 году не подверглась радикальным изменениям. Однако для предпринимателя важно отслеживать все актуальные новости и перемены в данной сфере, чтобы вести операции с наличными в соответствии с законодательством и избежать штрафов.

Кассовая дисциплина обязательна для всех предпринимателей и организаций, у которых в обороте есть наличные деньги. Исключение — продавцы со 100% расчетами по безналу. Но таких на практике мало: почти каждый ИП и компания хотя бы отчасти принимают наличку.

Как вести приходно-расходные операции по требованиям законодательства, как работать с наличными средствами и какие документы оформлять — в этой статье.

Вести кассу удобно в МоемСкладе: продажи и возвраты, отслеживание остатков, автоматическое создание ПКО при закрытии смены и формирование Z-отчета на торговой точке. Попробуйте прямо сейчас — это бесплатно.

- Что такое кассовая дисциплина

- Документы для работы с наличными

- Правила ведения документации по наличным операциям

- Получение наличных в кассу

- Работа с ККТ и кассой

- Выдача наличных из кассы

- Куда можно тратить наличные из кассы

- Как рассчитываться наличными по договору

- Лимит остатка кассы: формулы расчета, правила и исключения

- Хранение наличных в кассе и обеспечение их сохранности

- Кто и как проверяет ведение кассовой дисциплины

- Штрафы за нарушение кассовой дисциплины

Что такое кассовая дисциплина

Кассовая дисциплина — это соблюдение юрлицами и ИП законодательных требований по ведению наличных денежных расчетов. Это касается всех видов приходно-расходных операций с наличкой. Например, выдачи зарплаты, расчетов с подотчетными лицами, передачи выручки инкассаторам.

Обязанность распространяется на всех вне зависимости от режима налогообложения и способа приема наличных — через кассовый аппарат или по БСО.

Правила кассовой дисциплины определяют:

- какие документы оформлять для подтверждения наличных операций;

- как получать и выдавать наличные из кассы;

- на какие цели можно тратить наличные;

- на какую сумму можно заключать сделки при оплате наличными;

- сколько денег можно хранить на остатке в кассе.

Зачем нужна кассовая дисциплина

Без контроля оборота наличных не обойтись, особенно если он большой. Предпринимателю и организации он позволяет в любой момент времени знать, сколько денежных средств есть в наличии и отслеживать их движение по документам.

Соблюдение требований и в частности кассовые документы проверяет ФНС. При их отсутствии или неправильном оформлении — штраф.

Кто отвечает за кассовую дисциплину

Сами расчеты ведет кассир, кассовые документы формирует бухгалтер. Иногда эти должности совмещаются, и в компании работает продавец-кассир, бухгалтер-кассир. В небольших фирмах все функции может выполнять один сотрудник — руководитель.

Общая ответственность за кассовые операции лежит на руководителе в компании или на индивидуальном предпринимателе.

Законодательное регулирование

Нормы ведения приходно-расходных операций разрабатывает Центробанк. Все подробности и условия проведения наличных расчетов прописаны в Указаниях ЦБ РФ: от 11.03.2014 № 3210-У и от 09.12.2019 № 5348-У. Порядок заполнения и формы кассовых документов приведены в постановлении Госкомстата № 88.

Далее — кратко основные требования кассовой дисциплины.

Документы для работы с наличными

Каждое поступление и выдачу наличных обязательно подтверждать кассовыми документами. Всего их 5 видов:

- Приходный кассовый ордер — ПКО;

- Расходный кассовый ордер — РКО;

- Кассовая книга;

- Платежная ведомость;

- Книга учета кассиром принятых денежных средств.

ИП на упрощенном учете операций оформляют ордеры и кассовую книгу только при выдаче зарплаты персоналу наличными. Для подтверждения поступления выручки достаточно чеков, отчетов о закрытии смены и бланков строгой отчетности.

Для юрлиц обязательны только первые три документа из списка.

Рассмотрим каждый подробнее.

Приходный кассовый ордер (ПКО)

ПКО подтверждает, что наличные поступили в кассу. Например, платеж от заказчика, возврат, внесение денег для выплаты зарплаты. Бухгалтер указывает в ордере:

- номер;

- дату;

- кто вносит деньги;

- основание;

- сумму цифрами и прописью.

Большинство организаций и индивидуальных предпринимателей согласно 54-ФЗ обязаны использовать онлайн-кассы. Поэтому если покупатель рассчитался наличными за товары и услуги, оформление ПКО не отменяет обязанность формирования кассового чека.

Вот пример, как выглядит приходный кассовый ордер:

ПКО состоит из отрывной квитанции — она после подписания и заверения печатью выдается лицу, сдавшему деньги — и основной части документа, которая остается на хранение в кассе.

Есть два варианта формирования приходного кассового ордера:

- Отдельный документ на каждый чек. Такое часто практикуют в оптовой торговле или сфере услуг с высоким средним чеком.

- Один ордер по общей выручке за смену. При этом ориентируются на отчет о закрытии смены, который формирует касса. Удобный вариант для точек с большим потоком клиентов.

Расходный кассовый ордер (РКО)

РКО подтверждает факт выдачи наличных из кассы. Бухгалтер указывает в нем:

- номер ордера;

- дату;

- паспортные данные получателя денег;

- сумму цифрами и прописью.

Пример расходного кассового ордера:

Напомним: наличную выручку можно расходовать только на строго определенные цели. Поэтому расходный ордер выдается на:

- оплату поставщикам, подрядчикам;

- оплату труда резидентам;

- социальные отчисления;

- покупку канцтоваров;

- возврат при отказе от товара, оплаченного наличными.

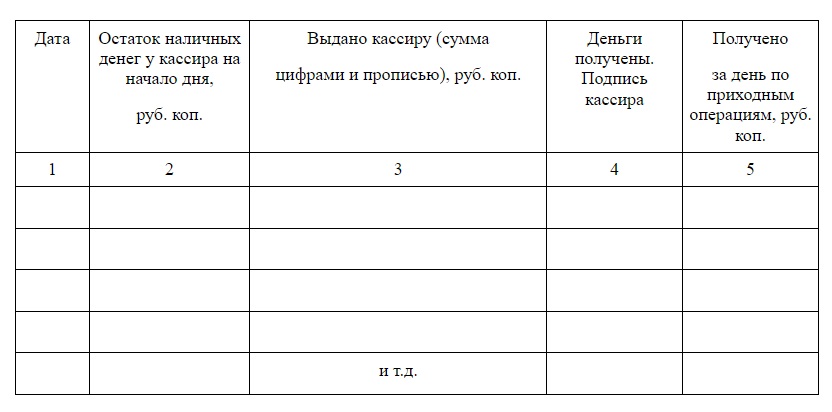

Кассовая книга

В этом документе ежедневно фиксируются все движения по кассе — по каждому приходному и расходному ордеру — и выводится сумма остатка на конец дня.

Допустим, 4 февраля кассир положил в кассу выручку в размере 200 000 рублей и в тот же день передал ее в банк. Значит, в книге за это число будут записи по ПКО и РКО на одинаковую сумму.

Для кассовой книги есть утвержденная форма КО-4, но можно разработать и использовать собственную. Документ нужно прошнуровать, пронумеровать и заверить печатью.

Операции за один день записываются на отдельном листе. Выглядит это так:

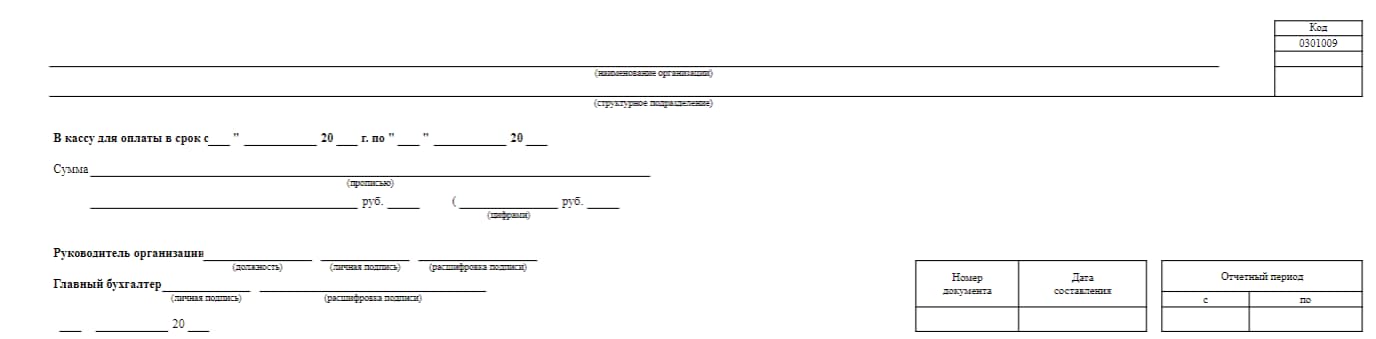

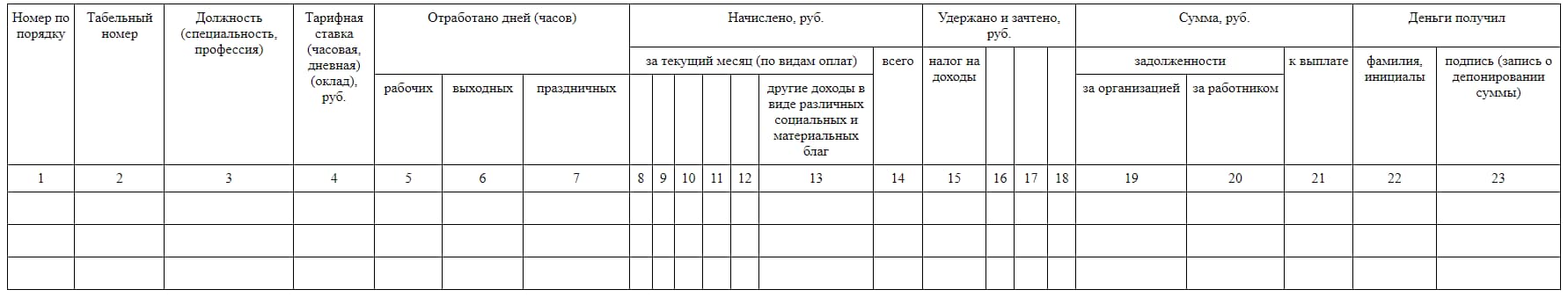

Расчетно-платежная ведомость

Ведомость подтверждает выдачу зарплаты наличными. В начале документа указывают общую сумму выдачи, срок, за который ее нужно выдать из кассы, и отчетный период:

Кроме того, бухгалтер заполняет следующие данные:

- дата и номер;

- период, за который выдают зарплату;

- информация о каждом сотруднике: ФИО, табельный номер, должность, оклад;

- количество отработанных дней;

- сумма начисленной зарплаты и удержаний, например, НДФЛ;

- задолженность за работником или работодателем на начало периода при наличии.

Также бухгалтер создает расходный кассовый ордер — либо один на общую сумму выплат, либо отдельный РКО на каждого работника. Номера и даты составления ордеров указываются в конце документа:

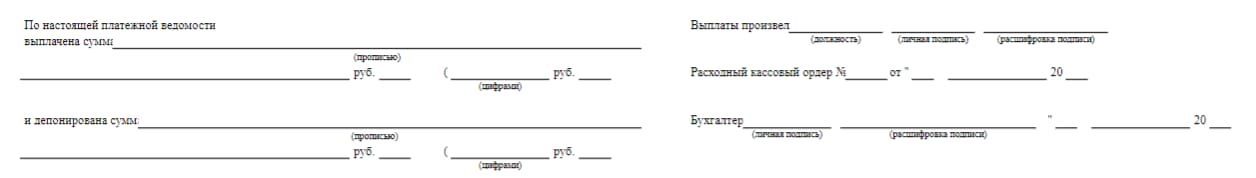

Книга учета принятых и выданных кассиром денежных средств

Она нужна, если у предпринимателя или юрлица несколько кассиров. Один из них назначается старшим, а все передачи наличных между ними фиксируются в книге. Ведение расчетов допускается, даже если кассиры работают в разных местах — в офисе, магазине, на складе.

При этом заполняются следующие поля:

Правила ведения документации по наличным операциям

Перечислим основные.

Когда обязательно оформлять кассовые документы

Если за день была хоть одна наличная операция, нужно оформлять документы.

Кто подписывает кассовые документы

Как правило, нужны три подписи — кассира, главного бухгалтера и руководителя.

Если расчеты ведет кассир, ему выдаются образцы подписей главного бухгалтера и руководителя. Если лично руководитель, образцы не нужны.

Нужно ли указывать счета бухучета

В обязательных кассовых документах — ПКО, РКО и кассовой книге — нужны отсылки к счетам бухучета. Правило распространяется только на юрлиц. ИП не обязаны вести бухучет — об этом сказано в п. 2 Закона № 402-ФЗ.

Когда нужно распечатывать кассовые документы

Если у вас нет электронного документооборота, но вы ведете документацию на компьютере или в системе учета, бумаги все равно надо распечатывать и подписывать вручную.

Печатный вариант не нужен при ЭДО с использованием электронной подписи.

Делать исправления в документах нельзя. Если допустили ошибку, придется составить заново, в том числе и в электронном виде.

Срок хранения документов

От 5 лет, документы на выдачу зарплаты — от 6 лет, а если на работников не ведутся лицевые счета — 50 или 75 лет. Если нужно, срок хранения можно увеличить. Например, в случае возникновения споров и судебных разбирательств.

Сроки отсчитываются с 1 января года, следующего за тем, когда составлены документы.

Получение наличных в кассу

Основание приема денег в кассу — приходный кассовый ордер.

Алгоритм действий кассира следующий:

- Проверить ПКО: наличие подписей бухгалтера и руководителя, их соответствие образцу, корректность сумм цифрами и прописью.

- Поверить дополнительные подтверждающие документы, если они указаны в ордере.

- Пересчитать внесенные деньги и сверить полученную сумму с документом. Важно, чтобы у человека, который вносит наличность в кассу, была возможность наблюдать за действиями кассира.

- Параллельно проверить платежеспособность банкнот. Задача кассира — проверить их подлинность и не принимать в кассу купюры, утраченные на 60% и более, так как их невозможно обменять по номиналу.

- Если сумма внесенных средств совпадает с указанной в ПКО, поставить подпись и печать на основной части ордера и квитанции, затем — выдать квитанцию тому, кто внес денежные средства.

- Отразить в кассовой книге информацию о принятых денежных средствах.

- Сформировать с помощью кассового аппарата отчет о закрытии смены, оформить приходный кассовый ордер на выручку и другие поступления в кассу.

- Передать кассовые документы бухгалтеру.

Работа с ККТ и кассой

Во-первых, важно понимать разницу понятий «касса» и «кассовый аппарат».

Касса, или операционная касса — это учет всех действий с наличностью. В ней хранятся физические деньги, их оборот подтверждается соответствующими документами.

Кассовый аппарат, ККТ, или онлайн-касса — это устройство, с помощью которого кассир принимает от клиентов наличные средства или проводит безналичную оплату. Его обязаны использовать все ИП и ООО, кроме тех, кто официально освобожден.

Во-вторых, при получении наличных за товары и услуги от клиентов нужно помнить про требования кассовой дисциплины к онлайн-кассам:

- Фиксация каждой кассовой операции с последующей передачей данных в ФНС;

- Выдача клиенту фискального чека вне зависимости от способа расчета — наличными или по карте;

- Обязательная постановка на учет и регистрация ККТ в налоговой;

- Своевременная замена фискального накопителя.

Как работать с ККТ по всем требованиям 54-ФЗ, подробно читайте в руководстве.

Вести кассу удобно и просто в МоемСкладе: кассовые операции, отслеживание остатков, печать расходных и приходных ордеров, регистрация розничных продаж через рабочее место кассира, а также автоматическое создание ПКО при закрытии смены и формировании Z-отчета на торговой точке. Попробуйте прямо сейчас — это бесплатно.

Выдача наличных из кассы

Правила зависят от того, кому выдаются наличные и на каком основании.

Расчеты с поставщиками, подрядчиками и работниками

Основание выдачи денег из кассы поставщикам, подрядчикам и работникам — расходный кассовый ордер.

Алгоритм действий кассира следующий:

- Проверить РКО: наличие подписей бухгалтера и руководителя, их соответствие образцу, корректность сумм;

- Удостовериться в том, что деньги выдаются лицу, указанному в документе, и при необходимости попросить паспорт или другой документ, удостоверяющий личность.

- Получить подпись получателя денег.

- Выдать деньги и подписать расходный кассовый ордер. Получатель может пересчитать деньги только перед кассой, иначе кассир не примет претензии по сумме.

- Отразить списание в кассовой книге.

Выплата заработной платы и других выплат работникам

Основание выдачи денег для оплаты труда — расчетно-платежная ведомость.

Срок выдачи указывается в ведомости и не должен быть более 5 рабочих дней, включая день получения денег в банке.

Работники ставят свои подписи в ведомости для подтверждения, что они получили зарплату. В последний день выплат кассир составляет единый РКО на фактически выплаченную сумму.

В случае с разовой выплатой, например, зарплаты увольняющемуся сотруднику, ведомость не оформляется, деньги выдаются по РКО в общем порядке.

Выдача наличных подотчетнику

Кассир оформляет РКО и выдает деньги на основании одного из документов:

- заявления подотчетного лица в произвольной форме;

- распорядительного документа организации или ИП с информацией о сумме наличных, сроке, на который выдаются деньги, подписью руководителя / ИП и датой. Причем в документе могут быть указаны несколько лиц и сумм для выдачи.

Подотчетное лицо предоставляет авансовый отчет по итогу командировки в течение 3 рабочих дней после возвращения. Если деньги выданы для других целей, руководитель или предприниматель сам устанавливает срок сдачи авансового отчета.

Расчеты с клиентами

В случае, если клиент возвращает товар, за который заплатил наличными, кассир заполняет расходный кассовый ордер и пробивает чек на возврат с указанием признака расчета — «полный расчет», суммы — стоимости товара и формы оплаты — наличная.

Куда можно тратить наличные из кассы

Как правило, юрлица и предприниматели рассчитываются между собой безналом, но бывают исключения.

За что Центробанк разрешает рассчитываться наличностью

- Выплата работникам зарплаты, премий, доплат за сверхурочную работу, отпускных.

- Пособия по соцстрахованию, материальная помощь и другие социальные платежи.

- Закупка товаров, работ, услуг, кроме ценных бумаг.

- Выдача под отчет, например, на командировочные расходы.

- Возврат покупателю за товары и услуги, которые он оплачивал наличными.

Исключение для ИП

Индивидуальный предприниматель в отличие от юрлица может в любой момент снять наличные для собственных нужд из кассы или с расчетного счета. Сумма не ограничена, если нет задолженностей по налогам и страховым взносам.

Если предприниматель использует упрощенный порядок кассовой дисциплины, то есть не формирует кассовые документы, получение наличных также оформлять не должен.

Если ведет кассу в общем порядке, в РКО указывает основание выплаты денег — «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Правила для валютных нерезидентов

Иностранные физлица могут получать наличные:

- при возврате товаров, приобретенных ранее за наличный расчет;

- за неоказанные услуги, которые были оплачены ранее;

- при компенсации сумм НДС при вывозе товаров, купленных в России (tax free);

- под отчет.

Закон не позволяет выдавать нерезидентам наличные для оплаты труда, а также оплаты товаров, работ и услуг для организации.

Как рассчитываться наличными по договору

Согласно п. 4 Указания № 5348-У, максимальная сумма расчетов с партнерами — 100 000 руб. по каждому договору. Тип, срок действия, периодичность и количество платежей не имеют значения, главное — чтобы общая сумма по ним не превышала ста тысяч рублей.

Если расчет в иностранной валюте, сумма должна быть эквивалента 100 000 рублей по официальному курсу, установленному Банком России — об этом сказано в пункте 4 Указания № 5348-У.

Лимит расчетов действует для любого бизнеса вне зависимости от его размеров, в том числе для малого и ИП. Не распространяется требование на физлиц и самозанятых — с ними можно проводить сделки на любые суммы.

Так, при покупке дивана за 400 тысяч рублей для личного пользования можно всю сумму платить наличными. При покупке того же дивана предпринимателем для офиса наличкой можно заплатить только 100 тысяч, остальное — безналом.

Лимит нужен, чтобы фирмы больше рассчитывались безналично и чтобы не допустить большого оттока наличных — это может вызвать подозрения у налоговой и банка.

Разбивать один большой договор на несколько, чтобы уложиться в лимит, не рекомендуем. Налоговая может заподозрить, что вы это сделали намеренно и оштрафовать.

Лимит остатка кассы: формулы расчета, правила и исключения

Лимит остатка — это максимальная сумма наличных средств, которую можно оставлять в кассе на конец рабочего дня. Если получается больше, излишек сдают в банк для соблюдения требования. Лимит нужен, чтобы не хранить в кассе слишком много наличности и для контроля финансовых потоков.

Какую сумму можно оставлять в кассе? Рассчитать ее можно по формулам из приложения к Указанию № 3210-У. Варианта два — по объему поступлений или по объему выдачи.

Расчет лимита по поступлению денег

Формула: Лимит по поступлению = ОП / PП × П

ОП — выручка от продаж за выбранный расчетный период.

РП — расчетный период. Это количество дней, за которые мы считаем данные по выручке. Можно взять любое число не более 92 дней — например, 7, 14, 60 дней.

П — период сдачи наличных в банк. Он не должен превышать 7 дней, если банка в населенном пункте нет — максимум 14 дней.

Пример расчета. За расчетный период компания берет 31 день. Сдать деньги в банк нужно за 7 дней. За 31 день выручка в сумме равна 600 000 рублей.

Значит, лимит составит:

600 000 / 31 × 7 = 135 483,87.

Расчет лимита по объему выдачи денег

Формула: Лимит по выдаче = ОВ / PП × П

ОВ — объем выданных денег, кроме зарплаты.

РП — расчетный период, аналогично — до 92 дней.

П — период получения наличных в банке, аналогично — до 7 или 14 дней.

Пример расчета. За расчетный период компания берет 60 дней. За это время из кассы выдали без учета заработной платы всего 150 000 руб. Период между днями получения наличных в банке — 7 дней.

Значит, лимит составит:

150 000 / 60 × 7 = 17 500.

Организация выбирает любой из двух методов расчета, а руководитель подписывает приказ с утвержденным лимитом. Согласование с банком не нужно.

Форму и образец заполнения приказа можно скачать здесь.

Правила при установке лимита остатка

- Лимит обязаны устанавливать только средние и крупные компании.

- Если они этого не сделали, лимит считается равным нулю. Это значит, что всю выручку за день нужно сдавать в банк. Иначе это будет нарушением кассовой дисциплины.

- Для малого бизнеса и ИП установка лимита добровольна. Главное — закрепить это условие внутренним документом, например, приказом руководителя.

- Если небольшая фирма (годовая выручка до 800 миллионов рублей, сотрудников меньше 100 человек) или предприниматель все-таки установили лимит, они обязаны его соблюдать, чтобы не попасть на штрафы.

- Срок действия лимита можно выбрать любой — это не определено в законодательстве. Проще вообще не указывать срок и работать с текущим лимитом до издания нового приказа.

- Если бизнес только начинает свою работу и у него нет данных по поступлению и выдаче денег за нужный срок, для расчетов он берет прогнозируемые суммы.

- Лимит для обособленных подразделений устанавливает головной офис. Если у подразделения свой расчетный счет — самостоятельно.

Когда можно превышать лимит остатка

- В дни выдачи зарплаты. При этом срок выдачи не должен превышать 5 рабочих дней с учетом дня получения наличных средств из банка.

- В выходные и праздничные дни, если тогда проводятся кассовые операции.

Хранение наличных в кассе и обеспечение их сохранности

Где и как безопаснее хранить деньги, каждый руководитель решает по своему усмотрению и утверждает приказ, в котором можно прописать:

- как работать с ключами от кассы;

- частоту ревизий и внеплановых инвентаризаций;

- регламент действий в случае хищения.

Строгих требований со стороны государства нет. Чаще всего используют сейфы или ящики контрольно-кассовой техники, которые закрываются на ключ.

За обеспечение сохранности денег должно отвечать материально ответственное лицо. Как правило, это кассир или сотрудник, исполняющий его обязанности. С ним заключается договор о полной материальной ответственности, по которому работник обязан возместить ущерб в полном размере при потерях и недостачах согласно ст. 242 и 244 Трудового Кодекса.

Кто и как проверяет ведение кассовой дисциплины

ИФНС проверяет соблюдение кассовой дисциплины в ходе проверки ККТ. Помимо выдачи чеков и отчетов из фискальной памяти онлайн-касс налоговые органы обращают внимание на следующие нарушения:

- превышение лимитов расчетов наличными и остатка кассы;

- несоответствие фактических денежных остатков в кассе суммам, указанным в документах;

- неполнота и несвоевременность оприходования выручки;

- выдачи крупных денежных сумм под отчет на неоправданно длительные сроки.

Формат проверок — только внеплановые, поэтому важно, чтобы всегда наготове были документы по кассовым операциям в виде оригиналов или заверенных копий.

Срок проверки кассовых операций — не дольше 20 рабочих дней с даты поручения на проведение. Документарные и выездные проверки не могут длиться дольше 10 рабочих дней.

Налоговая инспекция может штрафовать только за нарушения в течение 2 последних месяцев, так как согласно ст. 4.5 КоАП РФ, давность привлечения к административной ответственности равна 2 месяцам. То есть если компания превысила лимит остатка в декабре, в марте следующего года за это санкций уже не будет.

Штрафы за нарушения кассовой дисциплины

Все возможные нарушения и санкции по ним есть в Кодексе РФ об административным правонарушениях, ст. 14.5 и 15.1. Среди них следующие.

Неприменение ККТ

За это могут оштрафовать как работника, так и компанию. Размер штрафа в первом случае от 3 000 до 4 000 рублей, во втором — от 30 000 до 40 000 рублей.

Превышение лимита остатка

Штраф от 40 000 до 50 000 рублей.

Неоприходование наличной выручки

Штраф до 50 000 рублей.

Превышение лимита расчетов наличными

Для организаций штраф от 40 000 до 50 000 рублей, для должностных лиц и ИП — от 4 000 до 5 000 рублей.

Вести расчеты по всем требованиям законодательства поможет Касса МойСклад. С помощью этого приложения вы будете:

- Работать на любых устройствах — компьютере, планшете, смартфоне

- Печатать чеки и ценники, формировать электронные чеки

- Вести учет остатков и выручки в целом и по каждой точке

- Принимать смешанную оплату: наличными, по безналу и QR

- Соблюдать кассовую дисциплину и работать без штрафов

Также вы получаете товароучетную систему в комплекте. Управляйте всеми каналами продаж из одного окна. Быстрый старт без обучения. Поддержка 24/7.

Попробуйте прямо сейчас: это бесплатно.

Доля наличных расчётов в бизнесе сокращается с каждым годом. Тем не менее, кассовые операции, то есть приём, выдача, хранение, учёт наличных денег, продолжают осуществляться. При этом надо соблюдать кассовую дисциплину – особый порядок работы с наличными денежными средствами, утверждённый Центробанком России.

Содержание

- Что такое касса

- Кто должен соблюдать кассовую дисциплину

- Что такое кассовая дисциплина

- Кассовые документы

- Лимит остатка кассы

- На что можно тратить наличные из кассы

- Лимит наличных расчётов по одному договору

- Упрощённый порядок ведения кассовых операций

- Ответственность за несоблюдение кассовой дисциплины