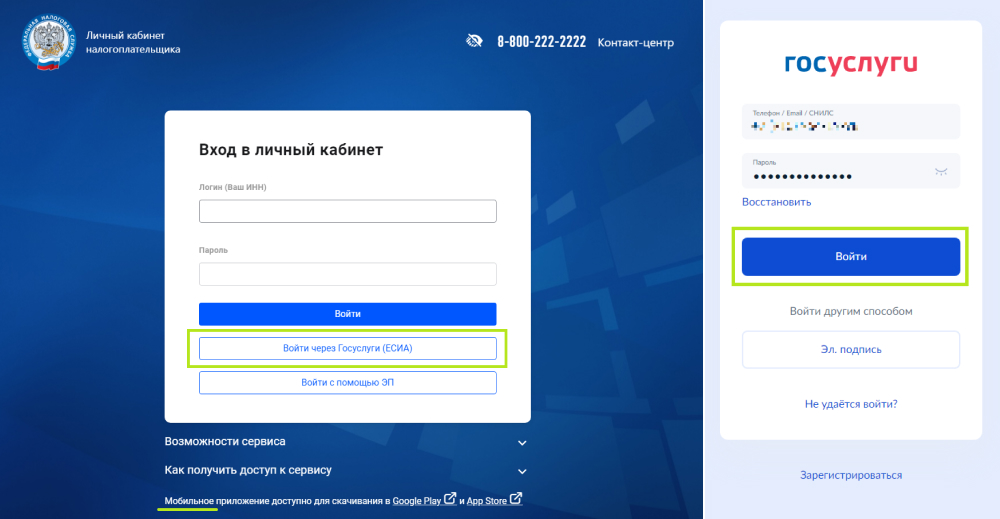

Как войти в Личный кабинет налогоплательщика?

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться время: 1-2 дня.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

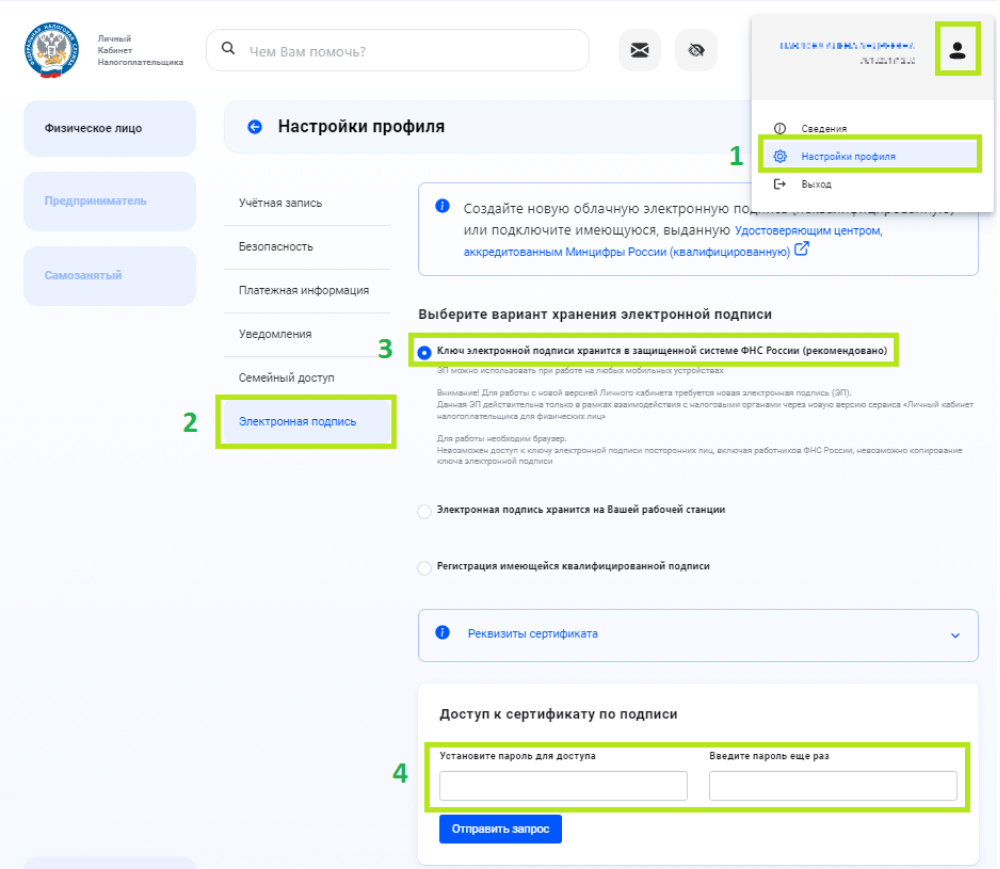

Что такое электронная подпись и как её создать?

При подаче заявления в налоговую в электронном виде потребуется неквалифицированная электронная подпись. Она нужна для подписания документов. Её можно создать прямо в Личном кабинете. Для этого необходимо осуществить следующие действия.

-

Зайти в «Настройки профиля»

-

Выбрать раздел «Электронная подпись»

-

Убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

-

Придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на этой же странице.

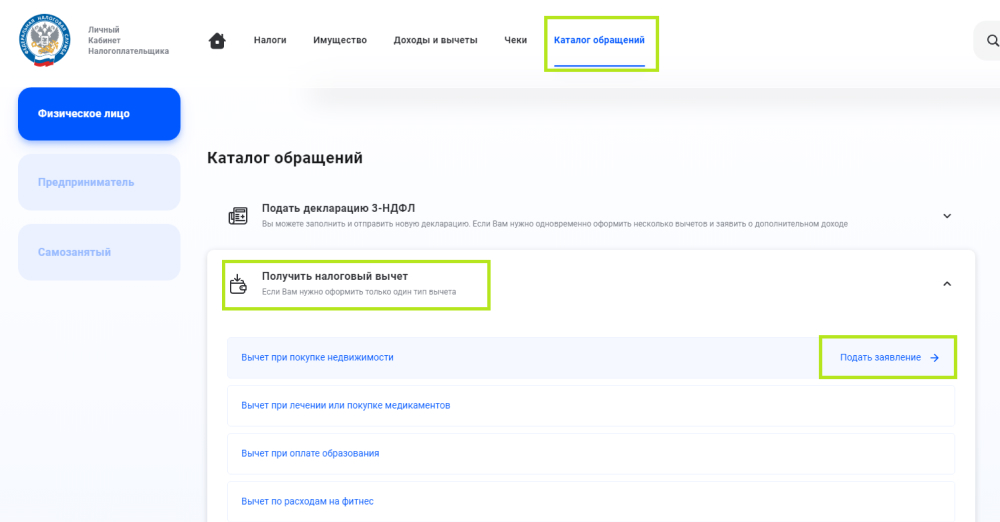

Как подать заявление на налоговый вычет?

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет». В данной статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

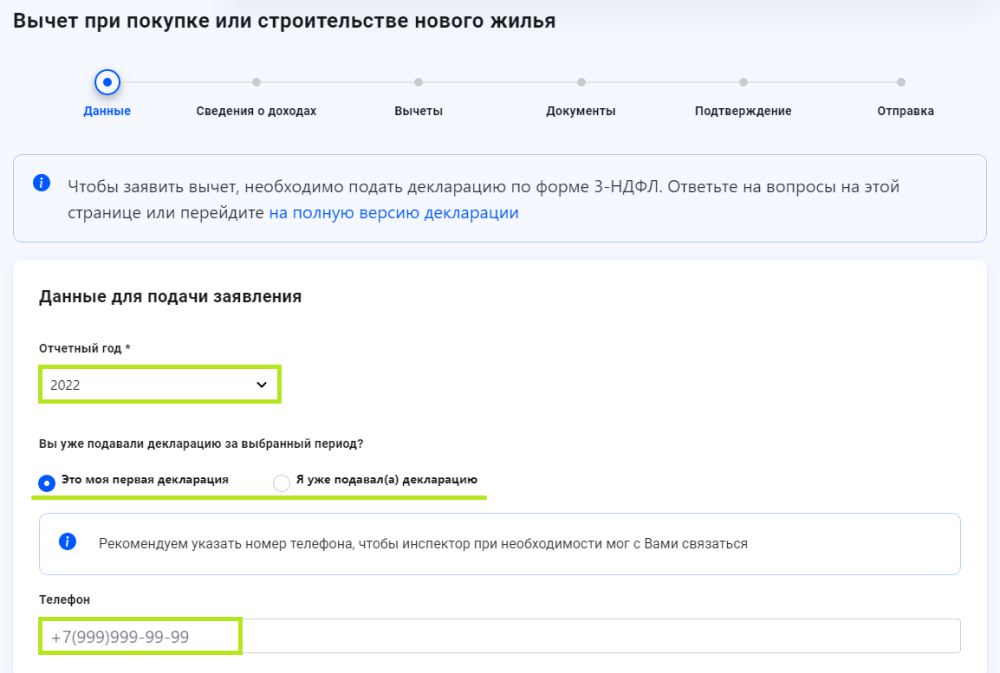

Далее необходимо пошагово заполнить форму на получение вычета:

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Этот год должен быть тем же, в котором приобретено жилье, или одним из следующих лет;

-

Подавали ли вы уже раньше декларацию 3-НДФЛ за этот год (считается в том числе оформление других налоговых вычетов через личный кабинет);

-

Телефон заявителя. Указывайте корректный номер, по которому с вами можно связываться в случае необходимости, например, для уточнения предоставленных сведений.

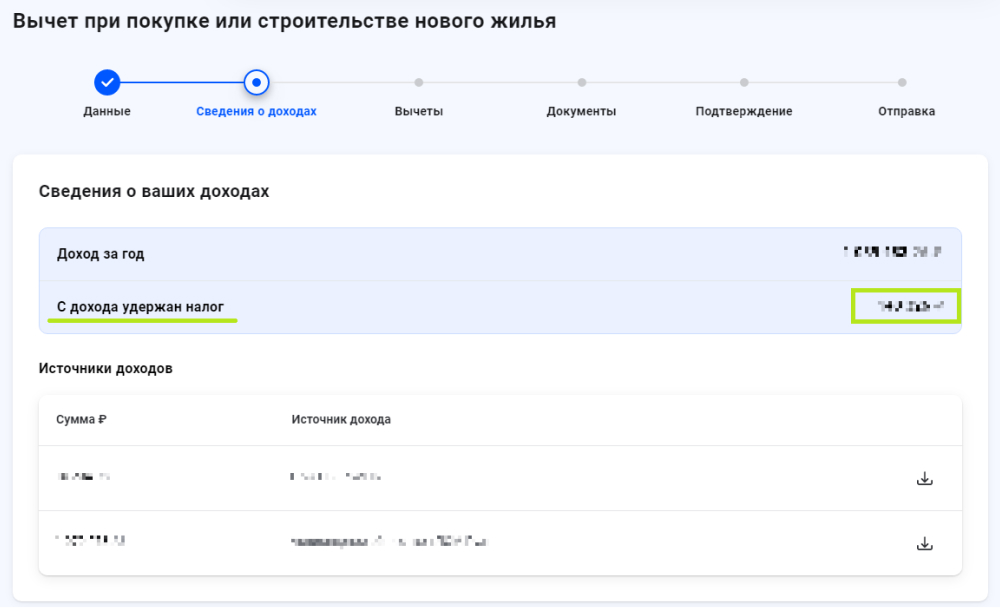

Шаг 2. Сведения о доходах

На этом этапе, стоит обратить внимание на указанные цифры: сумма дохода за год и сумма отчисленного налога – вернуть в качестве вычета можно будет не больше средств, чем было уплачено в качестве НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную версию формы по заполнению декларации 3-НДФЛ и приложить справку от работодателя.

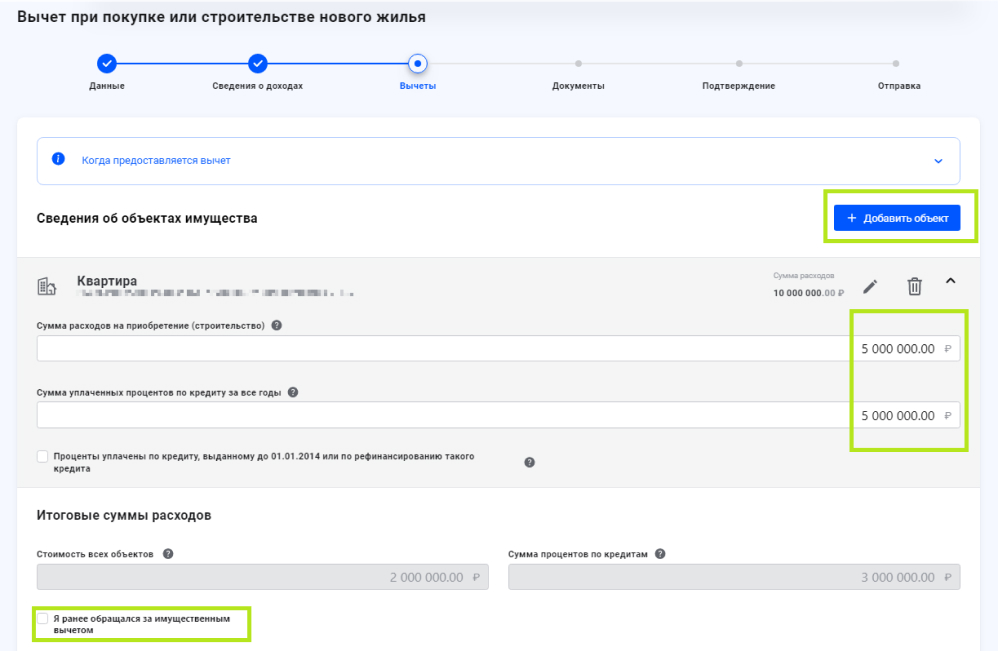

Шаг 3. Сведения о расходах и вычетах

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены и суммы расходов на их приобретение и оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить самостоятельно по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать в каком размере.

Шаг 4. Реквизиты счёта для перечисления налогового вычета

Реквизиты для перечисления средств можно выбрать из предложенного списка. Как правило, налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Но если нужного счёта нет в списке, то вы можете указать его вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться в Личном кабинете в качестве переплаты, ей можно будет распорядиться в любой момент и получить на банковский счёт.

Также на этом этапе отображается сумма, которую вы получите в качестве вычета.

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного налогового вычета понадобятся следующие документы.

В случае покупки жилья:

-

договор купли-продажи

-

платёжные документы

В случае покупки жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

В случае строительства дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

При использовании ипотеки:

-

кредитный договор

-

справка из банка о сумме фактически оплаченных процентов

В каждом случае могут понадобиться дополнительные документы, такие как:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно:

Платёжными документами могут быть:

-

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

-

квитанции к приходным ордерам

-

товарные и кассовые чеки

-

акты о закупке материалов (если продавец материалов – физическое лица, то в акте должны быть указаны его адресные и паспортные данные)

-

другие документы, подтверждающие расходы налогоплательщика

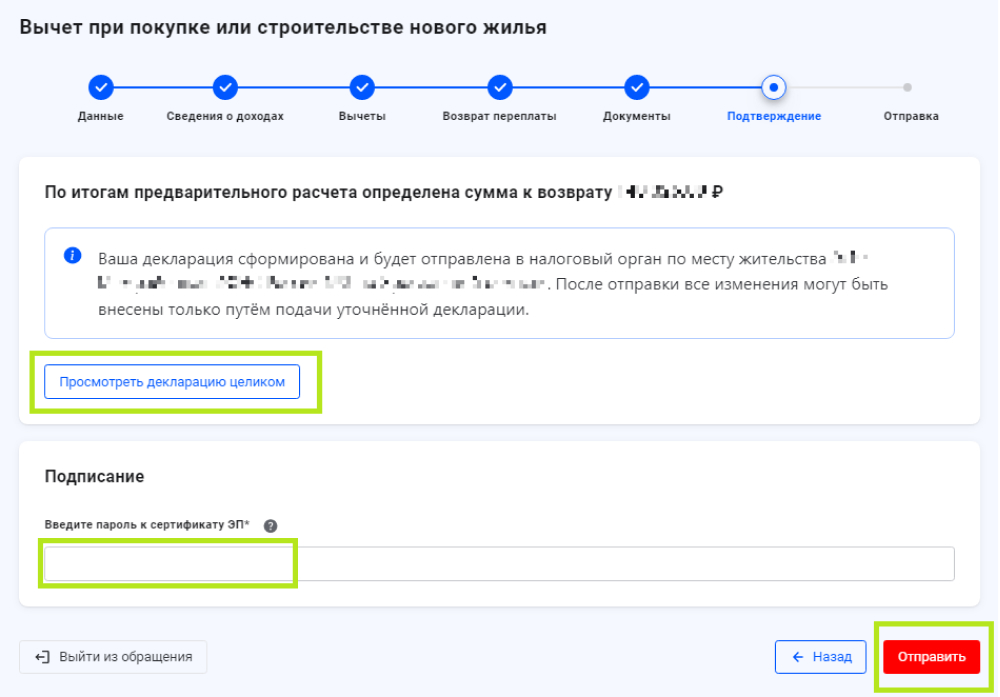

Шаг 5. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

Как подать заявление для получения вычета через работодателя?

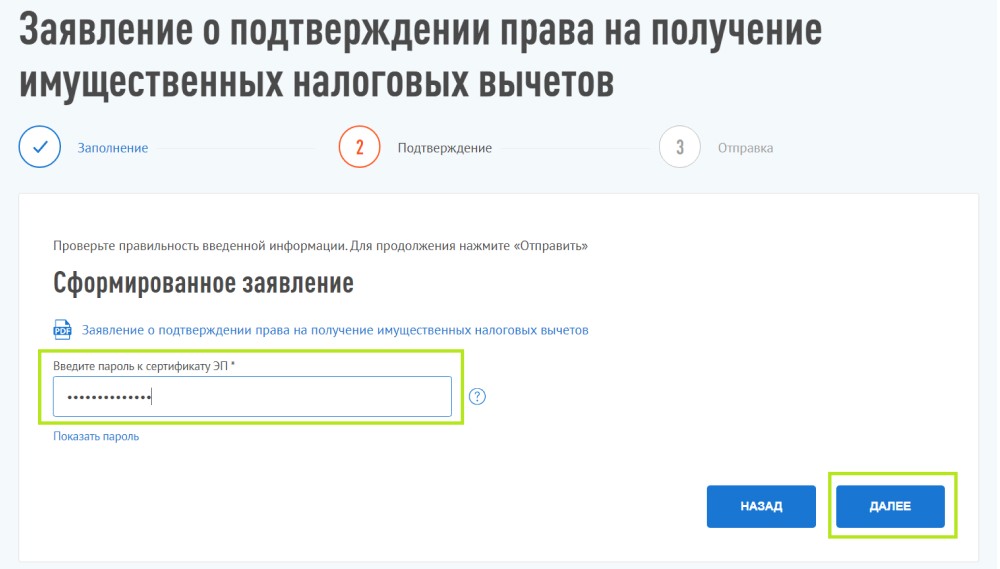

Для того, чтобы получить вычеты через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС на подтверждение права на получение конкретного налогового вычета. Сделать это можно также с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные вычеты, социальные вычеты, имущественные вычеты. Подтверждать право на вычет нужно только в случае получения имущественных или социальных вычетов. Стандартные вычеты (например, вычет на детей, работодатель предоставляет самостоятельно на основе предоставленных ему документов).

Для этого необходимо в «Каталоге обращений» выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

Далее необходимо указать информацию о приобретённых объектах недвижимости, средствах, которые на это были потрачены, и работодателе, у которого вы хотите получить вычет. Как правило, все объекты недвижимости уже указаны в виде списка в этом блоке, вам остаётся лишь выбрать нужный. Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете, туда ФНС направит уведомление о вашем праве на вычет. Если же необходимого объекта нет, то его можно добавить, указав кадастровый номер.

Следующим шагом будет приложение подтверждающих документов. Это могут быть договоры (купли-продажи, участия в долевом строительстве, ренты и другие), платёжные документы (квитанции, чеки, банковские выписки и другое), подтверждение уплаты процентов по кредиту (справка из банка).

Когда все сведения об объектах и работодателях указаны и прикреплены подтверждающие документы нужно нажать кнопку «Далее».

Далее необходимо подписать заявление с помощью электронной подписи – ввести пароль, и отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее».

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

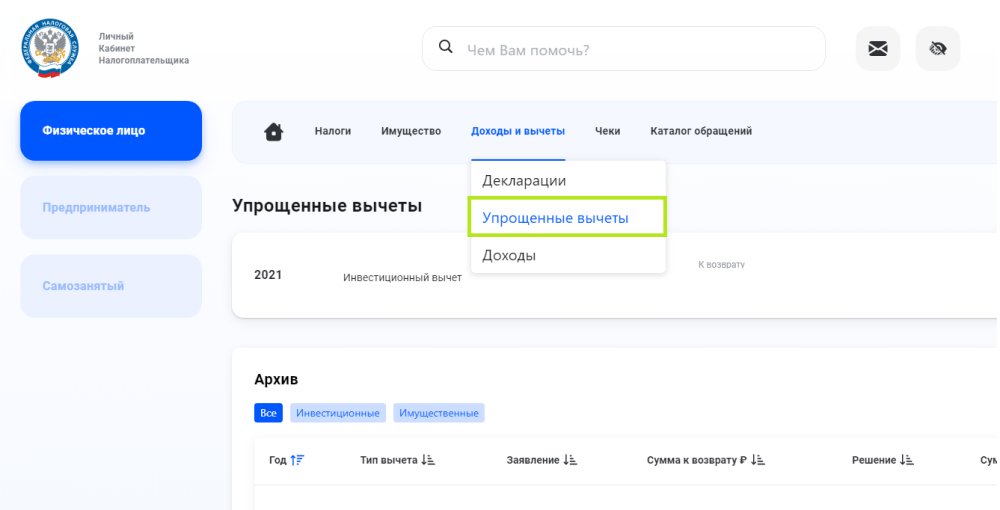

Где узнать об упрощённых налоговый вычетах?

Начиная с 21 мая 2021 года вычет можно получить в упрощённом порядке. Это значит, что в личном кабинете уже сформировано предзаполненное заявление на вычет на основе имеющихся у налоговой службы сведений. Для направления заявления остаётся только подписать его с помощью электронной подписи. Никаких подтверждающих документов прилагать не нужно. Все упрощённые вычеты отражаются в специальном разделе.

На данный момент в упрощённом порядке можно оформить следующие виды вычетов:

-

Имущественный вычет за расходы на приобретение недвижимости – сведения в налоговую направляет Росреестр

-

Инвестиционный налоговый вычет – сведения направляют банки и брокерские организации в качестве налоговых агентов

Справочно:

Налоговый агент – это организация, которая отчисляет за вас налоги с некоторых доходов. Например, работодатель отчисляет в налоговую 13% с зарплаты и других доходов в качестве налогового агента.

Когда необходимо составление и оформление 3-НДФЛ

Составление налоговой декларации 3-НДФЛ может понадобиться в 2 случаях:

- Если в отчетном году получены доходы, с которых налог не был удержан (например, от продажи или сдачи в аренду имущества, от предпринимательства, дарения, выигрышей). В этом случае нужно узнать, как правильно заполнить 3-НДФЛ по доходам, с которых надо заплатить налог. Соответствующий образец заполнения 3-НДФЛ см. здесь.

- Если в отчетном году был излишне уплачен НДФЛ (и нет возможности вернуть его через налогового агента) или понесены расходы, по которым можно возместить НДФЛ из бюджета (имущественный или социальный вычеты). В этой ситуации важно понять, как заполнить 3-НДФЛ, чтобы не возникло проблем с возвратом налога.

ВАЖНО! С отчетности за 2022 год форму 3-НДФЛ нужно оформлять на обновленном бланке в редакции приказа ФНС России от 29.09.2022 № ЕД-7-11/880@.

Что изменилось в формуляре, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к системе и переходите к информации, чтобы узнать все подробности нововведений.

Ознакомиться с образцом заполнения 3-НДФЛ по соответствующим вычетам можно в материалах:

- «Заполнение декларации 3-НДФЛ на имущественный вычет»;

- «Декларация 3-НДФЛ на лечение»;

- «Налоговая декларация 3-НДФЛ за учебу — образец».

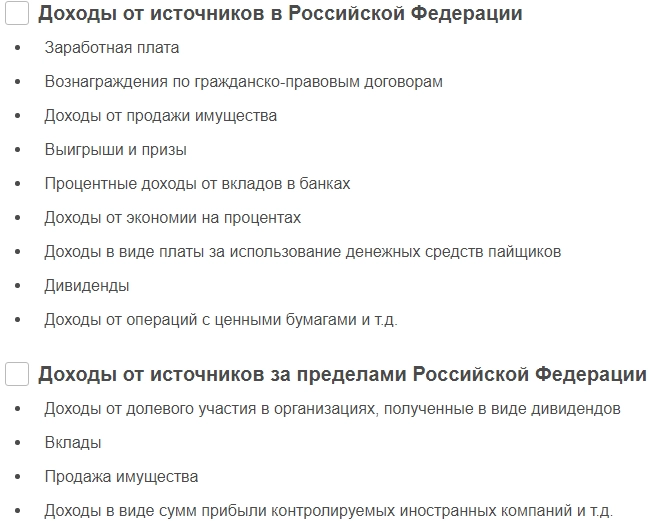

Правила и порядок представления 3-НДФЛ

Как заполнить декларацию 3-НДФЛ по полученным доходам? Если оформление налоговой декларации 3-НДФЛ осуществляется по доходам, в ней обязательно должны быть заполнены листы, имеющие отношение к доходам. Пример — приложение 1 декларации 3-НДФЛ для доходов, полученных в РФ. Если по этим доходам есть возможность использовать право на вычеты, нужно заполнять и соответствующие этим вычетам листы.

К декларации должны прилагаться документы, подтверждающие правильность заполнения декларации 3-НДФЛ, а также копии документов, дающих право на вычеты.

Декларация составляется отдельно за каждый календарный год и не позднее 30 апреля следующего года (если только это не выходной) представляется в ИФНС. Если по каким-то причинам за какой-либо из прошедших 3 лет она не представлена, нужно заполнить 3-НДФЛ за соответствующий период, используя актуальный для соответствующего года образец заполнения 3-НДФЛ и соответствующую этому году инструкцию к декларации 3-НДФЛ, и сдать готовый отчет в налоговую.

Подробнее о сроках сдачи 3-НДФЛ читайте в статье «Какие сроки сдачи у налоговой декларации 3-НДФЛ?».

Как заполнить и сдать декларацию 3-НДФЛ за 2022 год индивидуальному предпринимателю, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение. Это бесплатно.

Инструкция по возмещению подоходного налога

Каковы правила заполнения налоговой декларации 3-НДФЛ для получения возмещения налога? Если заполнить декларацию 3-НДФЛ необходимо для получения возмещения налога из бюджета, в ней заполняются листы по доходам, выплаченным налоговым агентом (агентами), а также листы по вычетам, дающим право на возврат налога.

К декларации необходимо приложить документы, подтверждающие правильность указанных в ней данных по доходам (справки по форме 2-НДФЛ) и вычетам, а также копии документов, подтверждающих право на них.

Подробнее о документах, необходимых для получения вычета, читайте в материалах:

- «Документы на налоговый вычет при покупке квартиры»;

- «Документы для получения налогового вычета за лечение».

Заполнение декларации 3-НДФЛ для получения возмещения из бюджета производится отдельно за каждый календарный год. Срок ее сдачи не установлен, а потому она может быть представлена в ИФНС не только в любом месяце года, следующего за отчетным, но и в течение трех лет, следующих за отчетным годом. Возникновение 3-летнего периода при отсутствии установленного срока сдачи объясняется тем, что такой срок действует для подачи заявления на возврат налога. Таким образом, в 2022 году может быть сдана декларация за 2019, 2020 и 2021 годы, т. е. за те, по которым налог можно вернуть. В 2023 году вернуть налог, уплаченный в 2019 году уже будет нельзя, поэтому, если таковой имеется, то стоит поторопиться с представлением документов и сдачей декларации.

Где взять бланк декларации за 2019, 2020 и 2021 годы

Заполнение налоговой декларации 3-НДФЛ за соответствующий год должно делаться на бланке, который действовал именно для того года, и по правилам заполнения, сопровождавшим каждый из бланков. Эти правила, представляющие собой, по сути, описание пошагового заполнения декларации 3-НДФЛ, содержатся в каждом из документов, которым утвержден бланк на очередной год.

На протяжении 3 последних лет форма декларации 3-НДФЛ менялась ежегодно. Таким образом, в 2022 году могут понадобиться:

- справка 3-НДФЛ образца 2019 года;

- образец справки 3-НДФЛ 2020 года;

- декларация 3-НДФЛ 2021 года.

Найти эти бланки и узнать, как заполнять декларацию 3-НДФЛ за каждый из перечисленных периодов можно на нашем сайте. Здесь же же можно увидеть образец заполнения налоговой декларации 3-НДФЛ по каждому году.

Для отчета за 2019 год следует использовать бланк 3-НДФЛ, утв. приказом ФНС от 07.10.2019 № ММВ-7-11/506@. Этот бланк можно скачать в нашем материале «3-НДФЛ: новая форма за 2019 год».

За 2020 год актуальным был бланк, представленный здесь.

За 2021 год декларацию можно найти здесь.

Если у налогоплательщика есть личный кабинет на сайте ИФНС, заполнить декларацию можно непосредственно в нем, ориентируясь на размещенный здесь же образец заполнения декларации 3-НДФЛ.

Наши эксперты также подготовили материал о том, как заполнить 3-НДФЛ за 3 года.

Подробности см. в статье «Как заполнить декларацию 3-НДФЛ за 3 года?».

Пример заполнения 3-НДФЛ за 2022 год:

Артеменко Руслан Николаевич в 2022 году приобрел квартиру за 3 500 000 руб. Чтобы рассчитаться с продавцом Артеменко Р.Н. оформил ипотеку на сумму 1 001 387 руб., оставшуюся часть средств он заплатил из личных сбережений. По итогам года Артеменко Р.Н. оформил декларацию 3-НДФЛ на имущественный вычет. Прежде всего он заполнил титульный лист.

Данные о доходах Артеменко зафиксировал в приложении 1 декларации 3-НДФЛ.

В 2022 году Артеменко Р.Н. получал доходы от:

- ООО «Альтернатива» в сумме 90 008,07 руб., из них налогооблагаемая база 56 408, 07 руб., с которой был удержан НДФЛ в сумме 7 333 руб.

- ООО «Сигма» в сумме 78 085,27 руб, из которой работодатель удержал НДФЛ в сумме 10 151 руб.

Данные Приложения 1 он взял из справок о доходах, которые ему предоставил по запросу работодатель.

Итоговые сведения он перенес в раздел 2 формы:

|

Строка |

Расшифровка |

Сумма (руб.) |

Расчет |

|

010 |

Общая сумма доходов |

168 093,34 |

90 008,07 + 78 085,27 |

|

080 |

Сумма удержанного налога |

17 484 |

7 333 + 10 151 |

|

160 |

Сумма налога к возврату |

17 484 |

Начиная с 2022 года можно получить имущественный вычет в упрощенном порядке. Оформите пробный бесплатный доступ к КонсультантПлюс и узнайте, в чем заключается суть упрощенного получения вычета.

Как правильно заполнить 3-НДФЛ: форма декларации, пример заполнения за 2022 год

Как заполнить декларацию 3-НДФЛ правильно? Нужно соблюсти следующую последовательность действий:

- Найти форму декларации за соответствующий год. Собрать все необходимые документы, на основании которых в декларацию будут заноситься данные. В частности, порядок заполнения декларации 3-НДФЛ для получения возмещения налога из бюджета предусматривает использование сведений из справок о доходах с мест работы по форме 2-НДФЛ.

- Выбрать из декларации листы, которые необходимо заполнить.

- Найти в справочно-правовых базах или интернете по запросу «налоговая декларация 3-НДФЛ образец заполнения» пример заполнения декларации 3-НДФЛ для своей ситуации и заполнить декларацию.

Если декларация будет заполняться на сайте ИФНС, в личном кабинете налогоплательщика, то нужные листы декларации для соответствующей ситуации будут отобраны автоматически. Благодаря системе подсказок, имеющихся в личном кабинете, можно обойтись без поиска образца заполнения 3-НДФЛ.

Для формирования отчета можно воспользоваться также программой для заполнения декларации 3-НДФЛ, имеющейся на сайте ИФНС.

Скачать ее можно здесь.

Образец заполнения формы 3-НДФЛ индивидуальным предпринимателем за 2022 год есть в системе КонсультантПлюс. Чтобы ознакомиться с примером заполнения обновленного бланка, получите бесплатный пробный доступ к системе.

Для отчета за 2022 год используйте обновленный бланк декларации из приказа ФНС России от 29.09.2022 № ЕД-7-11/880@. Подробнее о нем мы писали в статье.

Что делать, если в 3-НДФЛ допущена ошибка? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как сделать справку 2-НДФЛ

Справка по форме 2-НДФЛ — это документ, без которого невозможно составить декларацию 3-НДФЛ на возмещение налога. При заполнении декларации за отчетный год используются данные из всех справок 2-НДФЛ, относящихся к этому году.

Справка 2-НДФЛ оформляется по месту работы налогоплательщика. Если мест работы в отчетном году было несколько, то столько же будет и справок. Справка выдается по письменному заявлению налогоплательщика в течение 3 рабочих дней.

О том, как выдается справка 2-НДФЛ, читайте в материале «Порядок выдачи справки 2-НДФЛ работнику».

Итоги

Декларацию 3-НДФЛ можно подать за последние 3 года для возмещения подоходного налога из бюджета. За каждый год следует заполнить форму, действовавшую в том налоговом периоде. Последнее обновление формы 3-НДФЛ (будет актуальной в 2023 году при сдаче декларации за 2022 год) внес приказ ФНС России от 29.09.2022 № ЕД-7-11/880@. За предыдущие годы 3-НДФЛ также обновлялась: за 2021 год форма обновлена приказом ФНС России от 15.10.2021 № ЕД-7-11/903@; за 2020 год — в ред. приказа ФНС России от 28.08.2020 № ЕД-7-11/615@, а за 2019 год — по форме в ред. приказа ФНС России от 07.10.2019 № ММВ-7-11/506@.

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

А как работать с НДФЛ в 2023 году смотрите на уроке по всем новым правилам. Эксперты сделали примеры и инструкции

Перейти к бесплатному уроку

Размер вычета

Один из самых популярных налоговых вычетов — это вычет на приобретение жилья, который состоит из трех частей и применяется к расходам на:

-

новое строительство или приобретение на территории РФ жилья (долей в нем), земельных участков под него;

-

на погашение процентов по целевым займам (кредитам), полученным от российских организаций или индивидуальных предпринимателей, фактически израсходованным на новое строительство или приобретение на территории РФ жилья (доли (долей) в нем), земельного участка под него;

-

на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) займов (кредитов) на строительство или приобретение на территории РФ жилья (доли (долей) в нем), земельного участка под него.

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Максимальная сумма на новое строительство или приобретение жилья составляет 2 млн руб. При этом у налогоплательщика с 2014 г. появилась возможность получить налоговый вычет не с одного, а с нескольких объектов жилой недвижимости, но при этом максимальная сумма расходов останется неизменной — 2 млн руб. согласно пп. 1 п. 3 ст. 220 НК РФ. Сюда же можно отнести и стоимость ремонта квартиры, если по договору жилая недвижимость была приобретена без отделки (пп. 5 п. 3 ст. 220 НК РФ). Поскольку сейчас активно развивается сфера ипотечного кредитования недвижимости, то государственный орган так же не оставил без внимания затраты на погашение процентов по кредитам или целевым займам и определил максимальный размер по таким расходам — 3 млн руб. Это регламентирует п. 4 и 8 ст. 220 НК РФ.

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Для начала нужно определить, каким способом вы хотите получить вычет.

Есть два способа:

-

разово, на всю сумму уплаченного НДФЛ за прошлый период;

-

ежемесячно, не удерживая НДФЛ из доходов.

Рассмотрим более подробно первый способ получения.

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

-

заполнить новую декларацию онлайн;

-

отправить декларацию, ранее заполненную в подходящей программе (например, в «1С»);

-

скачать программу для заполнения декларации.

На мой взгляд, оптимальный вариант — первый, поскольку он позволяет заполнить декларацию 3-НДФЛ, не имея специального образования и с минимумом трудозатрат. Заполнение декларации онлайн займет не более 30 минут.

Заполняем 3-НДФЛ онлайн

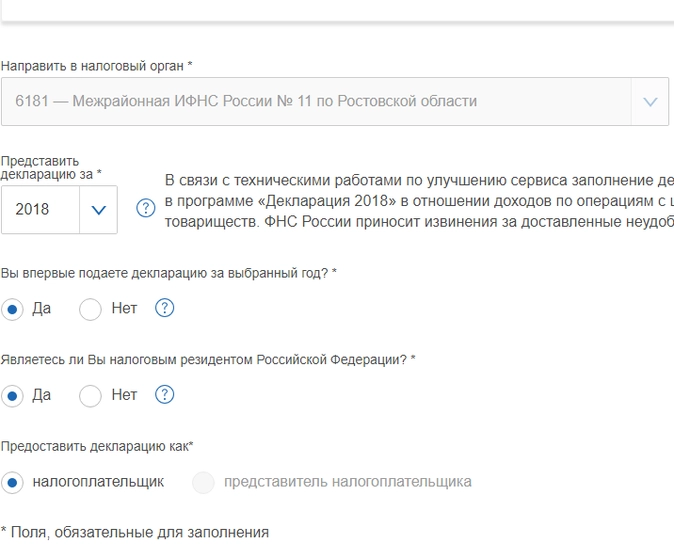

При заполнении декларации онлайн попадаем на первую страницу, на которой необходимо указать номер налогового органа, в котором вы зарегистрированы, и ответить на вопросы о составлении декларации. Около каждого вопроса есть подсказки, которые помогут дать правильный ответ.

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

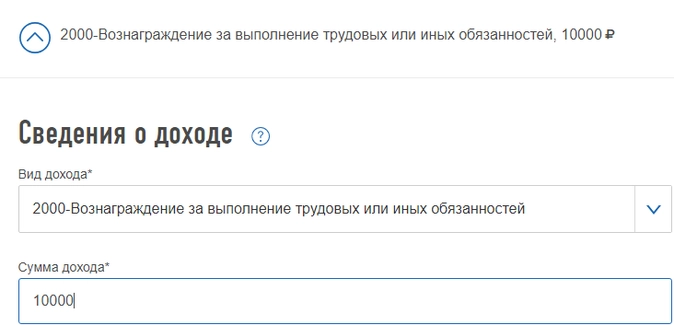

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц. К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

1. 2-НДФЛ.

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи). Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ. Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

Материалы газеты «Прогрессивный бухгалтер», март 2019.

В данном разделе мы приведем примеры заполнения декларации 3-НДФЛ для различных ситуаций. Все образцы заполнения доступны для скачивания в формате .pdf.

Вы также можете заполнить декларацию 3-НДФЛ прямо на нашем сайте за 15-20 минут, отвечая на простые вопросы: Заполнить 3-НДФЛ онлайн.

Образец заполнения декларации 3-НДФЛ за 2016 год при продаже квартиры

Описание примера: В 2016 году Иванов И.И. продал квартиру, которой владел менее трех лет, за 1 млн.руб. Вся стоимость продажи квартиры была покрыта стандартным вычетом при продаже (макс. 1млн.руб.). Соответственно, по результатам декларации Иванов И.И. не должен платить налог на доходы.

Образец заполнения декларации 3-НДФЛ за 2016 год при продаже машины

Описание примера: В 2016 году Иванов И.И. продал машину, которой владел менее трех лет, за 500 тыс.руб. У Иванова И.И. имелись документы, подтверждающие покупку машины за 400 тыс.руб. Соответственно, по результатам декларации Иванов И.И. должен уплатить налог на доходы в размере 100 тыс.руб. х 13% = 13 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2016 год для налогового вычета при покупке квартиры

Описание примера: В 2016 году Иванов И.И. купил квартиру стоимостью 2 млн.руб. В этом же году Иванов И.И. работал в ООО «Тюльпан», где его годовой доход составил 3 млн.руб. (уплачено 390 тыс.руб. налога на доходы). По итогам декларации Иванову И.И. должно быть возвращено из бюджета 260 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2016 год для налогового вычета за обучение

Описание примера: В 2016 году Иванов И.И. оплатил обучение ребенка в школе на общую сумму 40 тыс.руб. В этом же году Иванов И.И. работал в ООО «Тюльпан», где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам декларации Иванову И.И. должно быть возвращено из бюджета 5 200 руб.

Образец заполнения декларации 3-НДФЛ за 2016 год для налогового вычета за лечение

Описание примера: В 2016 году Иванов И.И. оплатил свое лечение в стоматологическом кабинете 100 тыс.руб. В этом же году Иванов И.И. работал в ООО «Тюльпан», где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам налоговой декларации Иванову И.И. должно быть возвращено из бюджета 13 000 руб.

Образец заполнения декларации 3-НДФЛ за 2015 год при продаже квартиры

Описание примера: В 2015 году Сидоров С.С. продал квартиру, которой владел менее трех лет, за 3 млн.руб. При этом у Сидорова С.С. были документы, подтверждающие покупку квартиры за 1.5 млн.руб. По итогам декларации Сидоров С.С. должен уплатить налог на доходы в размере (3 млн.руб. – 1.5 млн.руб.) х 13% = 195 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2015 год при продаже машины

Описание примера: В 2015 году Сидоров С.С. продал машину, которой владел менее трех лет, за 250 тыс.руб. Доход от продажи машины полностью покрылся стандартным вычетом (максимальный размер для нежилого имущества – 250 тыс.руб.). Соответственно, по результатам декларации за 2015 год Сидоров С.С. не должен платить дополнительный налог на доходы.

Образец заполнения декларации 3-НДФЛ за 2015 год для налогового вычета при покупке квартиры

Описание примера: В 2015 году Сидоров С.С. купил квартиру стоимостью 4 млн.руб. в ипотеку (в этом же году он заплатил 400 тыс.руб. процентов по ипотеке). Также в 2015 году Сидоров С.С. работал в ООО «Ландыш», где его годовой доход составил 3 млн.руб. (уплачено 390 тыс.руб. налога на доходы). По итогам декларации Сидорову С.С.должно быть возвращено из бюджета (2 млн.руб. + 400 тыс.руб.) х 13% = 312 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2015 год для налогового вычета за обучение

Описание примера: В 2015 году Сидоров С.С. оплатил свое обучение в ВУЗе на сумму 100 тыс.руб. В этом же году Сидоров С.С. работал в ООО » Ландыш «, где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам декларации Сидорову С.С. должно быть возвращено из бюджета 13 000 руб.

Образец заполнения декларации 3-НДФЛ за 2015 год для налогового вычета за лечение

Описание примера: В 2015 году Сидоров С.С. оплатил операцию, относящуюся к дорогостоящим видам лечения, своей супруге на сумму 300 тыс.руб. В этом же году Сидоров С.С. работал в ООО » Ландыш «, где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам налоговой декларации Сидорову С.С.должно быть возвращено из бюджета 300 тыс.руб. х 13% = 39 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2014 год при продаже квартиры

Описание примера: В 2014 году Петров П.П. получил в наследство квартиру и продал ее за 2 млн.руб. Соответственно, по результатам декларации Петров П.П. должен уплатить налог на доходы в размере (2 млн.руб. – 1 млн.руб. (стандартный вычет)) х 13% = 130 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2014 год при продаже машины

Описание примера: В 2014 году Петров П.П. продал машину, которой владел менее трех лет, за 720 тыс.руб. У Петрова П.П. имелись документы, подтверждающие покупку машины за 800 тыс.руб. Соответственно, по результатам декларации Петров П.П. не должен платить налог на доходы от продажи автомобиля.

Образец заполнения декларации 3-НДФЛ за 2014 год для налогового вычета при покупке квартиры

Описание примера: В 2014 году Петров П.П. купил квартиру стоимостью 2 млн.руб. В этом же году Петров П.П. работал в ООО «Ромашка», где его годовой доход составил 1 млн.руб. (уплачено 130 тыс.руб. налога на доходы). По итогам декларации Петрову П.П. должно быть возвращено из бюджета 130 тыс.руб. и остаток вычета в размере 1 млн.руб. (130 тыс.руб. к возврату) перейдет на следующие годы.

Образец заполнения декларации 3-НДФЛ за 2014 год для налогового вычета за обучение

Описание примера: В 2014 году Петров П.П. оплатил обучение дочери в ВУЗе на общую сумму 140 тыс.руб. В этом же году Петров П.П. работал в ООО «Ромашка», где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам декларации Петрову П.П. должно быть возвращено из бюджета 6 500 руб. (максимальный возврат за обучение одного ребенка).

Образец заполнения декларации 3-НДФЛ за 2014 год для налогового вычета за лечение

Описание примера: В 2014 году Петров П.П. оплатил лечение своей матери на сумму 60 тыс.руб. В этом же году Петров П.П. работал в ООО «Ромашка», где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам налоговой декларации Петрову П.П. должно быть возвращено из бюджета 7800 руб.

Можно ли заполнить и сдать 3-НДФЛ онлайн

На основании п. 1 ст. 229 НК РФ, декларация 3-НДФЛ подается:

- физическими лицами;

- индивидуальными предпринимателями;

- гражданами, которые занимаются частной практикой;

- иностранцами на патенте.

Форма декларации утверждена в Приказе ФНС России № ЕД-7-11/903@ от 15.10.2021.

Срок обязательного предоставления — до 30 апреля года, следующего за отчетным. То есть задекларировать доходы за 2022 год необходимо до 02.05.2023, так как 30 апреля и 1 мая — выходные дни. Это правило не распространяется на ситуации, когда физлица возмещают налог на доходы физических лиц в связи с применением вычетов. На возмещение имущественных вычетов предоставить декларацию вправе в любое время года за прошедший трехлетний период. Например, в октябре 2022 г. подайте 3-НДФЛ за 2021, 2020, 2019 г. Это разрешено.

Законодатели предусмотрели возможность сделать 3-НДФЛ онлайн бесплатно с использованием сервиса личного кабинета налогоплательщика. С его помощью большинство данных заполнится автоматически:

- Ф.И.О. плательщика;

- ИНН;

- данные о доходах от работодателя;

- объекты имущества и т. д.

Многим плательщикам нравится программа «Декларация», скачайте ее с официального сайта ФНС и установите на персональный компьютер. После заполнения отчета в программе выгружается файл на компьютер в формате xml и предоставляется через личный кабинет налогоплательщика в инспекцию или выбирается иной удобный способ (отправить Почтой России, распечатать и принести лично, сдать через представителя и т. д.).

ФНС идет в ногу со временем: в мобильном приложении личного кабинета налогоплательщика доступна подача и заполнение 3-НДФЛ.

Как отправить 3-НДФЛ онлайн

Чтобы подать декларацию 3-НДФЛ онлайн через сайт налоговой, необходима электронная подпись, оформить которую доступно из личного кабинета налогоплательщика. Зайдите в раздел «Профиль» → «Получить ЭП». Если затрудняетесь, где найти профиль, в строке поиска впишите «Получить ЭП», система выведет на нужную страницу.

Следуйте рекомендациям портала, выпуск занимает от 30 минут.

Инструкция: как заполнить 3-НДФЛ онлайн

Сделали инструкции, как заполнять декларацию 3-НДФЛ, пошагово на примере получения имущественного вычета. Рассмотрим все три способа предоставления (через сайт налоговой, программу и в мобильном приложении).

Способ 1: как заполнить онлайн налоговую декларацию для физических лиц 3-НДФЛ через личный кабинет налогоплательщика

Шаг 1. Войдите в личный кабинет налогоплательщика для физических лиц с помощью электронной подписи или портала Госуслуги. Второй вариант наиболее распространенный и простой. Ваша задача — убедиться в наличии подтвержденной записи на портале Госуслуги.

Шаг 2. Перейдите в раздел «Жизненные ситуации» и выберите «Подать декларацию 3-НДФЛ».

Шаг 3. Заполните период, за который подаете отчет. Отметьте, впервые ли он формируется за выбранный год, резидентом РФ или нет вы являетесь (резидент — человек, проживший на территории России более 183 календарных дней за последние 12 месяцев). Укажите номер телефона.

Например, в 2022 г. физлицо вправе предоставить декларацию за 2021 г. на применение имущественных вычетов при приобретении квартиры. Важным условием является то, что в 2021 г. физлицо вступило в собственность, на руках есть подтверждающие документы. Для возмещения налога из бюджета гражданин обязан в 2021 г. получать официальный доход, с которого удерживается и перечисляется в бюджет НДФЛ по ставке 13%.

Шаг 4. В разделе «Доходы» автоматически появятся все доходы плательщика за указанный год. Если вы работали, а раздел пустой, то организация-работодатель не предоставила в ИФНС зарплатную отчетность. Или дождитесь заполнения раздела, или внесите источник дохода вручную, перенеся данные из справки о доходах, полученной от работодателя.

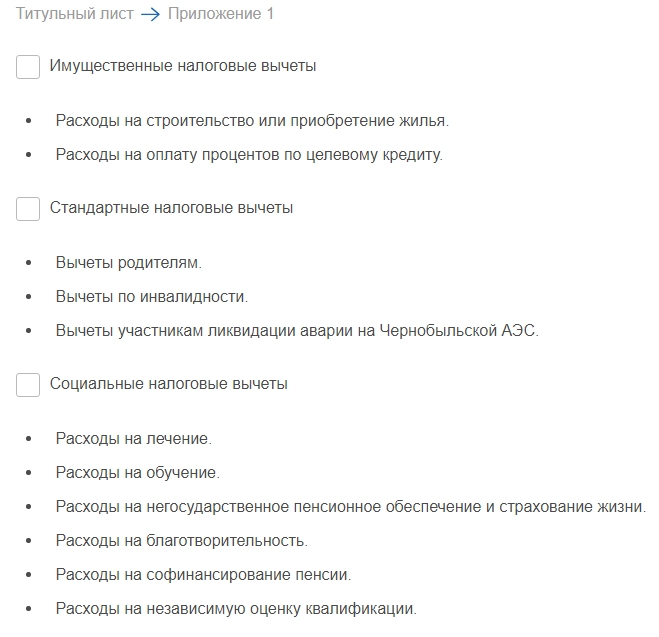

Шаг 5. Система предложит выбор вычетов при заполнении 3-НДФЛ, на которые вы претендуете. Законодательно установлены следующие:

- имущественные (при приобретении жилья, доли и т. д.);

- стандартные (вычет на ребенка и т. д.);

- социальные (лечение, обучение и т. д.);

- инвестиционные;

- при переносе убытков.

В нашей ситуации отмечаем «Имущественные налоговые вычеты».

Шаг 6. На этом шаге электронного заполнения декларации 3-НДФЛ укажите объект, по которому используете право на возврат налога. Укажите сумму расходов на приобретение квартиры или строительство дома, сумму уплаченных процентов по ипотеке с начала действия договора нарастающим итогом (если для покупки заключался подобный договор).

Предельный размер имущественного вычета — 2 000 000. Если квартира стоит 5 000 000, НДФЛ вернете только с 2 000 000 в максимальном размере 260 000. НК РФ позволяет вернуть и 13% с процентов, уплаченных банку. Здесь лимит налоговой базы составляет 3 000 000, то есть вернете максимально 390 000. Возврат происходит в рамках той суммы налога, которую с вас удержали и перечислили в бюджет. Например, за 2021 г. с ваших доходов перечислено в бюджет 100 000. Эту сумму и заявите к возврату, а остаток переносится на следующий период. Не забудьте проставить галочки, если вы пенсионер, который желает перенести остаток вычета на предыдущие периоды, или проценты уплачены по кредиту, который выдан до января 2014 г. или по рефинансированию подобного кредита.

Шаг 7. Отметьте, обращались ли вы ранее за имущественным вычетом. Если «Да», впишите сумму за предыдущие периоды самого вычета и данные по уплаченным процентам. Укажите, получали ли вы вычеты у работодатели или использовали упрощенный порядок.

Шаг 8. Система рассчитает сумму переплаты и предложит ей распорядиться.

Шаг 9. Если есть задолженность по налогам и сборам, то сумма к возврату доступна за минусом существующего долга. Оплатите долг и верните всю сумму НДФЛ или заполните реквизиты для возврата части суммы. Укажите номер счета физлица, БИК банка, наименование подтянется автоматически.

Шаг 10. По итогам заполнения отчета система выводит предварительные итоги расчета суммы к возврату, формирует файл декларации в формате pdf — для печати и xml — для отправки онлайн. Обязательно прикрепите подтверждающие документы:

- договор купли-продажи имущества;

- выписку из ЕГРН;

- документы оплаты;

- акт приема-передачи имущества и т. д.

Шаг 11. Введите пароль к сертификату электронной подписи и нажмите «Подтвердить и отправить».

Способ 2: как заполнить 3-НДФЛ онлайн в программе «Декларация»

Шаг 1. Скачайте программу с официального сайта ИФНС и установите ее на компьютер.

Шаг 2. Задайте условия:

- тип декларации (3-НДФЛ);

- номер инспекции (куда подаете по месту жительства, для этого нажмите на «…» и выберите четырехзначный код ИФНС, например, 5018 — Межрайонная инспекция ФНС № 2 по Московской области);

- введите код ОКТМО (территориального образования);

- выберите признак налогоплательщика (при использовании права на имущественный вычет выберите «Иное физическое лицо»);

- в разделе «Имеются доходы» укажите «Учитываемые справками о доходах физического лица, доходы по договорам ГПХ, авторским вознаграждениям и т. д.»;

- поставьте галочку «Сформировать заявление о возврате и/или зачете налога в рамках декларации», если сумма доступна к возврату или зачету;

- достоверность подтверждается лично или через представителя (заполните Ф.И.О. и документ-основание).

Шаг 3. Укажите сведения о декларанте:

- Ф.И.О.;

- ИНН;

- дата рождения;

- данные гражданства и паспорта, номер телефона.

Шаг 4. В разделе «Доходы, полученные в РФ» укажите источник ваших доходов, иными словами, данные об организации-работодателе (ИНН, КПП, ОКТМО из справки о доходах и наименование). В табличную часть перенесите все данные из справки о доходах от работодателя с учетом кодов дохода, месяцев, сумм и т. д. Сверьте общую полученную сумму дохода и сумму удержанного налога по ставке 13%. Если имеются стандартные вычеты, например, на детей, разнесите их в поле «Стандартные, социальные и имущественные вычеты, предоставленные налоговым агентом».

Шаг 5. В разделе «Вычеты» отметьте «Имущественный» и в список объектов впишите данные о квартире, доме и т. д. В стоимости объекта (доли) отметьте, какие затраты вы понесли с приобретением объекта, если есть ипотека — впишите сумму уплаченных процентов на основании справки из банка.

Шаг 6. Заполните данные о зачете или возврате налога. Для этого укажите банковские реквизиты.

Шаг 7. Выгрузите файл xml из программы «Декларация», чтобы подать 3-НДФЛ онлайн для налогового вычета через личный кабинет налогоплательщика.

Шаг 8. Зайдите в личный кабинет налогоплательщика, раздел «Доходы и вычеты», выберите «Загрузить готовую декларацию» и выберите сохраненный xml-файл.

Способ 3: как в мобильной версии налоговой подать декларацию 3-НДФЛ на применение имущественного вычета при покупке квартиры

Этап 1. Скачайте мобильное приложение «Личный кабинет налогоплательщика» и установите его.

Этап 2. Зайдите в раздел «Информация» и выберите поле «Вычеты».

Этап 3. Откроется информация о ранее поданных декларациях, остатке имущественного вычета. Нажмите на кнопку «Оформить».

Этап 4. Укажите ваш номер телефона и отчетный год, за который предоставляете данные, отметьте, впервые ли подаете 3-НДФЛ.

Этап 5. Отметьте галочкой объект, по которому заявляете налоговый вычет.

Этап 6. Впишите сумму расходов на строительство или приобретение, сумму уплаченных процентов в случае покупки объекта на заемные средства. При необходимости проставьте отметки о том, что вы пенсионер и желаете перенести остаток вычета на предыдущие периоды, или если заемные средства привлечены по кредитам до 01.01.2014.

Этап 7. Проверьте итоговые суммы расходов по стоимости объектов и процентов по кредитам. Отметьте, обращались ли вы ранее за вычетом. И укажите суммы вычетов за предыдущие периоды, получали ли вычеты у работодателя или в упрощенном порядке.

Этап 8. Проверьте данные о ваших доходах. Разверните цифру и оцените, из каких доходов она образовалась.

Этап 9. Распорядитесь переплатой.

Этап 10. Укажите данные банковского счета.

Этап 11. Добавьте подтверждающие документы.

Этап 12. Декларация готова, сохраните pdf-формат и отправьте заявление на вычет.

Дополнительно:

- Образец 3-НДФЛ, инструкция по заполнению.

- Как сделать корректирующую декларацию 3-НДФЛ.

- Штраф за несвоевременную подачу 3-НДФЛ.

- Контрольные соотношения для проверки декларации 3-НДФЛ.