Справка 2-НДФЛ подтверждает полученные у работодателя доходы, а также удержанные и перечисленные налоговым агентом суммы подоходного налога. Рассказываем, как выглядит справка 2-НДФЛ по итогам 2021 года, как и на каком бланке ее оформлять.

Бланк справки 2-НДФЛ за 2021 год

Действующий бланк справки о доходах работников утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@. С 2022 года будет действовать бланк в редакции Приказа ФНС России от 28.09.2021 № ЕД-7-11/845@, форма по ОКУД 1175018.

Обновленная справка называется «Справка о доходах и суммах налога физического лица». Кодовое обозначение «2-НДФЛ» больше не используется, но мы продолжим пользоваться привычным для бухгалтеров названием. С 2021 года справка как самостоятельный отчет не принимается налоговой службой, сведения о доходах персонала включены в приложение 1 к расчету 6-НДФЛ.

Полезная информация от КонсультантПлюс

Бланк справки 2-НДФЛ для скачивания вы найдете в материалах справочно-правовой системы (доступ бесплатный).

Как заполнить справку 2-НДФЛ по итогам 2021 года

В 2022 году внешний вид справки для выдачи работнику на руки отличается от той, что налоговый агент отправляет в ФНС в составе расчета 6-НДФЛ. Рассмотрим заполнение каждой справки.

Справка о доходах физлица в составе 6-НДФЛ (для налоговой)

Заполняем справку о доходах по инструкции по заполнению приложения 1 к расчету 6-НДФЛ, утв. Приказом ФНС от 28.09.2021 № ЕД-7-11/845@.

2-НДФЛ составляется за календарный год, даже если сотрудник отработал меньше. Номер справки уникален, в отчетном налоговом периоде повторяться не должен.

Если справка направляется в ФНС впервые, то в поле «Номер корректировки» укажите «00». При предоставлении исправленных сведений впишите порядковый номер корректировочного отчета: «01», «02» и т. д. Для аннулирующей 2-НДФЛ предусмотрен код «99».

Раздел 1 справки посвящен сведениям о работнике: ИНН, ФИО, дата рождения, серия и номер паспорта, гражданство (код), статус налогоплательщика.

Для поля «Статус налогоплательщика» ФНС разработала следующие коды:

| Код | Расшифровка |

| 1 | Налоговые резиденты России, кроме работающих по патенту |

| 2 | Налогоплательщик — не налоговый резидент РФ |

| 3 | Высококвалифицированный специалист — не налоговый резидент РФ |

| 4 | Участник госпрограммы по добровольному переселению в Россию соотечественников, живущих заграницей — не налоговый резидент РФ |

| 5 | Беженец, или иностранный гражданин, получивший временное убежище в РФ — не налоговый резидент РФ |

| 6 | Иностранец, работающий в России по патенту |

| 7 | Высококвалифицированный специалист — налоговый резидент РФ |

Раздел 2 справки отражает сведения о доходах и налогах физлица у налогового агента в отчетном году.

Суммы доходов и налогов указывают суммарно за налоговый период без разбивки по месяцам. Помесячная детализация ведется в Приложении к справке в порядке месяцев в календарном году с указанием кодов доходов и кодов вычетов (п. 1 ст. 230 НК РФ, Приказ ФНС России от 10.09.2015 № ММВ-7-11/387@) за исключением стандартных, социальных и имущественных.

В поле «Ставка налога» запишите ставку, по которой удерживали НДФЛ. Если применялись разные ставки, то на одно физлицо заполните нужное количество страниц.

Поля «Сумма налога исчисленная» и «Сумма налога удержанная» могут принимать нулевое значение, если примененные к налогоплательщику вычеты равны или превысили начисленный доход.

Сведения о вычетах вносят в раздел 3 с указанием кодов и сумм, примененных по соответствующему коду.

Здесь же указывают реквизиты уведомления, если вычет предоставлен на основании налогового уведомления. Если уведомление получено на имущественный вычет, то в поле «Код вида уведомления» поставьте «1». Для социального вычета — код «2», при уменьшении налога на сумму фиксированных авансовых платежей — «3».

Раздел 4 предусмотрен для занесения сведений о неудержанном налоге и сумме дохода, с которого налог не удержан.

2-НДФЛ для сотрудников

Справка о доходах для получения сотрудниками иная по структуре. Инструкции по ее заполнению нет, ориентируемся также на рекомендации для приложения 1 к расчету 6-НДФЛ.

|

Раздел |

Содержание |

| 1. Данные о налоговом агенте | Укажите наименование компании, ИНН, КПП, ОКТМО, телефон. Если предприятие прошло реорганизацию, то отразите и ИНН и КПП реорганизованного юрлица в соответствующем поле, а в основном поле — ИНН и КПП правопреемника. Если налоговый агент — физлицо. КПП не заполняйте.

В поле «Форма реорганизации (ликвидация) (код)» поставьте код, соответствующий виду реорганизации |

| 2. Данные о физическом лице – получателе дохода | Внесите сведения об ИНН, ФИО, дате рождения, паспортных данных, гражданстве, статусе налогоплательщика. Раздел заполните аналогично разделу 1 к Справке о доходах и суммах налога физического лица в составе 6-НДФЛ (см. выше) |

| 3. Доходы, облагаемые по ставке | Отразите суммы заработка в разбивке по месяцам, кодам доходов и кодам вычетов за исключением стандартных, социальных и имущественных |

| 4. Стандартные, социальные и имущественные налоговые вычеты | Содержание раздела соответствует названию. Цифры укажите суммарно за год по каждому коду |

| 5. Общие суммы дохода и налога | Заполните по примеру раздела 3 к Справке о доходах и суммах налога физлица в составе 6-НДФЛ (см. выше) |

| 6. Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога | Аналогичный раздел № 4 предусмотрен и в справке для налогового органа (см. выше) |

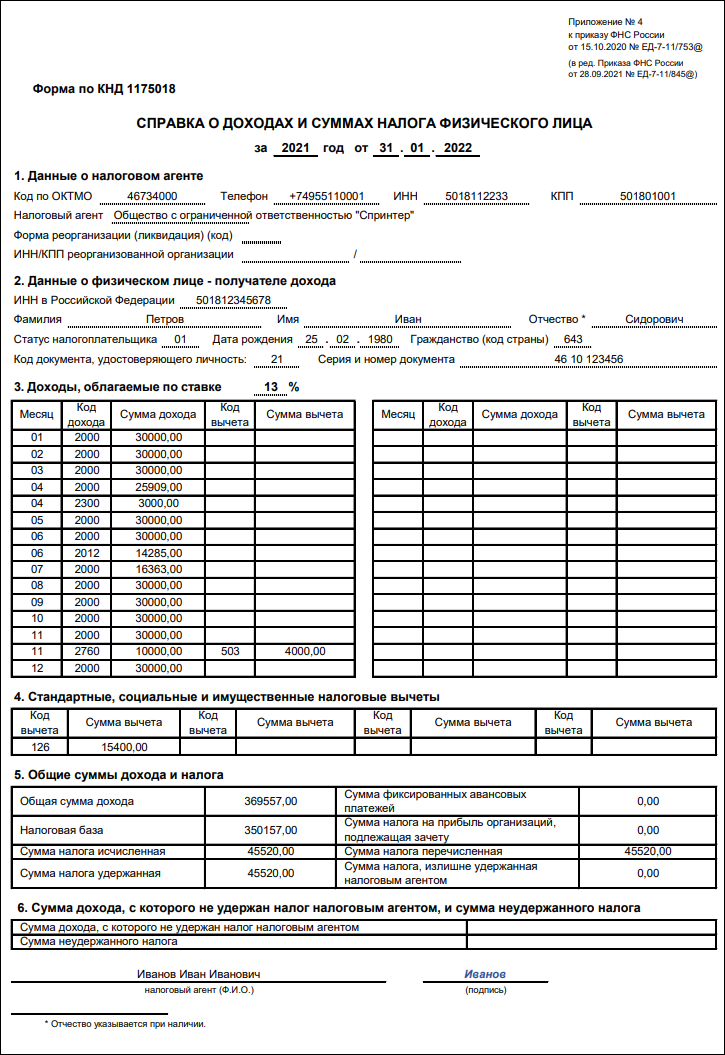

Образец справки 2-НДФЛ 2021

Заполним справку по примеру.

Пример

В 2021 году Петров Иван Сидорович работал в ООО «Спринтер». У него на иждивении 5-летний ребенок, на которого ежемесячно предоставлялся вычет, пока зарплата не достигла 350 тыс. рублей.

В апреле 2021 года Петрову И.С. выплатили больничный лист за счет работодателя — 3 000 рублей, зарплата за апрель составила 25 909 рублей.

В июле 2021 года Петрову И.С. предоставлен отпуск 14 календарных дней, зарплата за июль — 16 363 рублей. Отпускные, выплаченные в июне, — 14 285 рублей.

Остальные месяцы Петров И.С. отработал по норме, ежемесячная зарплата — 30 000 рублей. В ноябре 2021 года Петрову И. С. выплатили материальную помощь 10 000 рублей.

Образец справки 2-НДФЛ Скачать

Отвечаем на основные вопросы

Какой бланк справки 2-НДФЛ для сотрудников действует для сведений за 2021 год?

С 2022 года действует форма по ОКУД 1175018 в редакции Приказа ФНС от 28.09.2021 № ЕД-7-11/845@.

Какой бланк справки 2-НДФЛ для направления в налоговую действует для отчетности за 2021 год?

С 2020 года справки 2-НДФЛ как самостоятельный отчет в ФНС не представляются. Аналогичные сведения входят в состав 6-НДФЛ, утверждена Приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в редакции Приказа ФНС от 28.09.2021 № ЕД-7-11/845@.

Чем отличается справка о доходах для сотрудников от справки для ИФНС?

Справки отличаются расположением разделов и полей.

Последний раз отчетность по форме 2-НДФЛ необходимо было составить за 2020 год и представить в налоговую до 1 марта 2021 года.

Форма 2-НДФЛ прекратила существование, вместо неё необходимо выдавать «Справку о доходах и суммах налога физического лица».

Ниже инструкция о том как ранее необходимо было заполнять форму 2-НДФЛ.

Кратко об основных изменениях

Текущая форма включает два листа, в том числе Приложение. Напомним, раньше она состояла из одного листа. К слову, старая форма вовсе не исчезла — теперь она применяется для выдачи работникам организации. А вот в налоговый орган сдавать придется 2-НДФЛ на бланке от 2 октября 2018 года. Именно его и рассмотрим далее.

Также внесли изменения в порядок сдачи формы при реорганизации. «Исходная» компания должна сдать 2-НДФЛ до реорганизации. Если она этого не делает, то обязанность сдачи формы ложится на ее правопреемников. Бывает, что таковых несколько — в таком случае они должны выбрать одного правопреемника, ответственного за отчетность. Положение об этом необходимо включить в передаточный акт или разделительный баланс. Подобный порядок действует также в отношении формы 6-НДФЛ и приложения 2 к декларации по налогу на прибыль.

Прежде чем рассказать о новой форме, напомним основы. 2-НДФЛ составляется в отношении каждого физического лица, который работает в организации или у ИП, а также которому в отчетном периоде выплачивался доход в соответствии с договорами гражданско-правового характера. Основное назначение справки — подтвердить правильность расчета НДФЛ с доходов физических лиц, которым осуществляются выплаты. Налоговые агенты обязаны подать форму также и в том случае, если им не удалось произвести удержание НДФЛ.

Скачать новый бланк 2-НДФЛ в формате .PDF для ознакомления.

Заголовок

Вверху каждого листа справки проставляется ИНН и КПП налогового агента, а также указывается порядковый номер страницы.

В начале первого листа дается информация общего характера. Тут содержатся сведения:

- порядковый номер справки;

- за какой год она составляется;

- признак — цифровой код, означающий основание представления сведения о доходах:

- 1 — НДФЛ с доходов удержан;

- 2 — НДФЛ удержать не удалось;

- 3 — справка подана правопреемником, НДФЛ удержан;

- 4 — справка подана правопреемником, но НДФЛ не удержан.

- номер корректировки:

- 00 — если справка составляется первично;

- 01, 02, 03 и так далее — порядковый номер произведенной корректировки;

- 99 — если справка отменяет ранее представленную.

- код налогового органа, где первые две цифры — код региона, а последние — номер налоговой инспекции;

- наименование налогового агента — компании или ФИО предпринимателя;

- информация о реорганизации, если это актуально;

- код ОКТМО

- телефон для связи

Раздел 1

В первом разделе представляется информация о физическом лице:

- ИНН налогоплательщика.

Обратите внимание! Если ИНН неизвестен, поле можно не заполнять. При этом ИФНС не вправе отказать налоговому агенту в приеме 2-НДФЛ (письмо от 22 марта 2018 года № ГД-2-14/562@).

- Фамилия, имя и отчество (при наличии) физического лица, в отношении которого составляется справка.

- Статус налогоплательщика:

-

- 1 — налоговый резидент РФ

- 2 — налоговый нерезидент РФ

- 3 — высококвалифицированный специалист-нерезидент

- 4 — участник Госпрограммы по добровольному переселению в Россию соотечественников, нерезидент

- 5 — иностранец либо человек без гражданства, получивший статус беженца или временное убежище в РФ, нерезидент

- 6 — иностранец, работающий в России на основании патента

- Дата рождения.

- Код страны, гражданином которой является физическое лицо. Берется из Общероссийского классификатора стран мира. Код России — 643.

- Код вида документа. Он берется из Требований к оформлению документов, представляемых в регистрирующий орган, утвержденных Приказом ФНС России от 25.01.2012 № ММВ-7-6/25@. Код паспорта — 21.

- Серия и номер удостоверяющего документа, чаще всего паспорта.

Раздел 2

Во втором разделе указываются итоговые данные по доходам и НДФЛ за отчетный период:

- общая сумма дохода физлица

- налоговая база

- ставка налога (обычно 13%)

Обратите внимание! Форма 2-НДФЛ заполняется отдельно по каждой ставке, по которой доход налогоплательщика в течение года облагался НДФЛ.

- сумма фиксированных авансовых платежей

- сумма налога, которую налоговый агент:

- исчислил по данным своего учета

- удержал из дохода физического лица

- перечислил в бюджет

- удержал излишне или не смог удержать

Если налог не был удержан (признаки 2 и 4), особенности заполнения будут таковы:

- В строке «Сумма налога исчисленная» отражается сумма начисленного НДФЛ

- В строке «Сумма налога, не удержанная налоговым агентом» — сумма налога, которая не была удержана

- В строках «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» — прочерки

Как заполнять раздел при удержании НДФЛ, показано в примере в конце статьи.

Обратите внимание! В форме не должно быть пустых ячеек — все они должны быть заполнены. Если показателя нет или он короче отведенного поля, в пустых ячейках проставляются прочерки. Что касается отсутствия суммового показателя, то указывается ноль (пример — копейки).

Раздел 3

В третьем разделе необходимо указать информацию о вычетах НДФЛ — стандартных, социальных и имущественных. Работодатель делает вычеты (кроме стандартных) на основании уведомлений из ИФНС, которые предоставляет сотрудник.

В столбцах «Код вычета» указываются коды из Приложения 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387@. В поле «Сумма вычета» отражается сумма по указанному коду. В полях ниже нужно указать параметры налогового уведомления, на основе которого предоставляется вычет. Код вида уведомлений:

- 1 — имущественный вычет

- 2 — социальный вычет

- 3 — уменьшение налога на фиксированные авансовые платежи

Также следует указать номер уведомления, его дату и код ИФНС, которая его выдала.

Если не хватает полей для предоставленных вычетов или было получено несколько уведомлений, то придется заполнить соответствующее количество листов формы. При этом в последующих листах Раздел 1 и Раздел 2 заполнять не нужно. Также в заголовке формы не нужно указывать ОКТМО и телефон, а при заполнении в связи с выдачей нескольких уведомлений — еще и наименование налогового агента. В Разделе 3 на дополнительных листах нужно заполнить такие поля:

- Если не хватило места для вычетов — «Код вычета», «Сумма вычета».

- Если было получено несколько уведомлений — «Код вида уведомлений», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление».

Если уведомления о налоговых вычетах нет, соответствующие поля заполняются прочерками.

Подтверждение достоверности и полноты сведений

Справку может подписать сам налогоплательщик (директор компании, предприниматель) либо его правопреемник, а также доверенное физическое лицо или представитель доверенного юридического лица. В зависимости от того, кто ставит подпись, необходимо указать код:

- 1 — документ подписал сам налоговый агент или правопреемник;

- 2 — это сделал законный представитель.

В следующих трех строках нужно указать фамилию, имя, отчество лица, которое осуществляет подпись справки. Если подписывает справку директор, а сдает в ИФНС бухгалтер, то указывать в этом разделе ФИО бухгалтера не нужно.

Если 2-НДФЛ подписывает доверенное лицо, в нижней строке первого листа нужно указать наименование и реквизиты доверенности.

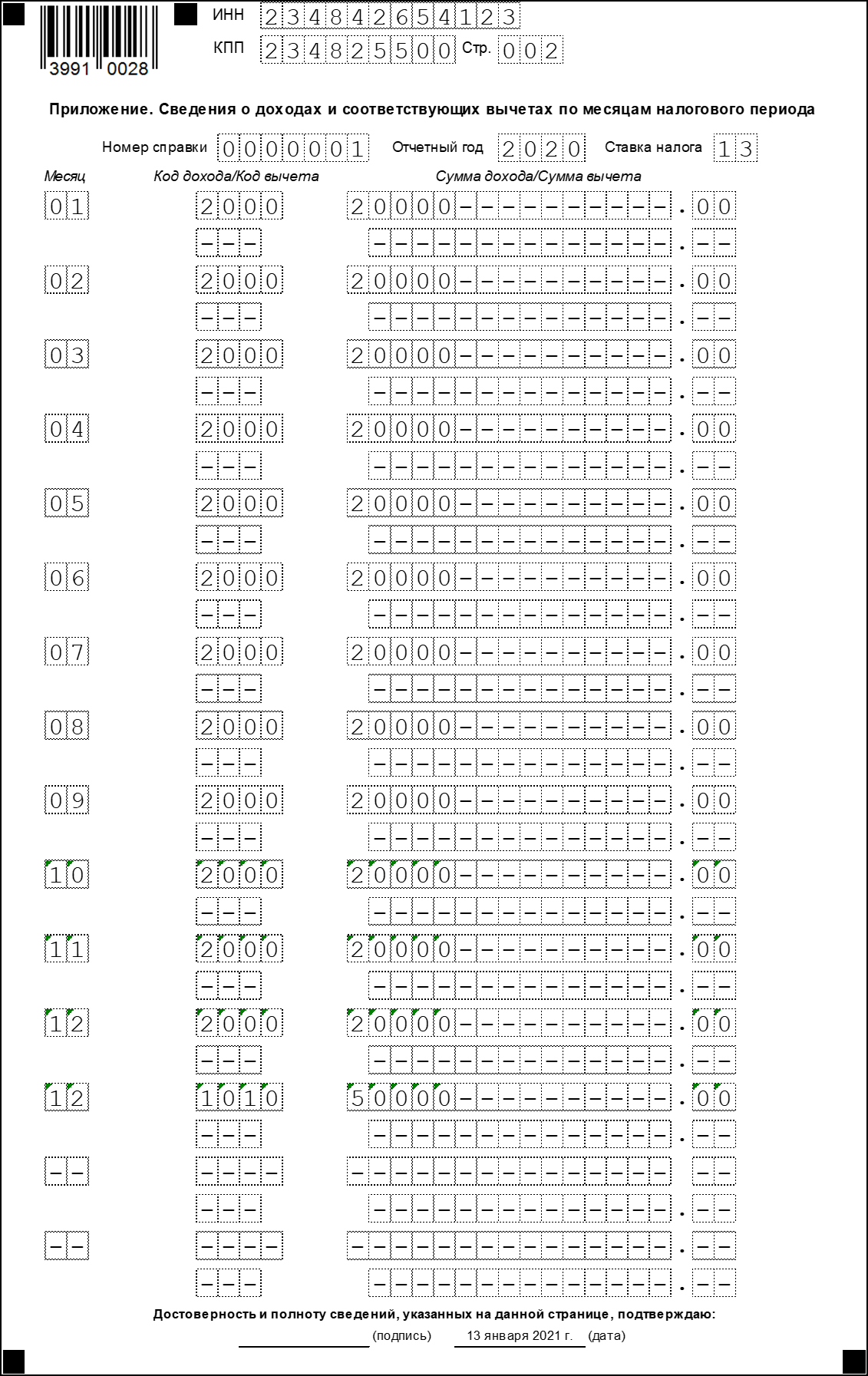

Приложение

В новой форме 2-НДФЛ также дается информация о доходах и вычетах гражданина с разбивкой по месяцам. Отражаются эти данные в приложении. Здесь нужно указать сумму дохода и вычета (при наличии) за каждый месяц, а также соответствующий им код. При этом стандартные, социальные и имущественные вычеты не указываются.

Месяцы должны указываться в хронологическом порядке. Если в каком-то месяце были разные виды доходов, то его следует указать в нескольких строках (см. пример).

В столбце «Код дохода / Код вычета» нужно указать соответствующий код. Код вычета и его сумма указывается в том случае, если по соответствующему виду дохода предусмотрен вычет либо он подлежит налогообложению не в полном размере. Коды доходов и вычетов следует брать из указанного выше приказа № ММВ-7-11/387@.

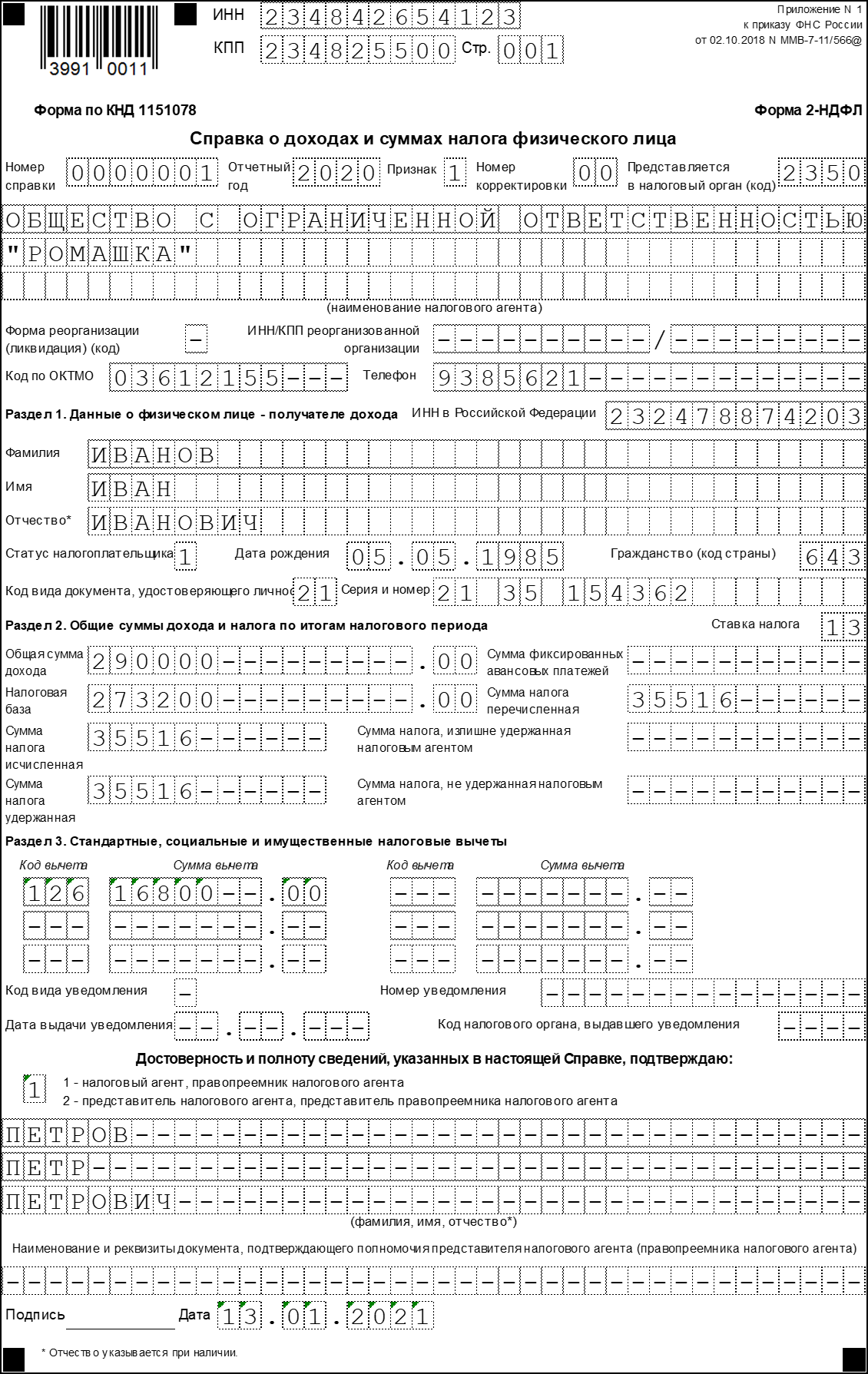

Пример заполнения 2-НДФЛ в 2021 году

В молодой фирме ООО «Ромашка» одну из руководящих должностей занимает Иванов Иван Иванович, который одновременно является ее учредителем. Его оклад — 20 тыс. рублей. Помимо этого, в декабре Иванов получил дивиденды в сумме 50 тыс. рублей.

У гражданина Иванова есть ребенок в возрасте 6 лет. Таким образом, он вправе получить стандартный налоговый вычет НДФЛ в размере 1,4 тыс. рублей ежемесячно. Годовой доход Иванова с учетом выплаченных дивидендов составил менее 350 тыс. рублей, поэтому вычет ему предоставляется на протяжении всего года.

Вся информация, необходимая для заполнения в отношении Иванова формы 2-НДФЛ, представлена в следующей таблице.

Таблица. Сведения о доходах и вычетах Иванова для заполнения 2-НДФЛ

| Показатель | Значение |

| Зарплата ежемесячно (код дохода 2000) | 20 000 рублей |

| Дивиденды в декабре (код дохода 1010) | 50 000 рублей |

| Вычет НДФЛ на ребенка (код вычета 126) | 1 400 х 12 = 16 800 рублей |

| Общая сумма дохода | 20 000 х 12 + 50 000 = 290 000 рублей |

| Налоговая база | 290 000 — 16 800 = 273 200 рублей |

| Ставка налога (зарплата и дивиденды) | 13% |

| Начислено, удержано и перечислено в бюджет НДФЛ | 273 200 / 100 * 13 = 35 516 рублей |

Ниже представлено, как бухгалтер ООО «Ромашка» должен заполнить справку 2-НДФЛ на Иванова Ивана Ивановича (форма начала действовать в 2020 году).

Скачать банк формы 2-НДФЛ и пример заполнения

Скачать новый бланк 2-НДФЛ

Скачать пример заполнения 2-НДФЛ страница 1

Скачать пример заполнения 2-НДФЛ приложение

2-НДФЛ за 2022 год — новая форма используется для отчета или нет? Ответим на этот вопрос в нашей статье. А также рассмотрим, что нужно учесть при работе с бланком, и приведем образец его заполнения.

Как изменился бланк 2-НДФЛ после обновления?

Основное изменение в форме 2-НДФЛ произошло с изданием приказа ФНС от 15.10.2020 № ЕД-7-11/753@, который с 2021 года отменил справку в качестве самостоятельного документа и сделал ее приложением к годовому расчету 6-НДФЛ. Эта же форма используется для отчетности за 2022 год в 2023 году.

Как и прежде, справки о доходах оформляются на двух бланках:

- Первый — используется для сдачи в ИФНС.

Он представляет собой приложение к расчету 6-НДФЛ. В самом начале документа приводятся данные о налогоплательщике — физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, в разделе 4 — информация о неудержанном налоге, а в приложении дается расшифровка доходов и вычетов по месяцам.

- Второй бланк выдается работнику, именуется просто «Справка о доходах и суммах налога физического лица». Он практически полностью повторяет прежний бланк и приведен в приложении № 4 приказа № ЕД-7-11/753@.

Порядок выдачи справки о доходах физлицам мы описывали в статье «Порядок выдачи справки 2-НДФЛ работнику».

Эти же формы используются в качестве сообщений о невозможности удержать НДФЛ (вместо 2-НДФЛ с признаком 2). Подробности и образец такого сообщения см. здесь.

Важно! Рекомендация от «КонсультантПлюс»

Справку о доходах и суммах НДФЛ нужно заполнить при составлении расчета за год. Рекомендуем делать это в такой последовательности:

общая часть;

разд. 1;

Приложение;

разд. 3;

разд. 2.;

разд. 4.

Построчный алгоритм заполнения см. в Готовом решении. Пробный полный доступ можно получить бесплатно.

Обратите внимание на отражение в справке о доходах зарплаты за декабрь. Порядок зависит от того, когда ее выплатили. И для зарплаты за декабрь 2022 года он изменился.

Зачем нужна и как получить справку о доходах, мы писали здесь.

Порядок и сроки сдачи 2-НДФЛ в 2023 году

С 01.01.2023 сроки сдачи почти всей налоговой отчетности привязаны к 25-му числу. Коснулось это и годового расчета 6-НДФЛ, включающего справки о доходах. Новый срок для него установлен на 25 февраля.

В 2023 году 25 февраля — суббота. Поэтому сдать справки 2-НДФЛ в составе расчета 6-НДФЛ за 2022 год можно до 27.02.2023 включительно.

ВАЖНО! Срок на сообщение о неудержанном НДФЛ согласно п. 5 ст. 226 НК РФ в 2023 году остался прежним — до 1 марта. Но поскольку в налоговую сообщение сдается в виде приложения к 6-НДФЛ, крайний срок по факту получается 27.02.2023. Подача отдельного расчета с сообщениями о неудержанного налоге в другие сроки не предусмотрена.

Порядок сдачи сведений следующий: на бумаге можно сдать отчет только если численность персонала 10 человек и менее. Если в 2022 году работало более 10 человек, отчет примут только в электронном виде. Подача в бумажном варианте возможна лично, через представителя или по почте.

Нужно ли сдавать нулевую 2-НДФЛ, см. здесь.

Итоги

Для отчета за 2022 год справка 2-НДФЛ включается в состав расчета по форме 6-НДФЛ. Работникам предоставляется другая форма той же справки. Срок сдачи формы 2-НДФЛ в составе 6-НДФЛ за 2022 год — 27 февраля 2023 года.

Справку о полученных доходах работники запрашивают не только для налоговой инспекции, но и в соцзащиту, для банков и других организаций и ведомств. 2-НДФЛ 2021 для сотрудников видоизменилась, поэтому заполнять ее следует по-новому.

Форма 2-НДФЛ 2021 года для сотрудников

С 2021 г. справки о доходах больше не передаются отдельными документами в ИФНС. Они перестали считаться самостоятельной отчетностью и включены в состав только годовой формы 6-НДФЛ. Но сотрудникам, в т.ч. бывшим, по их запросу работодатель обязан выдать заполненный документ в 3-дневный срок (ст.62 ТК РФ). При увольнении справку получают в день расчета. Поэтому компании все равно придется использовать отдельный бланк для отражения сведений о полученном заработке.

Форма новой справки 2-НДФЛ 2021 для сотрудников утверждена Приказом ФНС от 15.10.2020 № ЕД-7-11/753. Для отражения сведений за предыдущие годы необходимо использовать бланк, действующий в запрашиваемый период. Компания заполняет справки только на тех лиц, у которых имелись облагаемые НДФЛ доходы.

Новый бланк 2-НДФЛ для сотрудника за 2021 г. можно скачать бесплатно, кликнув по картинке ниже.

Скачать бланк 2-НДФЛ для сотрудников

Что изменилось в справке

Справка 2-НДФЛ 2021 для сотрудников поменяла свое название, убрав из обращения словосочетание «2-НДФЛ». Но основные поля в документе остались прежними. Соответственно, изменилась информация об утвердившем бланк нормативном акте (теперь в правом верхнем углу написано «Приложение 4 к Приказу ФНС России от 15.10.2020 № № ЕД-7-11/753») и добавился код по КНД – 1175018. Больше не надо указывать данные о номере и признаке справки, а также сведения об уведомлении на вычеты, которое выдавала ИФНС.

Как заполнить справку 2-НДФЛ сотруднику в 2021 году

Сведения, которые должны указываться в справке, не изменились. Работодатель сначала заполняет данные по организации:

- ОКТМО;

- телефон;

- ИНН и КПП;

- наименование.

Если прошла реорганизация, ставится код преобразования (из Приложения 4 к порядку заполнения) и вписываются ИНН, КПП реорганизованной компании.

Затем указываются данные физлица, получающего справку:

- фамилия, имя, отчество;

- статус: резидент РФ (1) или нет(2);

- дата рождения;

- код страны гражданства (643 – для России);

- код удостоверяющего личность документа (наиболее распространенный — паспорт РФ, код 21), вписывается его серия и номер.

После чего в форме 2-НДФЛ 2021 года для сотрудников указывают сведения о доходах и вычетах. Суммы отражаются в разрезе:

- кодов;

- периодов получения (начисления).

Для доходов значение кода выбирается из Приложения № 1, для вычетов – из Приложения 2 приказа ФНС от 10.09.2015 № ММВ-7-11/387@.

4 раздел 2-НДФЛ для сотрудника в 2021 году предназначен, как и прежде, для стандартных, социальных и имущественных вычетов, которые записываются одной суммой за весь период. А в 5 разделе указываются итоговые суммы — доходов, вычетов и по налогу.

Подписывает документ уполномоченный представитель компании, ФИО которого расшифровывается. При наличии печати на 2-НДФЛ для сотрудника в 2021 году ставится ее оттиск.

Справка 2-НДФЛ 2021 для сотрудников: образец заполнения

По каждой налоговой ставке формируется отдельный документ. Готовую справку нельзя исправлять, в т.ч корректирующими средствами. Для распечатки нужно использовать черные и синие, фиолетовые оттенки чернил, но не цветные.

Числовые показатели доходов и вычетов указывают в рублях с копейками, налог – в целых рулях. Суммовые данные не могут принимать отрицательные значения.

Чтобы нагляднее показать, как работодателю составить справку по запросу работника, приведем числовой пример с конкретными суммами.

Пример

Работник ООО «Полесье» Якимов Александр Валерьевич в июне 2021 г. запросил в бухгалтерии компании справку 2-НДФЛ за текущий год. В 2021 г. у него имелись облагаемые подоходным налогом доходы:

- зарплата за январь-март по 40 000 руб., в апреле 12 800 руб., в мае 29 750 руб.;

- отпускные, выплаченные в апреле, 36 210руб.

Кроме того, в феврале Якимову в честь праздника 23 февраля был преподнесен подарок на сумму 5000 руб. из которых 4000 руб. не облагались в силу п. 28 ст. 217 НК.

Так как Якимов воспитывает ребенка возрастом 12 лет и подал соответствующее заявление в бухгалтерию компании, работодатель предоставляет ему стандартный вычет, по 1400 руб. в месяц (всего за январь-май 7000 руб.).

Со всех доходов в сумме 203 760 руб. было удержано 25 059 руб. подоходного налога. Эта же сумма, 25 059 руб., была полностью перечислена компанией в бюджет.

Бухгалтер ООО «Полесье» занес все данные в 2-НДФЛ для сотрудника 2021 г., образец которой показан ниже:

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Срок представления справки о доходах и суммах налога физических лиц — 1 марта следующего года (в соответствии с п. 2 статьи 230 НК РФ). Она подается как приложение к расчету 6-НДФЛ.

Форма справки утверждена Приложением 1 к Приказу ФНС РФ от 15.10.2020 № ЕД-7-11/753@.

Организации и ИП, которые выплатили денежные средства более чем 10 физическим лицам, должны сдавать расчет 6-НДФЛ и приложения к нему в электронном формате.

Форма справки о доходах включает 4 раздела и приложение.

Раздел № 1 справки 2-НДФЛ содержит информацию о налогоплательщике — физическом лице.

Основная информация берется из документов, удостоверяющих личность налогоплательщика (например, из паспорта). В поле «статус налогоплательщика» нужно указать один из 7 вариантов:

- статус «1» указывается, если налогоплательщик является налоговым резидентом РФ;

- статус «2» предназначен для налогоплательщиков — нерезидентов РФ;

- статус «3» нужно поставить, если налогоплательщик — высококвалифицированный специалист не является налоговым резидентом РФ;

- статус «4» указывается в разделе 2 для участников (нерезидентов) Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих заграницей;

- статус «5» предназначен для беженцев и лиц, получивших временное убежище в России;

- статус «6» необходим для иностранцев, трудящихся по патенту;

- статус «7» указывается для высококвалифицированных специалистов, которые являются резидентами РФ.

Раздел № 2 содержит общие суммы дохода и налога по итогам налогового периода и заполняется отдельно на каждую ставку налога на доходы физлиц. Если одному работнику в течение отчетного года были выплачены доходы, облагаемые и по ставке 13%, и по ставке 35%, следует заполнить два раздела №2. Все доходы нужно отражать в рублях и копейках, налоги — в рублях.

В разделе № 3 нужно отразить налоговые вычеты, предоставленные согласно ст. 218, 219, 219.1, 220 НК РФ. Если вычетов окажется больше, чем полей для сведений о них, нужно будет заполнить дополнительные листы справки.

Дополнительно впишите данные о полученных уведомлениях: код вида уведомления (1 — для имущественных, 2 — для социальных, 3 — по фиксированным авансовым платежам), номер, дату выдачи и код ИФНС, выдавшей уведомление.

Раздел № 4 включает сведения о неудержанном с физлица налоге. В нем укажите доход, с которого не смогли удержать налог, а также неудержанную сумму.

Приложение аналогично второму разделу заполняется в разрезе ставок НДФЛ и отражает полученные доходы и вычеты помесячно. Стандартные, социальные и имущественные вычеты в приложении не указывайте.

Вознаграждение в виде оплаты труда, начисленное в последнем месяце отчетного года и выплаченное в первом месяце следующего года, также отражается в справке за отчетный год. НДФЛ с таких доходов показывается в справке 2-НДФЛ по аналогичному принципу (письмо ФНС РФ от 02.03.2015 № БС-4-11/3283).

Чтобы не пропустить сроки годовой отчетности, добавьте в закладки календарь бухгалтера.

При необходимости внести изменения в первичную справку о доходах формируется корректирующий расчет 6-НДФЛ. В строке «номер корректировки» ставится порядковый номер корректировки — 01, 02 и т.п. В его состав включается корректирующая или аннулирующая справка о доходах физического лица, данные по которому нужно исправить. Корректирующая меняет сведения в первичном отчете, а аннулирующая полностью его отменяет.

В поле «Номер справки» укажите номер первичной справки 2-НДФЛ. В поле «Номер корректировки сведений» впишите номер корректировки для корректирующей справки (01, 02 и т.д.) или код «99» для аннулирующей справки.

Заходите и регистрируйтесь с сертификатом ЭП (любого УЦ РФ) в Экстерне и пользуйтесь сервисом 14 дней бесплатно!

Попробовать бесплатно

ООО «Рассвет» готовит расчет 6-НДФЛ за 2021 год и заполняет Приложение № 1 на заместителя директора Цветкова Николая Петровича. Работник — налоговый резидент РФ. Оклад Цветкова согласно штатному расписанию составляет 50 000 рублей в месяц.

У работника есть один ребенок шести лет, поэтому налогооблагаемый доход Цветкова ежемесячно уменьшался на 1 400 рублей, т.е. на сумму стандартного вычета. Однако вычет предоставлялся сотруднику не весь год, а только с января по июль включительно, так как в августе совокупный доход превысил возможный лимит 350 000 рублей (пп. 4 п. 1 ст. 218 НК РФ).

У Цветкова Н.П. в собственности недавно приобретенная комната в общежитии, поэтому он имеет право на имущественный вычет. Это право подтверждает уведомление из налоговой службы.

Бухгалтер сформировал справку о доходах и суммах налога Цветкова Николая Петровича по итогам 2021 года — скачать бесплатно образец заполнения справки 2-НДФЛ.

С начала 2021 года форма 6-НДФЛ значительно изменилась, с этой же даты в ее состав вошла бывшая спрвка 2-НДФЛ. Эксперты Экстерна рассказали об основных нововведениях и показали, как заполнять 6-НДФЛ и справку по новым правилам.